Mastercard®(マスターカード)はクレジットカードの国際ブランドの名称です。国際ブランドにはVisa、アメリカン・エクスプレス、JCBなどがありますが、これからクレジットカードを持ちたいと考えている方に、Mastercard®は特におすすめの国際ブランドのひとつです。

この記事では、「新しくクレジットカードを作成したい」「Mastercard®のクレジットカードを検討している」人に向けて、Mastercard®の特徴やメリット・デメリット、どのような人に向いているのかなどを解説します。

おすすめのMastercard®ブランドのクレジットカードも紹介するので、クレジットカード選びの参考にしてください。

もっとクレカの事を知りたい、という方は編集部が執筆したクレジットカードの種類の記事をご確認ください。

マスタカードがおすすめ3選

\編集部厳選/

| カード名 | 1位 三井住友カード (NL)  |

2位 ライフカード |

3位 イオンカード |

|---|---|---|---|

| こんな方に おすすめ |

マスタカード選ぶなら! 高還元率でお得 ナンバーレスで安心安全 |

ポイントをうまく活用するなら カードの保障制度も欲しい人 |

イオン系列で買い物多い人 豊富なデザインから選びたい人 |

| おすすめ ポイント |

最短10秒で発行 タッチ決済対応! ポイント最大7%還元 |

お誕生月ならポイント3倍 ETCカードも無料で! |

イオン系列でポイント2倍 ふるさと納税でも貯まる |

| 年会費 | ◎ ずっと無料 |

◎ 無料 |

◎ 無料 |

| 審査・ 発行期間 |

◎ 即日発行 (最短30秒) |

◎ 即時発行 |

△ 通常2週間 |

| ポイント 還元率 |

◎ 0.5%~7% |

◎ 0.30%~3.3% |

◎ 0.50%~1% |

| キャンペーン | ◎ 新規入会&条件達成で 3,000円分 |

◎ 新規発行&ご利用で 最大10,000円相当 |

◎ 対象のイオンカード新規入会・利用で いつでも最大5,000WAON POINT進呈 |

| 国際 ブランド |

|||

| 入会資格 | 18歳以上 ※高校生を除く学生可 |

18歳以上 ※高校生を除く学生可 |

18歳以上 学生可※1 |

| 公式 サイト |

\最短30秒で発行!/ |

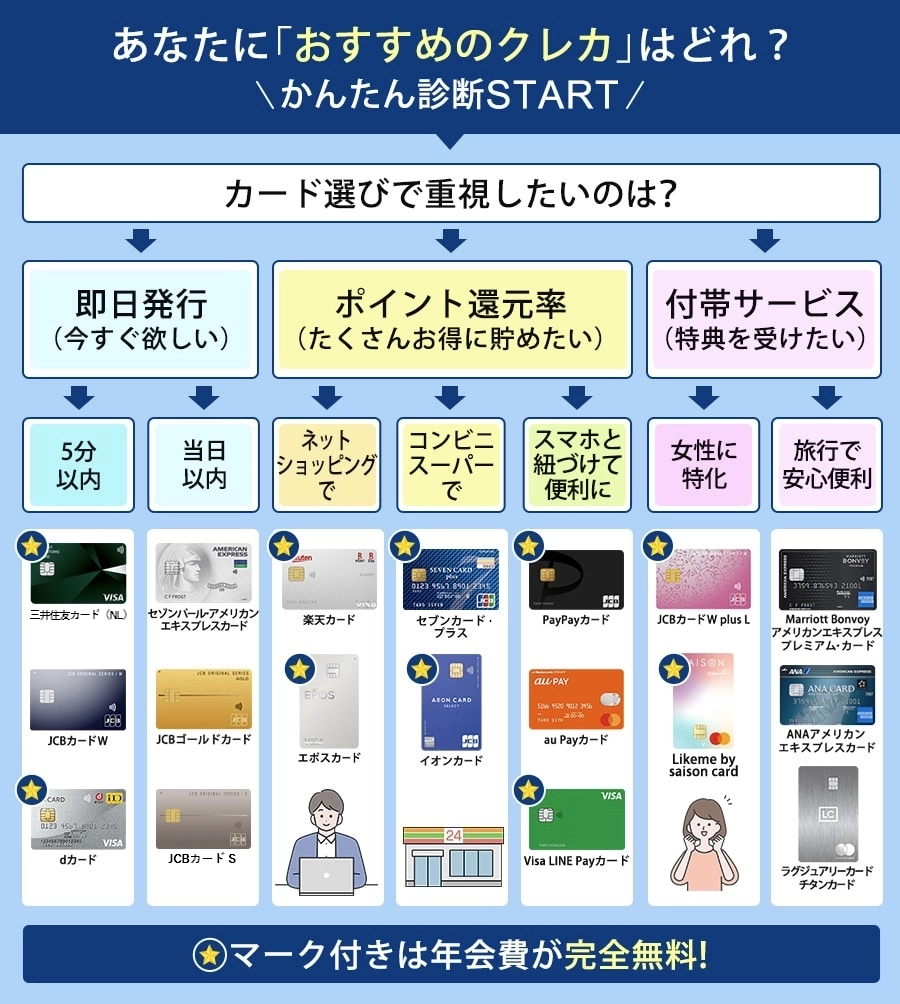

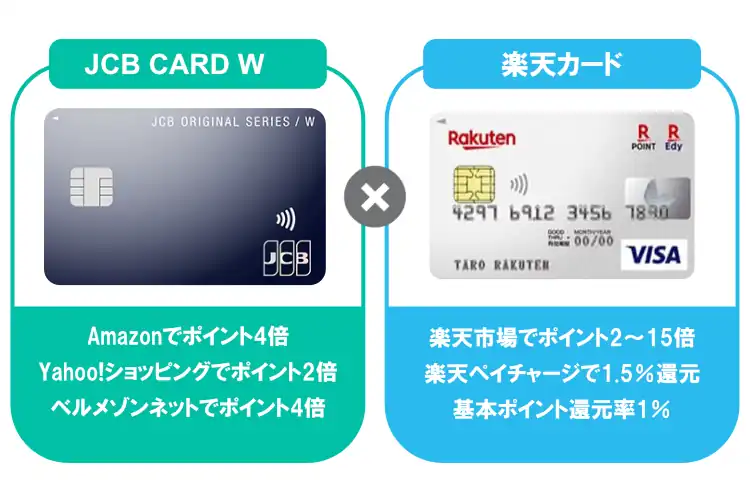

- イチオシはJCB CARD W!年会費無料&ポイント貯まる店多数

- 2番目は三井住友カード(NL) NLでセキュリティ安心&コンビニユーザーにオススメ

- 比較したい人はカードの一括比較表を確認しよう

よく見られる記事

▶️即日発行可能なクレジットカードはこちら

▶️学生向けクレジットカードはこちら

▶️おすすめのゴールドカードはこちら

▶️おすすめのプラチナカードはこちら

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

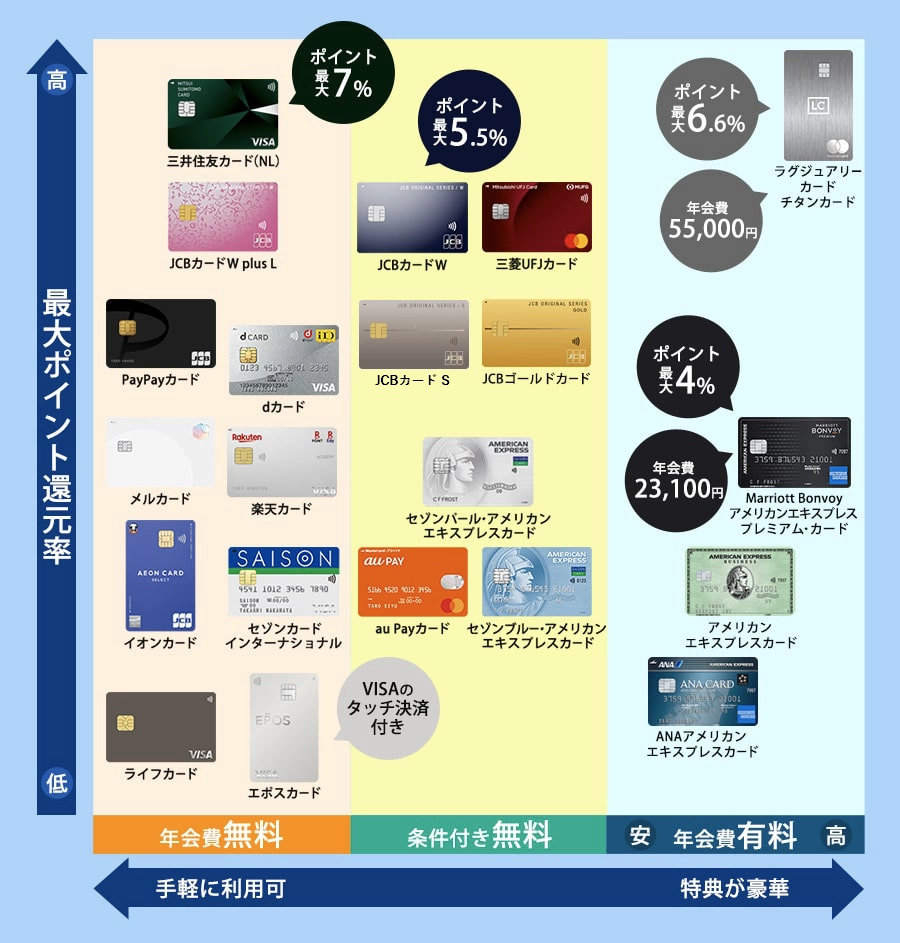

おすすめのクレジットカードを選ぶ3つのポイント

ポイントが貯まりやすいクレジットカードを選ぶ

選び方のポイントは、『還元率』と『ボーナス』と『年会費』を把握しておきましょう。

一定の条件を満たせるか否か判断すれば、自分のお財布状況に合わせたおすすめのクレジットカードを選ぶことが出来ます。

ポイント還元率が1%の場合の

一人暮らしの一般的な生活費で貯まるポイント

| 項目 | 金額 | 獲得できるポイント |

|---|---|---|

| 家賃 | ¥65,000 | 650ポイント |

| 水道代 | ¥3,000 | 30ポイント |

| ガス代 | ¥2,000 | 20ポイント |

| 電気代 | ¥4,000 | 40ポイント |

| 携帯代 | ¥5,000 | 50ポイント |

| 通信回線代 | ¥5,000 | 50ポイント |

| ガソリン代 | ¥4,000 | 40ポイント |

| 保険代 | ¥4,000 | 40ポイント |

| 合計 | ¥92,000 | 920ポイント |

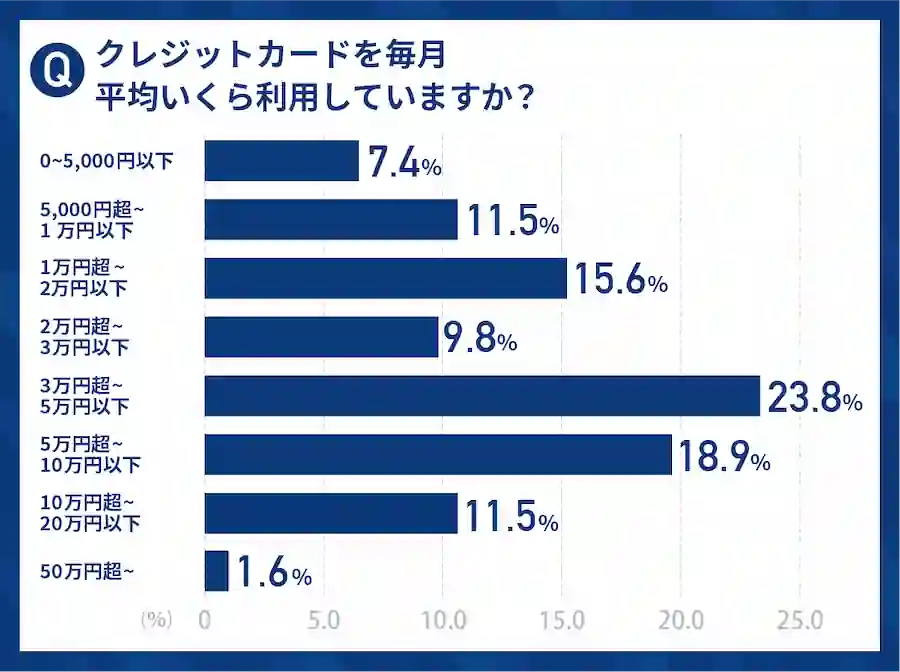

実際にクレジットカードでどのくらいの金額を利用しているか、表してるグラフが以下になります。

結果、

1位(23.8%)…3万円~5万円以下

2位(18.9%)…5万円~10万円以下

となりました。

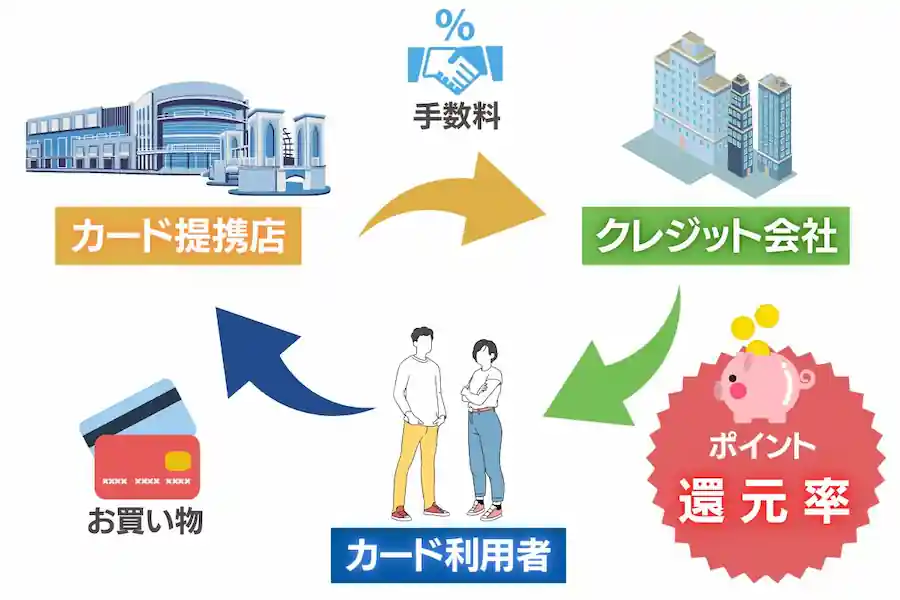

クレジットカードを作るとき大切なことは「いかに効率よくポイントが貯まるか」つまりポイント還元率です。

クレジットカードを使用する時、連携しているキャッシュレス決済を利用するなどでポイントが貯まりやすくなっています。

クレジットカードのポイント還元率比較一覧

| カード名 | ポイント還元率 |

|---|---|

JCB CARD W |

1.0% |

三井住友カード(NL) |

0.5% |

エポスカード |

0.5% |

リクルートカード |

◎ 1.2% |

楽天カード |

1.0% |

| Orico Card THE POINT |

1.0% |

通常ポイント還元率の相場は、0.5%~1.0%です。ポイント還元率が高いクレジットカードはリクルートカードが1.2%、三井住友カード(NL)は条件を満たすと最大7%※までポイント還元します。また、0.5%は200円(税込)=1ポイントです。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

使う先があるポイントを貯められるクレジットカードがおすすめ

クレジットカードを選ぶ際の他の重要なポイントとして、貯めたポイントが使いやすいか否かという点があります。貯めたポイントの使う方法としては様々な種類があります。

・提携している他社ポイントへの交換

・マイル交換

・景品やグッズへの交換

・ギフトカードへの交換

・寄付

利用シーンに合わせてクレジットカードを選ぶ

- コンビニで良く買い物をする

- インターネットで買い物をする

- オートチャージ系の決済が多い

- 日常払いでの決済が多い

- 旅行や出張が多い

大体大まかに分けると5つありますが、自分がどの項目が近いか確かめてみるとシーンに合わせて選ぶ事が出来ます。

コンビニ・インターネット・オートチャージ

での買い物が多い

コンビニやAmazon・Suicaなどである程度決済に偏りがある場合、その利用する市場でクレジットカードを使うと還元率が高くなるカードを選ぶのがおすすめです。

日常使いが多い

総合的に決済の料金が多くなる、「日常使い」が多い方は、還元率だけでなく使った金額に応じて特典やボーナスがあるカードなどの付帯特典が多いカードを選ぶのがおすすめです。

旅行や出張が多い

旅行や出張が多い方は、付帯特典として海外旅行時の保険が含まれているクレジットカードや持っているだけで空港ラウンジを使用できるクレジットカードを選ぶのがおすすめです。

付帯サービスが充実しているクレジットカードを選ぶ

付帯サービスには、様々なサービスがありますが大まかに分けて2つの種類があります。

- 条件を満たすことポイントやサービスを受け取ることが出来る

例)利用特典・リワード・ボーナスポイント等 - 持っているだけで特典やサービスを受けることが出来る

例)ラウンジ利用・利用割引・ポイントバック等

注意するポイントは、「条件」を満たさなければ付帯サービスなどを受ける事が出来ない場合がある点です。付帯サービスの内容が充実しているだけでなく、どのような条件の時に付帯サービスを受ける事が出来るかを知るのが大切です。

付帯方法は自動付帯か利用付帯の2種類

自動付帯

クレジットカードを発行した時点で保険が付いているタイプです。そのため、使用していなくてもトラブルがあれば補償してくれます。

利用付帯

クレジットカードを使用しなければ保険が適用されません。トラブルが発生しても、カードの利用履歴が確認されなければ補償対象外です。

利用付帯は保険が利用したい場面で出来ない事も見受けられます。自分の欲しいカードがどういう保険なのかしっかり確認しておきましょう。

付帯される保険の種類

| 項目 | 補償対象 |

|---|---|

| 海外・国内 旅行傷害保険 |

旅行期間中のケガや事故 |

| 海外・国内航空機遅延保険 | 搭乗した航空便の遅延やトラブル |

| ショッピングカード保険 | カードで購入した商品に損害が生じた場合 |

クレジットカードの付帯する保険は、主にこちらの3つに分類できます。持っているだけで保険が付帯されますが、それぞれがどのような保険なのか確認しておくのがおすすめです。

※当サイトのランキングは、「クレジットカード利用者に向けて実施したアンケートと編集部の調査」を元に制作しております。

監修者

池田 星太

オトクレ 編集長

Twitter / note

監修記事: クレジットカードおすすめ人気ランキング36枚!初心者が作るべきお得なカードを徹底比較【2023年3月最新版】

保有資格: ファイナンシャル・プランナー

- 1位 JCB CARD W

- 三井住友カード(NL)

- 3位 JCB CARD W plus L

- 4位 ライフカード

- 5位 エポスカード

- 6位 セゾンパール・アメリカン・エキスプレス・カード

- 7位 イオンカード(WAON一体型)

- 8位 楽天カード

- 9位 セゾンカード インターナショナル

- 10位 セゾンブルー・アメリカン・エキスプレス・カード

- 11位 三菱UFJカード

- 12位 dカード

- 13位 PayPayカード

- 14位 au PAYカード

- 15位 メルカード

- 16位セブンカード・プラス

- 17位 Tカード Prime

- 18位 ビュー・スイカカード

- 19位 ANAアメリカン・エキスプレス・カード

- 20位 JCBカード S

- 21位 P−Oneカード<Standard>

- 22位 リクルートカード

- 23位 アメリカン・エキスプレス・カード

- 24位 三菱UFJカード VIASOカード

- 25位 Amazon Prime Mastercard

- 26位 Visa LINE Payクレジットカード

- 27位 JCBゴールド

- 28位 ローソンPontaプラス

- 29位 Likeme by saison card

- 30位 Orico card THE POINT

- 31位 bitFlyer Credit Card

- 32位 コジマ×ビックカメラカード(コジマポイントカード・WAON一体型)

- 33位 TGC CARD

- 34位 Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カード

- 35位 ラグジュアリーカード

- 36位 ACマスターカード

- 37位 プロミスvisaカード

アンケート調査を元に編集部が厳選!

クレジットカードおすすめランキング37選

ポイントがとにかく貯まりやすい!

1位 JCBカード W

出典:JCB CARD W

おすすめポイント

- 39歳までの入会で、年会費がずっと無料

- 国内・海外どこでもポイントが2倍でたまりやすい

- 最大2000万円の海外旅行保険(利用付帯)で初めての海外利用にも安心

- 紛失・盗難など万が一の時は全額補償の徹底されたセキュリティ(補償対象外となる場合もございます。)

- 決済方法の種類が多く支払い方法に困らない

| 発行会社 | 株式会社ジェーシービー | ||

|---|---|---|---|

| 年会費 | 無料 | 申し込み資格 | 18歳~39歳 |

| ポイント還元率 | 1.00%~10.50% ※最大還元率はJCB PREMO に交換した場合 |

電子マネー スマホ決済 |

QUICPay Apple Pay Google Pay |

| ポイント使用例 | JCBギフトカード スターバックスカード (Oki Dokiポイント) |

付帯保険 | 海外旅行保険(利用付帯) ショッピング保険(海外) |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

|

- メリット

- デメリット

- ポイントがいつでも2倍!

- 18~39歳の入会で永年年会費無料!

- ポイント還元率1.0%以上!

- 最短5分で発行可能※

- セキュリティ対策も安心・安全

- 40歳以上は入会できない

- 選べる国際ブランドはJCBのみ

- 旅行傷害保険は海外のみ適用

モバ即の入会条件:

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法についてはHPをご確認ください。

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

さらにパートナー店ではポイントもアップ。例えばスターバックスカードへの入金で10倍まで上がり、Amazonでの利用も4倍まで上がります。貯まったポイントはディズニーチケットと交換も可能です。

監修者 池田星太

監修者 池田星太

新規にご入会でAmazon.co.jpご利用分最大12,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえAmazon.co.jpで利用すると、Amazon.co.jpでのカードご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

さらにApple Pay・Google Pay・アプリご利用分最大3,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえApple Pay・Google Pay・アプリ利用(Appleメディアサービス・Google Playストア)で利用すると、ご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日~2025年3月31日の期間に新規入会された方

\最短5分でカード番号発行可能!/

JCB CARD Wに

今すぐ申し込む

ポイント還元率は常に2倍!とにかくポイントを貯めたい方におすすめ

出典:JCBカードW

出典:JCBカードW

JCBカードWはポイント還元率の高さが魅力のクレジットカードです。ポイント還元率が常に2倍で、他よりお得になっています。39歳以下の人限定で発行できるカードで、年会費は永年無料なので初心者でも安心。

初めてクレジットカードを作る人や、社会人になって最初のクレジットカードとしてもおすすめできます。

2021年12月に券面のリニューアルが行われ、カード表面の番号の印字がないスタイリッシュなデザインになりました。カード番号を盗み見される可能性も減り、周りの目を気にせず利用ができます。

海外旅行傷害保険が最大2,000万円まで付帯しているため(利用付帯)、海外旅行へ行く方も持っておくと便利な1枚。国際ブランドがJCBのみといったデメリットはありますが、39歳以下の方におすすめです。

スターバックスなどの対象店舗でさらにOki Dokiポイントがもらえる

出典:JCB ORIGINAL SERIES

JCB CARD Wの最大の特徴はポイントがとてもたまりやすい点にあります。「W」の名の通り、通常のJCBカードに比べて常時2倍のボーナスポイントがつくことで人気のカードです。

また、JCB CARD Wには優待サービス「JCB ORIGINAL SERIES」がついてきます。Amazonやセブン‐イレブン、スターバックスといったパートナー店での利用で、ポイントが最大11倍(5.5%)付与されます。

とにかくポイントを貯めて、お得にクレジットカードを活用したい方全員におすすめ。特に、以下のポイントが貯まる店舗は要チェックです。

| 店舗名 | ポイント倍率 |

|---|---|

| スターバックス | Oki Dokiポイント10倍 |

| セブン-イレブン | Oki Dokiポイント3倍 |

| ドミノ・ピザ | Oki Dokiポイント2倍 |

| ビックカメラ | Oki Dokiポイント2倍 |

| モスバーガー | Oki Dokiポイント2倍 |

| 成城石井 | Oki Dokiポイント2倍 |

| 洋服の青山 | Oki Dokiポイント5倍 |

| apollostation | Oki Dokiポイント2倍 |

| 出光SS | Oki Dokiポイント2倍 |

| シェルSS | Oki Dokiポイント2倍 |

| 高島屋 | Oki Dokiポイント3倍 |

| メルカリ | Oki Dokiポイント2倍 |

| 一休.com | Oki Dokiポイント2倍 |

| Amazon | Oki Dokiポイント 3~9倍 |

| 楽天市場 | Oki Dokiポイント2倍 |

| Yahoo!ショッピング | Oki Dokiポイント2倍 |

| ビックカメラ.com | Oki Dokiポイント3倍 |

| モスバーガー | Oki Dokiポイント2倍 |

| ベルメゾンネット | Oki Dokiポイント4倍 |

| Oisix(おいしっくす) | Oki Dokiポイント4倍 |

| 大丸松坂屋 | Oki Dokiポイント5倍 |

| 成城石井.com | Oki Dokiポイント11倍 |

参考:JCB公式HP

更に詳しく知りたい方は編集部が執筆したJCB CARD Wの記事もご確認ください。

対象カードへの入会申込〜カード番号の発行までが最短5分でできるようになりました。

ただし、プラスチックカードは申込から1〜2週間かかるので注意しましょう。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法についてはHPをご確認ください。

\最短5分でカード番号発行可能!/

JCB CARD Wに

今すぐ申し込む

セキュリティ面で選びたいクレカ初心者におすすめ

2位 三井住友カード(NL)

出典:三井住友カード(NL)

おすすめポイント

- 2022年下半期一般カード部門第1位(価格comのクレジットカード人気ランキング)

- 対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%ポイント還元※1

- 年会費永年無料

- SBI証券口座での積立投資がお得

- ナンバーレスでセキュリティ対策も安心

| 運営会社 | 三井住友カード株式会社 | ||

|---|---|---|---|

| 年会費 | 永年無料 | 申し込み資格 | 満18歳以上 ※高校生を除く |

| ポイント還元率 | 0.5%~7%※ | 電子マネー スマホ決済 |

iD(専用) WAON Apple Pay Google Pay PiTaPa |

| ポイント使用例 | Vポイント Amazonギフト券 (Vポイント) |

付帯保険 | 海外旅行傷害保険 (利用付帯) |

| 国際ブランド | 追加カード | 家族カード:年会費永年無料 ETCカード:年会費550円(税込)(初年度無料) ※前年1回の利用で翌年無料 |

|

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- メリット

- デメリット

- 年会費永年無料

- お得な学生専用サービスあり

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※1

- 家族ポイント制度でさらに+5%還元

- 国内初のナンバーレスでセキュリティ面も安心

- 最短10秒で即時発行

※即時発行ができない場合があります。

- 通常時のポイント還元率は0.5%

- タッチ決済の対応店舗はまだ少なめ

- ナンバーレスなので、番号確認はアプリが必要

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

監修者 池田星太

監修者 池田星太

新規入会&条件達成で3,000円分プレゼント

新規入会&スマホのタッチ決済1回利用で3,000円分のVポイントPayギフトプレゼント。

学生の場合は4,000円分のVポイントPayギフトプレゼント。

キャンペーン期間:2024年9月2日~

\新規入会&条件達成で3,000円分プレゼント!/

※期間:2024年9月2日~

三井住友カード(NL)に

今すぐ申し込む

セキュリティ面、便利性のバランスが取れている

三井住友カード(NL)は国内初のナンバーレスのクレジットカードとなっており、安全性の高さが魅力的です。即時発行など最新のサービスが揃っているため、作りやすさも抜群。

また店舗での支払い時、カードを差し込む必要のない「タッチ決済」にも対応しているため、衛生的にも使いやすくなっています。Vpassアプリで確認、コピー&ペーストすることで、ネットショッピングもスムーズに対応。

2021年7月1日~2021年12月31日の期間の2021年下半期 一般カード部門第1位を獲得もしている人気のカードです。

※価格.com クレジットカードカテゴリ人気ランキング

2021年下半期 一般カード部門第1位(集計期間:2021年7月1日~2021年12月31日)

対象コンビニやマクドナルドなどで買い物するとポイント還元率が最大7%へアップ※1

三井住友カード(NL)は、セブン-イレブン、ミニストップ、ローソン、マクドナルド、モスバーガーなどにてスマホのタッチ決済で支払うと、最大7%ポイントが還元※1されます。

対象コンビニなどで毎日500円ほどの買い物をする場合、三井住友カード(NL)を使うと1ヶ月で1050ポイントを貯まります。

お昼によく対象コンビニなどでランチを買う人や、マクドナルドをよく利用する人は、三井住友カード(NL)でポイントがたくさん貯まるのでおすすめです。

対象のコンビニやマクドナルドでの利用でポイント還元率が最大7%※1

ポイントの基本還元率は0.5%と標準的ですが、セブン-イレブン、ミニストップ、ローソン、マクドナルド、モスバーガーなどにてスマホのタッチ決済で利用すると、ポイント還元率が最大7%までアップ※1します。

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

他にもさまざまなポイントアップシステムを備えており、初心者でも上手に利用すれば効率良くポイントを貯めることが可能です。

例えば家族ポイントを活用すると、家族全員で最大12%のポイント還元を受けることができます。

| ポイントサービス | ポイント還元率 | ポイント還元率 (累計) |

|---|---|---|

| 通常ポイント | +0.5% | 0.5% |

| 対象のコンビニ・ マクドナルドでタッチ決済利用時 |

+4.5% | 5% |

| 対象のコンビニ・ マクドナルドでスマホタッチ決済利用時 |

+2.0% | 7% |

| 家族ポイント (家族の人数×1%)※ |

最大+5.0% | 12% |

※入会後、三井住友カード(NL)に登録された二親等以内の家族に限る

家族ポイントを活用すると、200円(税込)の利用ごとに最大24ポイントが還元。10,000円(税込)の利用では、最大1,200ポイントを獲得できます。使うクレジットカードを家族で揃えておくとお得になるのでおすすめです。

更に詳しく知りたい方は編集部が執筆した三井住友カード(NL)の記事もご確認ください。

\新規入会&条件達成で3,000円分プレゼント!/

※期間:2024年9月2日~

三井住友カード(NL)に

今すぐ申し込む

女性向けカードを探している方におすすめ

3位 JCB CARD W plus L

おすすめポイント

- 女性の方にうれしい優待・プレゼントが多い

- いつでもポイントが2倍

- 年会費永年無料

- 毎月の優待、プレゼント企画あり

- 紛失・盗難などの場合は全額保証※

| 年会費 | 無料 | 申し込み資格 | 18歳以上~39歳以下 学生可(高校生を除く) ご本人または配偶者に安定継続収入のある方 |

|---|---|---|---|

| ポイント還元率 | 1.00%~10.50% ※最大還元率はJCB PREMO に交換した場合 |

電子マネー スマホ決済 |

QUICPay Apple Pay Google Pay |

| ポイント使用例 | JCBギフトカード スターバックスカード (Oki Dokiポイント) |

付帯保険 | 海外旅行保険(利用付帯) ショッピング保険(海外) |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- 18歳以上39歳以下で入会された方は年会費無料!

- 3つのおしゃれなデザインからカードを選べる

- 女性に嬉しいコスメやネイルの優待がある

- 女性向けの保険サポートあり

- スマホ決済も可能

- 40歳以上の人は申込不可

- 通常のJCB CARD Wを所持している場合、切替不可

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

監修者 池田星太

監修者 池田星太

新規にご入会でAmazon.co.jpご利用分最大12,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえAmazon.co.jpで利用すると、Amazon.co.jpでのカードご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

さらにApple Pay・Google Pay・アプリご利用分最大3,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえApple Pay・Google Pay・アプリ利用(Appleメディアサービス・Google Playストア)で利用すると、ご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日~2025年3月31日の期間に新規入会された方

\女性向けの優待が豊富/

JCB CARD W plus Lに

今すぐ申し込む

女性向け優待、サービスが魅力のクレジットカード

JCB CARD W plus Lは、女性向けの特典が多く用意されているクレジットカードです。

パートナー店で使うとさらにお得であり、セブン-イレブンやAmazonはポイントが4倍、スターバックスでは11倍のポイントが付与されます。

スマホ決済も可能で便利、アプリで使いすぎ防止も対策できるので、女性の方で多くの特典付きのクレジットカードが欲しい方におすすめです。

女性向けの保険サポートへ月290円から加入できる

JCB CARD W plus Lでは、女性特有の病気に備えた保険を提供しています。

乳がんや子宮がんだけでなく、通常の病気にも備えられるので安心です。保険料は年齢によって異なりますが、24歳までの女性は290円で保険サポートを受けられます。

月々290~2,780円で受けることができるため、女性にとっておすすめの保険サポートとなっています。

\女性向けの優待が豊富/

JCB CARD W plus Lに

今すぐ申し込む

ポイントを貯めたい方におすすめ

4位 ライフカード

出典:ライフカード

おすすめポイント

- 年会費無料

- 誕生月はポイント3倍!

- ETCカード初年度無料!(1回以上のご利用で、次年度1,100円(税込)分が無料)

- ポイント最大5年間有効

- 年間利用金額ごとにポイント還元率アップ!

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.30%~0.60% | 電子マネー スマホ決済 |

iD 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Amazonギフト券 JTB旅行券 (LIFEサンクスポイント) |

付帯保険 | - |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費1,100円(初年度無料・年1回以上利用で翌年度無料) |

- メリット

- デメリット

- ポイント、電子マネー、ギフトカードに交換可能

- 5年ポイントが有効なので失効しづらい

- 年会費が無料

- ギフトカードによって1ポイントの価値が変わる

- 利用金額によってポイント倍率が変動する

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

利用した金額に応じてポイントも貯まりそれを使って好きなものを買えるのもとてもいいと感じました。

監修者 池田星太

監修者 池田星太

たまに使う分には良いんじゃないかな、と思います。カードのデザインは個人的には好きです。

新規ご入会&ご利用で最大10,000円キャッシュバック

新規ご入会後、アプリログインで1,000円、6万円以上のご利用で6,000円、水道光熱費のお支払いで最大3,000円キャッシュバック。

対象期間:入会~3か月後

さらに条件の達成で最大5,000円キャッシュバック

Apple Pay/Google Payのご利用で3,000円、対象加盟店のサブスクのお支払いで2,000円キャッシュバック。

対象期間:入会4か月後~6か月後

\入会後半年はポイント1.5倍/

ライフカードに

今すぐ申し込む

使えば使うほど還元率が高くなる!利用頻度が高い人ほどおすすめ!

出典:ライフカード

ライフカードは使うほどにポイントが貯まりやすくなるクレジットカード。入会後1年間は常にポイントが1.5倍で、誕生日がある月は基本の3倍のポイントが付与されます。

ライフカードには、プログラム期間の利用金額によってポイント倍率が決まる『ステージプログラム』の制度があります。カードを利用すればするほどお得に。

年間200万円以上利用すると、基本ポイントが2倍になるプレミアムステージにランクアップ。

万が一の盗難、紛失、不正利用の損害もライフカードが負担するカード会員保証制度が無料でついているので初心者でも安心。

主婦やアルバイトの方でも審査に通過できる可能性があるので、ポイントをたくさん貯めたい方におすすめのクレジットカードです。

更に詳しく知りたい方は編集部が執筆したライフカードの記事もご確認ください。

\入会後半年はポイント1.5倍/

ライフカードに

今すぐ申し込む

優待店舗多数!買い物が好きな方におすすめ

5位 エポスカード

出典:エポスカード

おすすめポイント

- 表面に番号・名前が記載されていないため、セキュリティ面UP!

- 全国10,000店舗以上で使える優待サービスあり

- Visa加盟店の利用で200円(税込)ごとに1ポイント=1円が貯まる!

- ポイントUPサイトでポイントが2~30倍貯まる!

- 海外旅行傷害保険が自動付帯

- お手頃価格でさまざまな保険に加入できる

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | スターバックスカード Amazonギフト券 (エポスポイント) |

付帯保険 | 海外旅行保険 |

| 国際ブランド | 追加カード | ETCカード:年会費無料 |

- メリット

- デメリット

- 表面にカードナンバーなど個人情報の記載なし

- 対応店舗数全国10,000以上!還元・優待がお得に使える!

- 一部店舗にてショッピング優待期間あり

- お支払額やポイントはアプリですぐに確認できる

- 最短即日発行可能

- 一部の保険は付帯なし

- 家族カードの発行は未対応

- 基本の還元率が0.5%

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

また、定期的に開催されるマルイ・モディの全品10%OFFの会員限定セールもうれしいメリット。

監修者 池田星太

監修者 池田星太

なし

\1万店舗以上で優待あり/

エポスカードに

今すぐ申し込む

Visaのタッチ決済が可能で、安全性の高い安心の1枚

カード番号の記載がなく、スタイリッシュな券面が特徴のエポスカード。

カード番号や氏名などの個人情報は、すべて裏面へ記載されています。周囲から情報が見えにくいので、周りの目を気にせずにカードを利用したい方におすすめ。

エポスカードでは、Visaのタッチ決済によるコンタクトレス決済にも対応。年4回開催される「マルコとマルオの7日間」の期間中は、マルイやモディで10%オフでショッピングができます。

カードを持っていると、マルイのネット通販の配送料が無料になる特典も。ポイント還元率はあまり高くありませんが、買い物好きな方がお得に使えるカードです。

全国10,000店舗以上で使えるサービスあり!お店でもネットでもお得

出典:エポスカード

エポスカードは、飲食店やレジャー施設など、学生が利用しやすい優待サービスが充実していることも魅力です。

全国10,000店舗以上で優待を行っており、お得にレストランや美容院、カフェに行くことが出来ます。また、年会費が無料で付帯サービスが充実しているので、気軽に持っていて損はない1枚と言えるでしょう。

- スターバックス

- イオンシネマ

- エクスペディア

- 出前館

参考:エポスカード

\1万店舗以上で優待あり/

エポスカードに

今すぐ申し込む

安全性の高いカードを探している方におすすめ

6位 セゾンパール・アメリカン・エキスプレス・カード

おすすめポイント

- 完全ナンバーレスで安心できる

- 最短5分で発行

- 年会費実質無料

- 2021年日経優秀製品・サービス賞で、最優秀賞を受賞

- 2%相当の高還元率※

※通常、ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。また、交換商品によっては、1Pの価値は5円未満になります。

| 年会費 | 1,100円 (初年度無料・年1回以上 利用で翌年度無料) |

申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~2.00%※1 | 電子マネー スマホ決済 |

iD QUICPay 楽天Edy Apple Pay Google Pay |

| ポイント使用例 | Amazonギフト券 JTB旅行券 (永久不滅ポイント) |

付帯保険 | - |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

※1 ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。また、交換商品によっては、1Pの価値は5円未満になります。

- メリット

- デメリット

- 年会費実質無料

- ナンバーレスで周りの目が気にならない

- QUICPayを利用で還元率が2%

- 永久不滅ポイント制度で有効期限がない

- 付帯保険のサービスがない

- 家族カードは作ることができない

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

監修者 池田星太

監修者 池田星太

40代女性/専業主婦

40代女性/専業主婦

新規ご入会&条件達成で最大8,000円相当プレゼント

①該当ページより申し込みを行い、ご入会月の翌々月末までに50,000円(税込)以上のショッピングご利用で、永久不滅ポイント5,000円相当( Digitalは6,500円相当)をプレゼント。

②同期間中に上記1と1回以上のキャッシングのご利用で、さらに永久不滅ポイント1,500円相当をプレゼント。

③同期間中に上記1と家族カード(ファミリーカード)の発行で、さらに永久不滅ポイント1,500円相当をプレゼント( Digitalは無し)。

\ポイントが永久不滅/

セゾンパールアメックスに

今すぐ申し込む

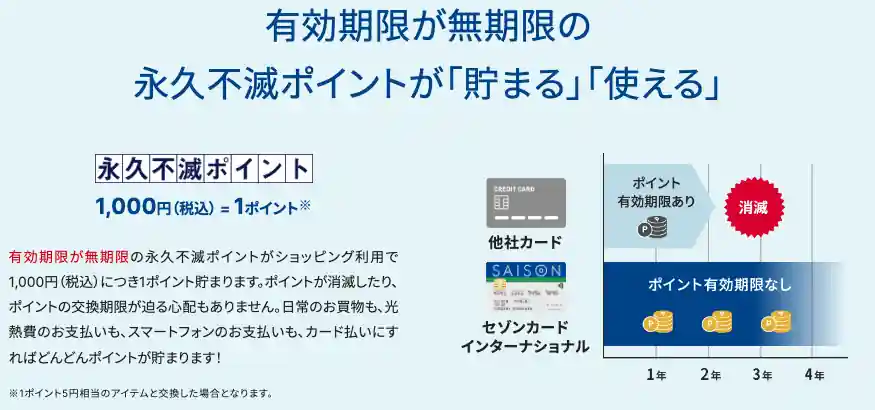

永久不滅ポイントで貯めたポイントが消えない

セゾンパール・アメリカン・エキスプレスは、永久不滅ポイントにより、貯めたポイントの有効期限が消えないクレジットカードです。

有効期限がないため貯めたポイントが消えてしまう心配がありません。還元率もQUICPayでの支払いで2%相当と高く、カードもナンバーレスのデジタルカードかプラスチックカードを選べます。

年会費も実質無料、入会特典で入会後の翌々月末までに100,000円以上利用で10,000円分の永久不滅ポイントがもらえるので、作っていて損のない一枚となっています。

更に詳しく知りたい方は編集部が執筆したセゾンパールアメックスの記事もご確認ください。

\ポイントが永久不滅/

セゾンパールアメックスに

今すぐ申し込む

29歳以下の方におすすめ

7位 イオンカード(WAON一体型)

- 申し込みはWEBで解決

- 対象店舗でのカード払いでポイント2倍

- 毎月20.30日は5%OFFで買い物ができる

- 29以下応援でお得に

- ディズニーのデザインが選べる

| 年会費 | 無料 | 申し込み資格 | 18歳以上※ |

|---|---|---|---|

| ポイント還元率 | 0.5%~1% | 電子マネー スマホ決済 |

iD WAON Apple Pay |

| ポイント使用例 | JCBギフトカード イオン商品券 (WAON POINT) |

付帯保険 | ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

※高校生卒業年度の1月1日から3月31日までの期間であれば、高校生の方でもお申込みいただけます。

- メリット

- デメリット

- カードデザインの種類が選べる

- イオンでの買い物がお得

- 条件で年会費無料 ゴールドカードに

- イオン以外のポイントがたまりにくい

- ポイントの種類が複雑

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

監修者 池田星太

監修者 池田星太

対象のイオンカード新規入会・利用でいつでも最大5,000WAON POINT進呈

・カード新規入会で1,000WAON POINT進呈

・カード利用で最大4,000WAON POINT進呈(カード翌々月10日までのクレジットご利用分の10%を還元)

\店頭なら最短5分で発行可能/

イオンカードに

今すぐ申し込む

イオンが近くにある方なら持っておきたいクレジットカード

イオンカード(WAON一体型)は、イオンでお買い物をする方が持っておきたいクレジットカードです。

カードデザインの種類が多く、見た目も重視したい方にもおすすめ。イオングループの対象店舗でのカード払い利用で、いつでもWAON POINTが基本の2倍。

キャッシュカードとクレジットカード、電子マネーWAONが一枚になっている使い勝手の良いカードとなっています。

最短5分で即時発行もできるため、クレジットカード1枚でお買い物をしたい方、イオンで買い物をよくする方におすすめの1枚となっています。

\店頭なら最短5分で発行可能/

イオンカードに

今すぐ申し込む

多く利用することを考えている方におすすめ

8位 楽天カード

出典:楽天カード

- 不正使用防止の対応もしっかりしている

- 年会費永年無料

- キャンペーンが豊富

- 海外利用も可能

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.00%~3.00% | 電子マネー スマホ決済 |

楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | ANAマイル JALマイル (楽天ポイント) |

付帯保険 | 海外旅行保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費550円 |

- メリット

- デメリット

- 楽天サービスの利用で還元率が上がる

- 楽天市場でポイントが簡単に貯まる

- ポイントの使い道が多く、使いやすい

- 期間限定ポイントに利用期限がある

- 楽天関連の案内メールが届く

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

年会費もかからず、複数の楽天サービスと組み合わせれば獲得ポイントも数倍に上がるので、優先的に楽天カードを使用するようにしています

申し込み時に5000~8000ポイント頂けるのがありがたいのと、なんと言ってもポイントが貯まりやすい。

手続きもWebで簡単に出来るのでハードルが低かった。

監修者 池田星太

監修者 池田星太

新規入会&ご利用MAX5,000ポイントの楽天ポイントプレゼント

・新規ご入会で通常ポイントを2,000ポイント、カードご利用で期間限定ポイント3,000ポイントプレゼント。

開催期間:常時開催

家族カードにご入会で1,000ポイントの楽天ポイントプレゼント

・家族カードにご入会を行い、届いた家族カードを家族カード発行日の翌月末までに1回以上ご利用するとプレゼント。

開催期間:常時開催

\海外利用も可能/

楽天カードに

今すぐ申し込む

満足度が高く、誰でも始めやすいクレジットカードなら

楽天カードは、楽天サービスの利用度に応じて、還元率が変わるので、利用度が高い方がお得になります。

楽天カードは、様々な取り組みをしており、不正検知システムの導入やワンタイムパスコードなど利用しやすくなっています。

申し込みもスムーズに行うことができ、年会費も無料なので、始めやすいクレジットカードです。

興味がある方は楽天ポイントの貯め方や楽天カード2枚持ちの記事もご確認ください。

\海外利用も可能/

楽天カードに

今すぐ申し込む

たくさんのお店で優待を受けたい方におすすめ

9位 セゾンカード インターナショナル

おすすめポイント

- カードを持ち歩かなくてもいい

- たくさんのお店で優待を受けられる

- 有効期限なしの永久不滅ポイントが貯まる

- 「SAISON POINT MALL」経由のショッピングなら、ポイント最大30倍

- 公共料金のお支払いも1枚で完結

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.00% | 電子マネー スマホ決済 |

iD QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Amazonギフト券 スターバックスカード (永久不滅ポイント) |

付帯保険 | - |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- ポイントに有効期限がなく、安心して貯められる

- ネットの不正対策にオンライン・プロテクションが付帯

- 対象サイトでポイントが最大30倍(セゾンポイントモール内に限る)

- 家族カード、ETCカードも永年無料

- 最短5分発行可能なナンバーレス

- 旅行傷害保険が付帯していない

- ポイント還元率は0.5%

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

またネットショッピングやサイトの利用でポイントが貯まりやすく、貯まったポイントを交換しやすい点も気に入っている。

監修者 池田星太

監修者 池田星太

抽選で2人にひとり5,000円キャッシュバック

対象カードを新規で自動リボ(リボ宣言)にご登録、かつショッピングリボ合計5万円以上(税込)ご利用いただいたお客様が対象。

キャンペーン期間:2023年3月15日〜2023年6月14日

抽選でSHEINで使えるギフトカードを最大5,000円分プレゼント

エントリーのうえ、SHEINにてセゾンカードを合計5,000円(税込)以上ご利用されたお客様が対象。

キャンペーン期間:2023年3月27日〜2023年5月8日

\モール経由でポイント30倍/

セゾンカード インターナショナルに

今すぐ申し込む

有効期限なし!永久不滅ポイントで管理がさらに楽になる!

セゾンカードで獲得できる『永久不滅ポイント』には、有効期限がありません。通常のクレジットカードでは利用しないうちにポイントが失効してしまうこともありますが、セゾンカードならポイントの管理が楽になります。

ネットショッピングをする際は、セゾンカード会員限定のポイントモール『セゾンポイントモール』を経由すると、ポイントが最大30倍に。

インターネット上での不正使用による損害補償『オンライン・プロテクション』も付帯しているので、クレカでのネットショッピングの際も安心。

カード発行も最短即日、年会費も永年無料のため、すぐにクレジットカードが欲しい方にもおすすめです。

\モール経由でポイント30倍/

セゾンカード インターナショナルに

今すぐ申し込む

海外での利用シーンが多い方におすすめ

10位 セゾンブルー・アメリカン・エキスプレス・カード

- 26歳になるまで年会費無料

- 安心の旅行傷害保険!

- ETCカード発行無料

- ポイントに有効期限がない

- 最短3営業日発行

| 年会費 | 3,300円 (初年度無料、26歳になるまで無料) |

申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.00%※1 | 電子マネー スマホ決済 |

iD QUICPay 楽天Edy Apple Pay Google Pay |

| ポイント使用例 | Amazonギフト券 スターバックスカード (永久不滅ポイント) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費1,100円 ETCカード:年会費無料 |

※1 ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。また、交換商品によっては、1Pの価値は5円未満になります。

- メリット

- デメリット

- 26歳までは年会費無料

- 永久不滅ポイントでポイントが貯めやすい

- 26歳以上からは年会費が必要

- 通常還元率が0.5%と平均的

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

仮に年会費が取られる年齢になっても年会費は安いと思います。

基本的な還元率は低いと思いますが、海外での使用時には2倍になるのも良いです。

金色とかラメが入っている訳では無いもののAMEX専用のデザインに加えてセゾンのロゴがあまり強調されずに入っているので非常にスマートです。

カード券面がかなり発色の良いブルーな為財布などに入っていても一発でわかります。

「アメックスを無料で持ちたい!」「クレジットカードにランニングコストをかけたくない!」以上のように思っている方にとって、セゾンブルー・アメックスは間違いのない選択と言えるでしょう。

監修者 池田星太

監修者 池田星太

30代男性/会社員

30代男性/会社員

30代男性/会社員

30代男性/会社員

永久不滅ポイントをMAX8,000円相当プレゼント

・ご入会月の翌々月末までに50,000円(税込)以上のショッピングご利用 or キャッシングのご利用 or 家族カードの発行などが条件です。

26歳までの方におすすめ!旅行によく行く方におすすめのクレジットカード

セゾンブルー・アメリカン・エキスプレス・カードは、26歳まで年会費が無料のクレジットカードです。

大きな特徴として、国内・海外の旅行の補償がしっかりしていることがあげられます。最高3000万円まで保証があり、海外旅行の手荷物無料配送等充実のサポートが受けられます。

ETCカードの発行が無料なことや、お買い物の際の優待も充実しており、永久不滅ポイントで貯めたポイントも失うことがありません。

26歳までの方、学生の方が選ぶ時におすすめのクレジットカードとなっています。

補償やセキュリティが万全が良い方におすすめ

11位 三菱UFJカード

出典:三菱UFJカード

おすすめポイント

- 2022年7月〜コンビニ2社で5.5%相当の還元

- 安心のセキュリティ対策&補償

- 年会費永年無料

- タッチ決済可能

- 入会から3ヶ月は利用金額の最大1.6%をポイントで還元

| 年会費 | 1,375円 (初年度無料・年1回以上利用で翌年度無料) |

申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.40%~5.50% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Tポイント Amazonギフト券 (グローバルポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費440円(初年度無料) ETCカード:年会費無料 |

- メリット

- デメリット

- コンビニ2社の利用で還元率5.5%にアップ!

- 入会3ヶ月間はポイント3倍!

- セキュリティ性が高い&補償も充実

- 入会後ポイント還元が+1.0%になるのは3ヶ月以内のみ

- 1年にカード利用が1度もない場合、年会費が発生

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

監修者 池田星太

監修者 池田星太

MAX10,000円相当のグローバルポイントプレゼント

・新規ご入会 + ご入会日から2ヵ月後末日までのショッピングご利用金額が10万円以上のお客様が対象です。

1円でも使えば1,000円相当のポイントをプレゼント。

メインカードとして使える万能性の高いカード

三菱UFJカードは、利用金額が多いほどポイント倍率が高くなることが最大の特徴で、メインカードとしての利用がおすすめです。

普段の買い物や生活費の支払いを三菱UFJカードで支払いを行えば、3万円や5万円はすぐに到達できるので、ポイント倍率が高くなります。

三菱UFJカードのカード情報は裏面に記載されているため見られにくい仕様となっています。また、24時間365日モニタリングをしているため、セキュリティ面で安心できるカードとなっています。

被害に合った場合は、スムーズに補償してくれます。

※第三者によって不正に利用されたものと発行会社が認めた場合に限る。

年会費は初年度無料。翌年以降年1,375円(税込)ではありますが、年1回以上の利用で翌年も年会費が無料になります。そのため、少なくとも年に1回利用すれば、実質無料で使い続けられます。

セブン-イレブン・ローソンの利用で5.5%相当のポイントを還元!

三菱UFJカードの通常ポイントは0.5%ですが、セブン-イレブンとローソンで支払いをするとプラスで5%還元されます。

タッチ決済やApple Payでの支払いも5.5%還元の対象なので、手間を削減しながら効率よくポイントを貯めることができます。

スペシャルポイントはセブン-イレブン、ローソンそれぞれのご利用金額を集計のうえ算出されるので、注意してください。

ドコモで契約している方におすすめ

12位 dカード

出典:dカード

おすすめポイント

- d払い×dカードでポイント還元率が上がる

- 電子マネー「iD」の搭載で便利

- 1年間最大1万円分ケータイ保障

- 国内、海外旅行保険もついてくる

- 年会費永年無料

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.00%~4.50% | 電子マネー スマホ決済 |

iD 楽天Edy Apple Pay |

| ポイント使用例 | VJAギフトカード スターバックスカード (dポイントクラブ) |

付帯保険 | 海外旅行保険(29歳以下) 国内旅行保険(29歳以下) ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費550円(初年度無料) |

- メリット

- デメリット

- ポイント還元率が1.0%

- 携帯電話関連の保証がある

- Visaのタッチ決済、カード型iDも搭載

- 29歳以下限定で海外・国内旅行保険がついてくる

- 最短5分で審査完了

- ポイントで機種変更・電話料金の支払いも可能

- 旅行傷害保険の付帯なしのため海外利用が不安

- 携帯料金の支払いがポイント付与の対象外

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

監修者 池田星太

監修者 池田星太

また、海外旅行保険・国内旅行保険は付帯していますが、適応される条件は29歳以下となっています。

【20歳以上限定】 \最大4,000ポイントがもらえる/

新規ご入会&Webエントリーを行い、カードをご利用されたお客様が対象。

対象者:2022年6月1日以降にdカード GOLDをお申込みの方

【18~19歳限定】 \最大6,000ポイントがもらえる/

新規ご入会&Webエントリーを行い、カードをご利用されたお客様が対象。

キャンペーン期間:2022年12月20日~2023年5月31日

ドコモユーザーにおすすめ!携帯電話の補償も受けられる

dカードはドコモの携帯電話を利用している人におすすめのクレジットカードです。

購入後1年間は、携帯電話の紛失や故障時に最大1万円保証してもらえる「dカードケータイ補償」が付いています。

もしも紛失や盗難によってクレジットカードや会員番号を他人に不正使用されてしまった場合も、会員補償制度であんしん。

特殊なケースを除き、紛失・盗難の届け出日から遡って90日前の利用から、弊社がその損害を補償します。詳しくは「カード利用規約(会員規約)」の第3章(第28条~第31条)をご参照ください。

引用:dカード「カードを不正使用された場合もあんしん」

ポイント還元率が1%と高水準であり、d払い×dカードでポイント還元率が最大2.5%還元となります。

海外旅行中のケガや病気による治療費用のほか、カメラなどの携行品が損傷した、ホテルのカーペットなどを汚してしまった場合の損害賠償まで幅広くサポートします。

最短5分で審査も完了するので、急ぎで審査をしたい方やドコモで契約している方におすすめのクレジットカードです。

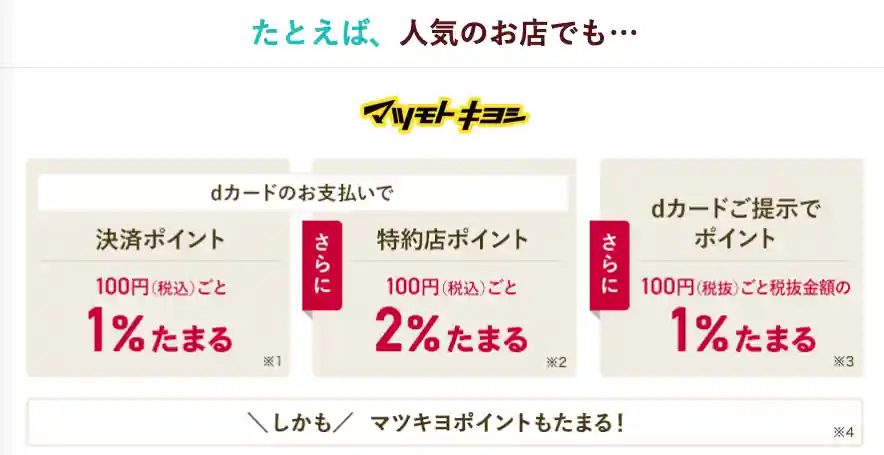

特約店で利用すると還元率が最大5%にUP

出典:dカード

出典:dカード

dカードは通常の場合還元率は1%ですが、

以下のように、特約店で利用するとさらに還元率がUPします。

マツモトキヨシでdカードを利用した場合…合計4%

決済ポイント1%+特約店ポイント2%+dカードの提示1%※100円(税込)

スターバックスのチャージでdカードを利用した場合…合計4%

決済ポイント1%+特約店ポイント4%

特にdカード特約店を頻繁に利用する方は恩恵が大きく、本来還元率1%のみだったポイントが2~4%程度と数倍に膨らみます。

かなりお得なシステムなので、長期的に普段から特約店を利用している方には特におすすめです。気になる方はdポイントの貯め方の記事もご確認ください。

PayPayユーザーの方におすすめ

13位 PayPayカード

出典:PayPayカード

- 最短5分で申し込み&審査が完了

- Yahoo!ショッピングで最大で5%還元

- ポイントアップ制度あり

- 1回300円の以上ショッピング利用で100円の特典が最大100回までもらえる

- カード利用速報で不正な利用も把握できる

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.00%~5.00% | 電子マネー スマホ決済 |

Apple Pay 楽天ペイ |

| ポイント使用例 | セブンイレブンお支払い Yahoo!ショッピングお支払い (PayPayポイント) |

付帯保険 | - |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費550円 |

- メリット

- デメリット

- 入会後すぐに2,000円分ポイントもらえる

- PayPayの残高チャージにも使える

- ETCカードの発行はできない

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

監修者 池田星太

監修者 池田星太

\PayPayの残高チャージにも使える/

PayPayカードに

今すぐ申し込む

PayPayを利用しているなら持っておきたいクレジットカード

PayPayカードはPayPayを持っている方はぜひ持っておきたい一枚となっています。申し込みと審査は最短5分で終わるので手っ取り早く作ることができますよ。

カード利用速報等セキリュティー面も安心できるクレジットカードとなっているのでPayPayを利用している方におすすめです。

更に詳しく知りたい方は編集部が執筆したPayPayカードの記事もご確認ください。

\PayPayの残高チャージにも使える/

PayPayカードに

今すぐ申し込む

アプリでポイントをチェックしたい方におすすめ

14位 au PAYカード

出典:au PAYカード

- ポイント還元率が高い

- 様々な用途でポイントが貯まる

- 海外旅行やお買い物にも保険がつく

- 新規入会特典も豪華

| 年会費 | 1,375円 (au携帯電話等との契約および年1回以上利用で翌年度無料) |

申し込み資格 | 18歳以上 高校生除く 本人または配偶者に定期収入のある方 個人でご利用のau IDをお持ちのお客さま (法人契約でご利用のau IDではお申し込みいただけません) |

|---|---|---|---|

| ポイント還元率 | 1.00% | 電子マネー スマホ決済 |

楽天Edy au PAY Apple Pay 楽天ペイ au PAY |

| ポイント使用例 | Pontaポイント (Pontaポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費440円 ETCカード:年会費無料 |

- メリット

- デメリット

- スマホでポイントの支出がチェックできる

- 全国のコンビニ、電気代などでポイントが貯まる

- au PAYへのチャージで1.5%還元

- au PAYマーケットのご利用で最大7%還元

- auIDの別途発行が必要

- 他社サービスに比べるとau PAYマーケットの品揃えは少ない

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

カードの引き落としもauじぶん銀行なのでよりお得にポイントが貯まっている気がします。

年会費無料で100円で1ポイント貯まるのも良いなと思います。

年会費が無料なのでいいが、他のカードよりポイント還元率が低く感じるので、もう少しポイントの還元率がいいと嬉しい。

ポンタポイントもあまり実用性がなかったのであまり良い印象はありませんでした。

全員にPontaポイントを2,000ポイントプレゼント

・新規ご入会時に「あらかじめリボ」を5万円以下に設定 + 入会日の翌月末までにau PAY カードで合計3万円以上のショッピングご利用があることが条件。

抽選でPontaポイントを500ポイントプレゼント

・入会時にキャッシングご利用希望枠を設定していただいたお客様が対象。

キャンペーン期間:2022年4月1日~

au PAYへのチャージに使うとポイント還元率は1.5%に!

au PAYカードは、au PAYへのチャージで最大1.5%のポイント還元が受けられるカードです。au PAYカードからのチャージで1.0%、au PAYの支払いで0.5%のPontaポイントが還元されます。

海外旅行安心保険、お買い物安心保険等の保証制度もしっかりしておりポイントの使い道も多いため、自分に合った使い道でポイントを使うことができます。

アプリでポイントの確認や支払い方法の変更、お買い物履歴もチェックすることができるので使い勝手の良いクレジットカードとなっています。

更に詳しく知りたい方は編集部が執筆したau PAYカードの記事もご確認ください。

メルカリでポイント還元率最大12倍

15位 メルカード

出典:メルカード

おすすめポイント

- メルカリで還元率が最大12倍

- 新規入会で最大10,000ポイントがもらえる

- セキュリティが高く不正利用のリスクが少ない

| 年会費 | 永年無料 | 申し込み資格 | 20歳以上 安定した継続的な収入のある方 |

|---|---|---|---|

| ポイント還元率 | 1.0〜4.0% | 電子マネー スマホ決済 |

PayPay d払い au PAY LINE Pay メルペイ Amazon Pay |

| ポイント使用例 | メルカリ | 付帯保険 | - |

| 国際ブランド | 追加カード | - |

- メリット

- デメリット

- メルカリなら最大12%還元

- 支払いタイミングを柔軟に変更できる

- ナンバーレスでセキュリティが高い

- カード利用通知を受け取れる

- 新規入会で最大10,000ポイントもらえる

- メルカリ以外でお得にならない

- 定額払いの手数料が高い

- 付帯保険がない

- 10,000ポイント獲得には定額払いを利用する必要がある

- 良い口コミ

- 悪い口コミ

支払いは一度も遅延なくしっかり払っています。

今回も8月31日までは限度額に余裕があったのに、本日9月1日には限度額を大幅に下げられ使える額がなくなりました。

5月にも全く同じことがあり、その後ニュースなどでメルカリの話題が上がっていて最近もニュースになっていたので心配していた矢先に限度額の大幅な見直し。

自分の問題で見直しされてるのではなくメルカリの都合でころころ変えられている感じがします。

振り回されてばかりで不信感でいっぱいで安心して使えないです。引用:みん評

・毎月8日+8%還元キャンペーン

\メルカリで還元率が最大12倍/

メルカードに

今すぐ申し込む

メルカリで還元率が最大12倍

メルカードは基本還元率が1.0%と高水準な上に、メルカリ内のショッピングで利用すると還元率が4倍になります。

さらに、毎日8日はメルカード・メルペイスマートの利用でさらに還元率が8倍になり、合計で最大12%までアップします。以下の表にメルカードの手数料をまとめました。

| 通常利用 | +1.0% |

|---|---|

| メルカリ内で利用 | +3.0% |

| 毎月8日にメルカード・メルペイスマートを利用 | +8.0% |

| 合計 | +12.0% |

新規入会で最大10,000ポイントがもらえる

メルカードでは現在新規入会キャンペーンを実施しており、最大10,000ポイントを受け取れます。条件達成ごとに獲得ポイントは増えていきます。

| メルカリアプリから初期設定 | 一律1,000ポイント |

|---|---|

| メルカードまたはメルペイのあと払いを利用 | 最大4,000ポイント |

| 定額払いの利用 ※1 | 最大5,000ポイント |

※1 初めて利用する方のみ対象

ただし、最大の10,000ポイントを獲得するには手数料が高額な「定額払い」を利用する必要があり、ややハードルが高めです。参考までに、定額払いの手数料を表にまとめました。

| 利用金額 | 月毎の 定額払い手数料 |

|---|---|

| 1〜999円 | 残高と同額※1 |

| 1,000〜37,999円 | 1,000円 |

| 38,000〜75,999円 | 2,000円 |

| 76,000〜114,999円 | 3,000円 |

| 115,000〜152,999円 | 4,000円 |

| 153,000〜191,999円 | 5,000円 |

| 192,000〜229,999円 | 6,000円 |

| 230,000〜268,999円 | 7,000円 |

| 269,000〜309,999円 | 8,000円 |

| 310,000〜339,999円 | 9,000円 |

| 340,000〜379,999円 | 10,000円 |

| 380,000〜419,999円 | 11,000円 |

| 420,000〜459,999円 | 12,000円 |

| 460,000〜500,000円 | 13,000円 |

※参考:メルカード公式HP

※1 残高が1000円未満の場合、定額払いの設定額の下限は残高と同額になります

不正利用のリスクが少ない

ナンバーが券面に記載されているクレジットカードだと、他の人に番号を見られて不正利用されるリスクがあります。

メルカードはナンバーレスで、券面にカード番号が記載されていないため、不正利用の心配はありません。万が一不正利用されても、クレジットカードの利用通知をすぐに受け取れるため安心です。

メルカリでお得なクレジットカードの記事もご確認ください。

\メルカリで還元率が最大12倍/

メルカードに

今すぐ申し込む

定期的にセブン-イレブンを利用する方におすすめ

16位 セブンカード・プラス

出典:セブンカード・プラス

出典:セブンカード・プラス

おすすめポイント

- 登録するだけでポイントがもらえる

- アプリで簡単かつ便利

- 年会費永年無料

- 1ポイントからでもポイントが使える

- どこで使ってもポイントがたまる

| 運営会社 | 株式会社セブン・カードサービス | ||

|---|---|---|---|

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

| ポイント還元率 | 0.50%~1.00% | 電子マネー スマホ決済 |

nanaco Apple Pay 楽天ペイ |

| ポイント使用例 | ANA SKY コイン ANAのマイル (nanacoポイント) |

付帯保険 | ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- セブン-イレブンをよく利用する方にお得

- 年間利用額でボーナスポイント

- nanacoへのオートチャージ機能が便利

- 基本還元率は低い

- ポイントの使い道がnanaco対象店に限られている

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

監修者 池田星太

監修者 池田星太

最大6,100 nanacoポイントプレゼント

新規ご入会で2,000ポイント、初回ご利用で1,000ポイント、オンライン口座設定で1,000ポイント、さらに各種設定・登録で2,100ポイントプレゼント。

キャンペーン期間:2024年9月1日~ 2024年9月30日

\セブン&アイ系列で還元率2倍/

セブンカード・プラスに

今すぐ申し込む

セブンカード・プラスのおすすめポイント

セブンカード・プラスは、セブン-イレブンの利用が多い方におすすめです。nanacoへのオートーチャージや、利用額に応じてボーナスポイントがもらえるのでお得に利用することができます。

年会費も無料で、セブン-イレブンをよく利用する方が持っておきたいおすすめの一枚です。

デメリットは、基本的な還元率は低いこと、ポイントの使い道はnanacoの対象店に限られてしまうこと。

セブン-イレブンやnanacoの利用が少ない方は別のクレジットカードの検討もしておくと良いですよ。

\セブン&アイ系列で還元率2倍/

セブンカード・プラスに

今すぐ申し込む

休日の旅行やレジャーにおすすめ

17位 Tカード Prime

出典:Tカード Prime

- 上限なしで100円につき1ポイントのポイント還元

- TSUTAYAの入会金と更新料が無料

- Tポイント加盟店ではポイントが2重で貯まる

- 毎週日曜日はポイント還元率が1.5倍にアップ

| 年会費 | 1,375円 (初年度無料・年1回以上利用で翌年度無料) |

申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.00% | 電子マネー スマホ決済 |

楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Tポイント ANAマイル (Tポイント) |

付帯保険 | 海外旅行保険 国内旅行保険 |

| 国際ブランド | 追加カード | ETCカード:年会費無料 |

- メリット

- デメリット

- 発行手数料無料

- 毎週日曜日の還元率が1.5倍

- Tポイントカードとしても使える

- 家族カードは作れない

- 年会費は毎年1,375円(税込)かかる

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

高還元と充実の保険を両立しているのは秀逸です。TカードPrimeは戦闘力が高いクレカです。

利用付帯であり、国内旅行の費用をTカードPrimeで支払っていた場合、国内での旅行に関わる事故について傷害保険がつきます。

監修者 池田星太

監修者 池田星太

MAX6,000Tポイントプレゼント

・新規にご入会 + カードご利用 + Jリボ登録が条件。

特典期間:カード到着から3カ月以内

日曜にカードを使う人にお勧めのクレジットカード

TカードPrimeは、日曜日のポイント還元率が1.5倍と、日曜日に出かける方がお得なクレジットカードです。

審査基準の中に年収や勤続年数の情報がないことから比較的審査難易度が低く設定されていると考えられます。

初年度年会費も無料、TSUTAYAの入会金・更新料無料なので、TSUTAYAの利用が多い方や、日曜日に買い物によく行く方におすすめ。

電車の利用が多い学生におすすめ

18位 ビュー・スイカカード

出典:ビュー・スイカカード

- オートチャージができる

- クレジットカードを定期として使える

- モバイルスイカ利用でポイントがお得にもらえる

- 年会費も安く学生でも安心

| 年会費 | 524円 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~3.68% | 電子マネー スマホ決済 |

楽天Edy Suica Apple Pay 楽天ペイ |

| ポイント使用例 | びゅう商品券 ルミネ商品券 (JRE POINT) |

付帯保険 | 海外旅行保険 国内旅行保険 |

| 国際ブランド | 追加カード | 家族カード:年会費524円(定期券機能付きのカードに限る) ETCカード:年会費524円 |

- メリット

- デメリット

- 1枚でスイカとクレジットカードとして使える

- オートチャージで1.5%還元してもらえる

- チャージするたびにポイントがたまる

- 年会費が無料ではない

- 解約時の手続きが不便

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

それだけだと一般的な還元率ですが、オートチャージの利用をすると、1.5%分のポイントが貯まります。ここが大きなポイントです。

貯めたポイントはSuicaや電子マネー、商品券、グリーン車利用券など多様な商品に交換できます。

監修者 池田星太

監修者 池田星太

40代男性/会社員

40代男性/会社員

30代男性/会社員

30代男性/会社員

JREポイントをMAX4,000円相当プレゼント

・エントリー + 新規にご入会 + カードご利用が条件。

キャンペーン期間:2023年2月1日~2023年5月31日

追加でJREポイントを2000円相当プレゼント

・上記キャンペーンにおいて、2023年5月31日時点で年齢が29歳以下の方が条件。

オートチャージや定期券など電車を利用する方なら!Suicaを便利に使えるカード

ビュー・スイカカードは、Suicaのオートチャージ機能付きのクレジットカードです。

定期券としての利用ができるため、電車利用が多い方におすすめの1枚。

電車利用、駅ビル等で買い物をすることでつくポイントは、Suicaにチャージすることができますよ。年間利用に応じたボーナスもあるので、学生の方や、電車利用が多い方におすすめです。

更に詳しく知りたい方は編集部が執筆したSuicaクレジットカードの記事もご確認ください。

ANAの利用者におすすめ

19位 ANAアメリカン・エキスプレス・カード

出典:ANAアメリカン・エキスプレス・カード

- 空港内でのお買物をご優待

- ANAオリジナル商品もお得に

- 好きな時にマイル移行ができる

- 空港ラウンジが無料

- 保険、保障もしっかりしている

| 年会費 | 7,700円 | 申し込み資格 | 20歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~0.75% | 電子マネー スマホ決済 |

楽天Edy Apple Pay |

| ポイント使用例 | Amazonギフトカード 全国百貨店共通商品券 (アメリカン・エキスプレス メンバーシップ・リワード ANAコース) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費2,750円 ETCカード:年会費無料 |

- メリット

- デメリット

- サポートの質が高い

- 旅行によく行く方にうれしいサービスが多い

- 社会的信頼にも使える

- 年会費がかかる

- 還元率自体は高くない

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

ETCカードやスマートEXの利用もでき,キャッシュレスでの利用がスムーズであること。

アプリやホームページで簡単に利用状況が把握でき,ポイントによる支払いがかのうであること。

監修者 池田星太

監修者 池田星太

30代女性/会社員

30代女性/会社員

40代男性/会社員

40代男性/会社員

1,000マイルプレゼント

・新規ご入会でプレゼント。

最大14,000メンバーシップ・リワードポイントプレゼント

・新規ご入会&ご入会後3ヶ月以内にご利用金額に応じてプレゼント。

ANAを多く利用する方におすすめ!旅行好きの人は持っておきたいクレジットカード

ANAアメリカン・エキスプレス・カードでは、旅行によく行く方やANAの利用が多い方は、多くのサポートを受けられます。

24時間365日、日本語対応のサポートを行っており、医療機関の紹介や航空券・ホテル・レストランの予約など、旅行好きな方には万全のサポート体制が整っています。ステータス性もあり、社会的信頼を得るにも十分です。

年会費がかかってしまうデメリットはありますが、旅行によく行く方が持っておきたい1枚となっています。

ステータス性を求める方におすすめ

20位 JCBカード S

出典:JCBカード S

おすすめポイント

- 新規入会キャンペーンが豊富

- 最短5分で発行可能※1

- カード情報は裏面なので見られる心配がない

- 保証制度も充実している

- パートナー店のご利用が、いつでもポイント2倍〜10倍

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~10.00% ※最大還元率はJCB PREMOに交換した場合 |

電子マネー スマホ決済 |

QUICPay Apple Pay Google Pay |

| ポイント使用例 | JCBギフトカード スターバックスカード (Oki Dokiポイント) |

付帯保険 | 海外旅行保険(利用付帯) 国内旅行保険(利用付帯) ショッピング保険(海外) |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- セキュリティー面のサポートが豊富

- 初年度は年会費無料※オンラインで入会申し込みの場合は初年度年会費無料。

- カード情報が裏面で安心

- 最短5分で発行可能※1

- ポイントがしっかりたまる

- メンバーシップサービスで翌年のポイントが最大50%UP

- 還元率が低め

また、券面デザインが「通常デザインもしくWEB限定デザイン

モバ即ご利用の場合。

モバ即の入会条件:

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法についてはHPをご確認ください。

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

クレジットカードを使った経験がない私からしたら不安要素もあったが、いざ使ってみたら勝手が良くて気に入っている。

JCBブランドなのでどこでも使えて重宝している。

監修者 池田星太

監修者 池田星太

新規にご入会でAmazon.co.jpご利用分最大12,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえAmazon.co.jpで利用すると、Amazon.co.jpでのカードご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

さらにApple Pay・Google Pay・アプリご利用分最大3,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえApple Pay・Google Pay・アプリ利用(Appleメディアサービス・Google Playストア)で利用すると、ご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日~2025年3月31日の期間に新規入会された方

\セキュリティー面のサポートが豊富/

JCBカード Sに

今すぐ申し込む

セキュリティ面で優れているクレジットカードなら

JCBカード Sは、カード情報が裏面に記載されているセキュリティー面で安心できるクレジットカード。

不正検知システム、本人認証サービス、紛失、遭難の賠償等様々な万が一のトラブルに備えたサポートが充実しています。

モバイル即時入会サービス(モバ即)※2で入会をすれば、審査完了後すぐにカード番号が発行されるので、自宅にカードが届く前に、ネットショッピングで利用したいかたにもおすすめ。

貯まったポイントは商品、航空系マイル・クーポン、JCBギフトカードへの交換やキャッシュバックなどいろいろな使いみちがあります。自分に合った使い道に有効活用することができます。

年会費も初年度無料※のため、セキリュティー面がしっかりしていてすぐに手元にカードが欲しい方はJCBカード Sがおすすめです。

※オンラインで入会申し込みの場合は初年度年会費無料。

\セキュリティー面のサポートが豊富/

JCBカード Sに

今すぐ申し込む

自動で割引きしてほしい方におすすめ

21位 P-oneカード<Standard>

- 利用金額の1.0%が自動で割引

- スマホ料金、公共料金にも1.0%の割引き適用

- カード会員専用のショッピングモールでの買い物でポイントが貯まる

- 貯まったポイントをTポイントに交換すると還元率が1.5%

| 年会費 | 無料 |

申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | - | 電子マネー スマホ決済 |

iD 楽天Edy Apple Pay 楽天ペイ |

| ポイント使用例 | - | 付帯保険 | - |

| 国際ブランド | 追加カード | 家族カード:220円(初年度無料) ETCカード:年会費無料 |

- メリット

- デメリット

- レンタカー割引がある

- Apple Payに対応

- セキリュティ面も安心

- 100円未満は切り捨てされる

- 家族会員やETCカードは有料

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

お得に使いたいけど、ポイントシステムは面倒という人におすすめな1枚です。

監修者 池田星太

監修者 池田星太

20代男性/会社員

20代男性/会社員

30代男性/会社員

30代男性/会社員

このカードのポイント還元率は1%で年会費無料で無料で利用できるカードなので、私の最低限の要求を満たしているのでそれなりに満足しています。

ただ、年会費を無料で、もっとポイント還元率のいいカードが見つかればこのカードは使わなくなると思っています。

最大4,400 DMMポイント+α プレゼント

・キャンペーンページより対象カードでDMMプレミアムに新規登録されたお客様を対象に、30日間の無料体験+550pt×最大8ヶ月間ポイントプレゼント。

キャンペーン期間:2022年12月1日~2023年11月30日17:00

最大7,000円分のお買い物ポイントをプレゼント

・エントリーを行い、対象カテゴリーの料金をクレジット払いで新規ご登録いただき、1カテゴリーにつき期間中に合計5,000円以上お支払いいただいたお客様を対象に、1カテゴリーにつきもれなく1,000円分プレゼント。

キャンペーン期間:2023年3月16日~2023年6月30日

自動割引きで安心のクレジットカードなら

P-oneカード<Standard>は、自動で日々のお買い物を1%割引きしてくれるクレジットカードです。

Apple Payにも対応しており、便利。P-oneスタンダードの会社のポケットモールのP-oneスタンダードを使うことで、ポケットポイントがたまります。

1ポイントで3円分の価値があるため、貯めておくとお得に買い物ができます。

年会費も無料で持っていて損をすることはないため、日々の買い物を少しでもお得に行いたい方、ポイント

を貯めたい方におすすめのクレジットカードです。

高い還元率で選びたい方におすすめ

22位 リクルートカード

出典:リクルートカード

- 1.2%の高還元率

- たまったポイントの使える幅が広い

- 無条件で年会費永年無料

- 最高2,000万円の海外旅行保険

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.20%~3.20% | 電子マネー スマホ決済 |

楽天Edy Suica Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Pontaポイント dポイント (リクルートポイント) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- 還元率は常に1.2%と業界最高水準

- リクルート関連のサービス利用で還元率が最大4.2%

- ポイントの利用先がリクルート系のみ

- 旅行傷害保険が利用付帯で適用しにくい

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

年会費無料のクレジットカードなのに、最大限度額2,000万円の海外旅行損害保険まで付くのは、とても魅力的です。

また、盗難補償もしっかりサポートしてくれます。国際ブランドによって発行会社が異なるため、盗難時にかける電話番号などが異なりますが、申請時から60日前までの機関の損害を補償してもらえます。

監修者 池田星太

監修者 池田星太

【JCB限定】リクルートポイントをMAX6,000円分プレゼント

・新規ご入会 + カードご利用 + 携帯電話料金を対象カードでお支払いすることが条件。

キャンペーン期間:カード発行日から60日まで

【JCB限定】リクルートポイントをMAX1,000円分プレゼント

・新規入会時、家族カード同時ご入会が条件。

1枚発行につき500円分のポイントプレゼント。

\基礎還元率1.2%と業界最高水準/

リクルートカードに

今すぐ申し込む

ポイント還元率の高さでクレジットカードを選ぶなら

リクルートカードは、ポイントの還元率の高さが魅力のクレジットカードです。

他社に比べても常時1.2%は高く、利用するだけで他のクレジットカードより多くポイントがたまるのでおすすめです。

難点としては、リクルート系サービス以外のポイントアップ対象があまりないことですが、リクルート系のサービスの利用が多い方はぜひ持っておきたい一枚。

電子マネーにチャージした場合でも1.2%が有効となるため、こう還元率で選ぶならリクルートカードが良いでしょう。

\基礎還元率1.2%と業界最高水準/

リクルートカードに

今すぐ申し込む

海外旅行・空港を頻繁に利用する方におすすめ

23位 アメリカン・エキスプレス・カード

出典:アメリカン・エキスプレス・カード

おすすめポイント

- アメリカン・エキスプレスならではの優待が受けられる

- 日々のお支払いや特別なお買い物で、ポイントがムダなく貯まる

- 無料で使える空港ラウンジや、海外旅行先での24時間日本語サポート

- ライフスタイルに合わせてポイントが使える

- 海外旅行先でも、24時間サポートを受けられる

| 年会費 | 13,200円(月会費1,100円×12ヵ月) | 申し込み資格 | 20歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.00% | 電子マネー スマホ決済 |

楽天Edy Apple Pay |

| ポイント使用例 | Amazonギフト券 (メンバーシップ・リワード) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費6,600円(月会費550円×12ヵ月) ETCカード:年会費無料 |

- メリット

- デメリット

- セキュリティがしっかりしている

- 自分に合ったポイントの移行先が見つけやすい

- 旅行関連のサポートが手厚い

- パート・アルバイトの方は申し込みができない

- 年会費が無料ではない

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

いつも利用しているスーパーだとマイルが2倍になったりと特約店も多く飛行機をよく利用する私にとっては使えば使うだけお得なのでとても満足しています。

監修者 池田星太

監修者 池田星太

初月1ヶ月分 月会費無料

・新規ご入会で初月1ヶ月分の月会費が無料。

10,000メンバーシップ・リワードポイントプレゼント

・新規ご入会&ご入会後3ヶ月以内に合計20万円のカードをご利用されたお客様が対象。

ステータス重視の方におすすめ!海外旅行にも便利

アメリカン・エキスプレス・カードは、年会費が無料ではない代わりに、ステータス性のあるクレジットカードです。

13,200円の年会費がかかりますが、セキリュティ面、旅行関連のサポートの手厚さ等、幅広いサービスが魅力。

携帯電話料金のお支払い、スーパーマーケットやコンビニエンスストアでのお買物など、さまざまなシーンでカードご利用代金100円につき1ポイントがたまります。

ポイントは一度交換するとと、最大3年間の有効期限が無期限になるので、ポイントを貯めたい方も安心。

ステータス性重視でクレジットカードを選びたい方におすすめです。

海外利用するためのカードが欲しい方におすすめ

24位 三菱UFJカード VIASOカード

出典:三菱UFJカード VIASOカード

おすすめポイント

- 貯まったポイントは自動でキャッシュバック可能

- 携帯電話やインターネット、ETCの利用でポイント2倍

- 年会費永年無料

- 申込み手続きが簡単!最短翌営業日に発行可能

- POINT名人.comを経由でボーナスポイントがもらえる

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.00% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | オートキャッシュバック (VIASOポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- 貯めたポイントは自動キャッシュバック可能

- カード発行は最短翌営業日に完了

- 携帯料金、公共料金の支払いでポイントが貯まる

- 年会費は条件無しでずっと無料

- 通常のポイント還元率は0.5%

- ポイント還元率が上がるサービス等が少ない

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

その為、ポイントを使わずにいて失効させたりする心配がありません。

ゴールドカードではないのに海外旅行の保険が付いてるのも良いと思うからです。

監修者 池田星太

監修者 池田星太

MAX8,000円をキャッシュバック

・15万円以上ショッピングのご利用、会員専用WEBサービスのご登録が条件。

ご入会から3ヵ月後末日までが特典対象期間。

さらにMAX2,000円をキャッシュバック

・上記キャンペーン達成後、さらに「楽Pay」にご登録することが条件。

貯まったポイントは自動で還元!手続きが手間な方におすすめ

出典:三菱UFJカード VIASOカード

三菱UFJカード VIASOは、ポイントの自動キャッシュバックが魅力のクレジットカード。ポイント利用の手続きが不要で、口座へ自動的にキャッシュバックされるので便利です。

他カードと比較してもポイントが自動で還元されるカードは珍しく、ポイント交換の手間をなくせるのがメリット。ETCの利用でポイントが2倍になり、海外旅行傷害保険も付帯。国内旅行によく行く人や海外に行く機会が多い人にもおすすめのカードです。

基本のポイント還元率は高くはありませんが、携帯電話の支払いでポイント2倍といった特徴や、年会費も無料のため作っていて損のないカードとなります。

アマゾンユーザーにおすすめ

25位 Amazon Prime Mastercard

出典:Amazon Prime Mastercard

- 年会費永年無料

- Amazon利用でポイント高還元

- コンビニ3社の利用でポイント1.5%還元

- 安心のセキュリティ

- ETCカードと家族カードも無料で作れる

| 年会費 | 無料 | 申し込み資格 | 18歳以上のAmazonプライム会員 |

|---|---|---|---|

| ポイント還元率 | 1.00%~2.00% | 電子マネー スマホ決済 |

iD 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Amazonでの買物支払い (Amazonポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- Amazonで利用すると2%ポイント還元

- コンビニ3社で利用すると1.5%ポイント還元

- 1ポイント1円から利用可能

- Mastercard®タッチ決済で支払いが楽に

- 即時審査サービスの提供

- Amazonで買い物をするだけでポイント期限が延長される

- ゴールドカードの設定がない

- Amazonユーザー以外はメリットが少ない

- 海外旅行損害保険の付帯が旅行代金のAmazon Prime Mastercard決済が条件

- 良い口コミ

- 悪い口コミ

まず、ここで買い物をすると2.5%還元というのはとても大きく、普段から利用している方であれば自然とポイントが貯まっていきます。私の場合、日用品や本から家電と家具まで買い物をしていたため、年に10000ポイントは溜まっていました。

有料会員のサービスも付いていますので、音楽や映画もカードの年会費を支払うことで楽しむことができます。(既に会員の方は、申し込み後に会費の未使用期間分が返還されます)音楽や映画好きな方におすすめです!

プライム会員なら新規入会で7,000ポイントプレゼント!

Amazon Prime Mastercardは年会費が永年無料、かつAmazon利用での還元率は2.0%というおすすめの1枚です。

またAmazonだけでなく、セブンイレブン・ファミリーマート・ローソンの3つのコンビニでの還元率が1.5%と高く日常使いにも向いています。

Amazonポイントはポイントを利用するかAmazonで買い物をすれば、1年のポイント期限が延長されるため、半永久的に貯めることが可能です。

カードレスで利用したい方におすすめ

26位 Visa LINE Payクレジットカード

- LINEポイントもたまっていく

- 年会費永年無料

- LINE Payの残高チャージが不要

- 決済時通知で使いすぎ防止も

- カードレスタイプもある

| 年会費 | 無料 | 申し込み資格 | 満18歳以上 (高校生を除く) |

|---|---|---|---|

| ポイント還元率 | 0.5%~1%※ | 電子マネー スマホ決済 |

Apple Pay Google Pay |

| ポイント使用例 | LINE Pay PayPayポイント (LINEポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費550円(税込)(初年度無料・年1回以上利用で翌年度無料) |

※チャージ&ペイ利用で0.5%・Visa利用で1%

- メリット

- デメリット

- LINEポイントがどこでも1%還元!

- カードレスタイプも選べる

- LINEPayが事前のチャージ不要で使える

- ポイント付与の対象外になる支払いが多い

- 選べる国際ブランドはVisaのみ

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

監修者 池田星太

監修者 池田星太

30代男性/自営業

30代男性/自営業

30代男性/会社員

30代男性/会社員

なし

\LINE Payでポイント還元率1%/

Visa LINE Payクレジットカードに

今すぐ申し込む

LINE Payのヘビーユーザーが持つべきカード!

Visa LINE Payクレジットカードは決済アプリ『LINE Pay』に登録するだけで、ポイント還元率が1%の高還元になるクレジットカード。

年会費永年無料で、お得にLINEポイントを貯め続けられます。LINE Pay残高のチャージ不要であったり、使いすぎ防止の通知をLINEに送ることもできます。カード状況を管理しやすいクレジットカードです。

Visa LINE Payクレジットカードは、LINEポイントも同時にたまっていく魅力もあります。カードの種類は、カード本体なしでスマホ上にデジタルカードを発行する、カードレスタイプもおすすめです。

\LINE Payでポイント還元率1%/

Visa LINE Payクレジットカードに

今すぐ申し込む

保険と補償が充実

27位 JCBゴールド

出典:JCBゴールド

出典:JCBゴールド

おすすめポイント

| 年会費 | 11,000円(税込) (オンライン入会で初年度無料) |

申し込み資格 | 20歳以上 ご本人に安定継続収入のある方 |

|---|---|---|---|

| ポイント還元率 | 0.50%~10.00% ※最大還元率はJCB PREMOに交換した場合 |

電子マネー スマホ決済 |

QUICPay Apple Pay Google Pay |

| ポイント使用例 | JCBギフトカード スターバックスカード (Oki Dokiポイント) |

付帯保険 | 海外旅行保険(利用付帯) 国内旅行保険(利用付帯) ショッピング保険(海外国内) |

| 国際ブランド | 追加カード | 家族カード:年会費1,100円(税込) 本会員支払い型:1名様無料 ETCカード:年会費無料 |

- メリット

- デメリット

- 旅行や出張に役立つ補償が豊富

- 初年度は年会費無料

- ナンバーレスでセキュリティ万全

- 最短5分で発行可能※

- JCBゴールド会員専用のオペレーターによるサポート完備

- 年会費がかかってしまう

- 還元率が低い

モバ即の入会条件:

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法についてはHPをご確認ください。

- 良い口コミ

- 悪い口コミ

新規にご入会でAmazon.co.jpご利用分最大23,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえAmazon.co.jpで利用すると、Amazon.co.jpでのカードご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

さらにApple Pay・Google Pay・アプリご利用分最大3,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえApple Pay・Google Pay・アプリ利用(Appleメディアサービス・Google Playストア)で利用すると、ご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日~2025年3月31日の期間に新規入会された方

\旅行や出張に役立つ補償が豊富/

JCBゴールドに

今すぐ申し込む

ステータス性が高くデザイン性にも優れる

JCBゴールドは、一般カードやJCB CARD Wなどに比べステータス性が高いほか、シンプルなデザインとなっています。

そのため、特にカードデザインを気にしたい方やカードのステータス性が気になる方にはおすすめの1枚です。

また、ナンバーレスであるためカード情報はすべて裏面に記載。「周囲に情報を盗み見られて悪用される」といったリスクが低いのもうれしいポイントです。

ステータス・デザイン・セキュリティに優れたカードが欲しい方は、ぜひJCBゴールドを利用してみてください。

タッチ決済でスムーズに支払いができる

タッチ決済は「タッチ決済対応マーク」にタッチするだけで支払いができるという支払方法。カードの差し込みの手間がないため、スムーズに会計を済ませられます。

サインや暗証番号も不要なので、特に「カードの受け渡しがめんどう」「会計に時間をかけたくない」といった方におすすめです。

また、Google PayやApple Payの利用もできるため、Apple Watchやスマートフォンなどでも支払いができるため、日々の買い物が少し楽になります。

国内外の旅行に関する保険と補償が充実している

国内最高5,000万円・海外最高1億円の旅行傷害保険(利用付帯)に加え、航空機遅延補償(利用付帯)もついており、保険と補償が充実した1枚です。

また、国内外の空港ラウンジサービスやグルメ優待サービスなども付帯。例えばグルメ優待サービスの場合、対象店舗を事前予約し専用クーポンを提示したのち、JCBゴールドを会計時に使用すれば20%引きとなります。

旅行やお出かけ、仕事での出張が多い方など、出先での利用が多い方にはおすすめの1枚です。

\旅行や出張に役立つ補償が豊富/

JCBゴールドに

今すぐ申し込む

ローソンの利用が多い方におすすめ

28位 ローソンPontaプラス

出典:ローソンPontaプラス

おすすめポイント

- 最大還元率6%

- WEB申し込みで簡単発行

- 年会費無料

- 入会特典でポイントがもらえる

- ローソンが近くにある方がお得

| 運営会社 | 株式会社ローソン銀行 | ||

|---|---|---|---|

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

| ポイント還元率 | 1.00%~6.00% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay |

| ポイント使用例 | Pontaポイント JALマイル (Pontaポイント) |

付帯保険 | ショッピング保険 |

| 国際ブランド | 追加カード | ETCカード:年会費無料 |

- メリット

- デメリット

- ローソンでポイント還元率が最大4倍まであがる

- 16時以降にローソンで買い物すれば還元率2%

- ポイント期限が利用すればするほど伸びる

- 通常の還元率は高くない

- 使わないとポイントの有効期限は1年と短い

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

保証期間は購入日から90日間で、購入した商品に破損や盗難があった場合は年間補償限度額100万円、1件につき3,000円の自己負担で補償が受けられます。

監修者 池田星太

監修者 池田星太

30代男性/会社員

30代男性/会社員

30代男性/会社員

30代男性/会社員

Pontaポイントを最大5,000ポイントプレゼント

・新規にご入会&カードご利用で最大4,000ポイント、登録型リボ「楽Pay」支払上限額の設定&1万円以上ご利用で1,000ポイントプレゼント。

特典期間:ご入会から3ヵ月後の末日まで

毎月10名にひとりPontaポイントを1,000ポイントプレゼント

・電気・ガス料金をローソンPontaプラスで決済されたお客様を対象に抽選でプレゼント。

キャンペーン期間:2023年3月1日~2023年8月31日

ローソンをよく使う人におすすめ!

ローソンPontaプラスは、ローソンをよく利用する方が持っておきたいクレジットカードです。

ローソンでの利用の場合、還元率が最大4倍になります。16時以降の利用の場合、買い物をすれば還元率は2%

難点として、通常の還元率は0.5%と低め。また、利用をしていないとポイントの有効期限が1年間と短いです。

家や職場の近くにローソンがありよく利用する方はぜひ持っておきたいクレジットカードになっています。

女性の方におすすめ

29位 Likeme by saison card

出典:Likeme by saison card

- 年会費永久無料

- 毎月1%キャッシュバック

- Likeme by saison card会員限定の優待特典

- 海外旅行傷害保険が利用付帯

- 安心のセキュリティ

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.00% | 電子マネー スマホ決済 |

iD QUICPay Suica PASMO Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | - (自動キャッシュバック) |

付帯保険 | 海外旅行保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- 女性向けの特典が多い

- 年会費が永年無料

- 海外旅行保険で旅行も安心

- AbemaTVプレミアムが3ヶ月無料で見れる

- Mastercard®以外のブランドがない

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

脱毛サロン「恋肌」、「キレミカ」や化粧品ブランド「SKINFOOD」など、まさに今の自分に必要なお店で特典が受けられます。

美容関係だけでなく、U-NEXTやhuluの優待などエンタメ関係も充実しています

監修者 池田星太

監修者 池田星太

30代男性/会社員

30代男性/会社員

最大7,000円キャッシュバック

・新規ご入会&カードご入会日から翌々月末日までにショッピング合計35,000円以上をご利用されたお客様が対象。

抽選で2人にひとり5,000円キャッシュバック

・対象カードを新規で自動リボ(リボ宣言)にご登録、かつショッピングリボ合計5万円以上ご利用いただいたお客様が対象。

キャンペーン期間:2023年3月15日~2023年6月14日

女性でメインカードを探している方におすすめのクレジットカード

Likeme by saison cardは、女性の方におすすめのクレジットカードです。女性の方にうれしい優待や特典が多く、可愛らしいカードデザインも魅力的です。

特徴としては、毎月1%のキャッシュバックがあります。初めてクレジットカードを使用する方でも安心できるセキュリティ面も万全で使い勝手の良いカードとなります。

最高3,000万円までの海外旅行傷害保険も付帯されているため、旅行の際も安心して持っていける1枚です。

女性の方、旅行によく行く方、毎月自動キャッシュバックが受けたい方等メインカードを探している方におすすめのクレジットカードとなります。

ネットショッピングをよく利用する方におすすめ

30位 Orico Card THE POINT

出典:Orico Card THE POINT

- ポイントが貯めやすく使いやすい

- タッチ決済で手軽

- 年会費無料

- デザインが選べる

- 紛失、盗難補償あり

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.00%~2.00% | 電子マネー スマホ決済 |

iD QUICPay 楽天Edy Apple Pay 楽天ペイ |

| ポイント使用例 | Amazonギフトカード UCギフトカード (オリコポイント) |

付帯保険 | - |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- 入会後6か月は還元率が2.0%にアップ

- ポイントの使い道が豊富で使いやすい

- 貯めたオリコポイントは交換しないと利用できない

- 勧誘の電話がしつこくかかってくる

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

貯まったオリコポイントは500ポイント単位でAmazonギフト券に交換できますので、ポイントの使い勝手がいいのも注目ポイントです。

オリコモールとは、オリコカード会員専用のショッピングサイトを指し、多くの通販サイト・お店と提携しています。オリコモールを経由することで、通常の基本還元率1.0%に加え、オリコモール利用特典が0.5%、店ごとに設定されたポイントアップ0.5%~が加算されることで、還元率2.0%でお得に買い物ができます

監修者 池田星太

監修者 池田星太

30代男性/会社員

30代男性/会社員

30代男性/会社員

30代男性/会社員

7,000オリコポイントプレゼント

・新規ご入会後エントリーを行い、カードショッピングのご利用が50,000円以上&3回以上でプレゼント。

キャンペーン期間:〜2023年9月28日

入会特典の還元率が魅力!貯まったポイントの使い道も豊富

Orico Card THE POINTは、入会後6か月の2%ポイント還元が魅力のクレジットカードです。

例えば6ヶ月の期間内に50万円のカード利用をすると、10,000円分のポイントを獲得できます。そのため、まとまった出費の予定がある人に向いているカードです。

たまったオリコポイントはAmazonギフト券などのすぐに使えるギフト券へ交換したり、各種ポイントへ移行できるため使いやすいです。

年会費無料、紛失・盗難保障、トラベルサポート等サポートも充実しているので使い勝手の良いクレジットカードとなっています。

ビットコインが好きな方におすすめ

31位 bitFlyer Credit Card

出典:bitFlyer Credit Card

- 0.5〜1.0%相当のビットコインが貯まる

- ナンバーレスでシンプルな券面

- 貯めたビットコインはbitFlyerで売却可能

- 年会費無料

- カード盗難紛失補償あり

| 年会費 | 無料 | 申し込み資格 | 18歳以上のbitFlyerアカウントをお持ちの方 高校生を除く |

|---|---|---|---|

| ポイント還元率 | 0.50% | 電子マネー スマホ決済 |

QUICPay Apple Pay 楽天ペイ |

| ポイント使用例 | ビットコイン (アプラスポイント) |

付帯保険 | カード盗難紛失補償 |

| 国際ブランド | 追加カード | - |

- メリット

- デメリット

- 利用するだけでビットコインがもらえる

- 獲得したビットコインに有効期限がない

- ナンバーレスで安心

- ビットコインの価格が不安定

- プレミアムカードでなければ還元率が低い

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

還元率も0.5%と決して低くない数値なので、大変ありがたいです。

QUICPayは電子マネーサービスの1つで、QUICPay対応店舗に専用リーダーが設置されています。QUICPayを利用するには、NETstation APLUSから申込手続きを行います。カード管理の手間を省きたい場合は、QUICPayアプリをインストールし、カード情報の設定をオススメします

監修者 池田星太

監修者 池田星太

なし

ビットコイン運用者なら持っておきたいく1枚

bitFlyerは、毎月買い物するだけでビットコインがたまるクレジットカードです。仮想通貨の売買等を行っていなくても、ビットコインが手に入りますよ。

Apple Pay、QUICPayなどスマホ決済にも対応していることから、使い勝手の良さも感じることができます。

ナンバーレスかつシンプルなデザインのため、周りの目を気にすることなく利用することが可能です。

ビットコインについて興味がある方、これからビットコインの購入を考えている方にもおすすめのクレジットカードとなっています。

普段からクレジットカードを利用するなら

bitFlyerカードは、普段からクレジットカード払いが多い方におすすめです。

支払いをする都度、ビットコインがたまっていくので、多くクレジットカードを利用するほうがお得ですよ。

デメリットとしては、ビットコインの価値が不安定なため、ビットコインでの価格が信用できない方は別のクレジットカードも検討してみると良いでしょう。

イオングループ店舗でお買い物をする方におすすめ

32位 コジマ×ビックカメラカード(コジマポイントカード・WAON一体型)

出典:コジマ×ビックカメラカード(コジマポイントカード・WAON一体型

- コジマ・ビックカメラ・ソフマップでお得な特典が得られる

- コジマ×ビックカメラカードでイオンカード共通の特典が受けられる

- コジマでカード決済すると現金払いと同率のポイント還元が受けられる

- クレジット機能だけでなく電子マネー機能・ポイントカード機能も1枚で利用できる

- 国際ブランドはJCBとMasterCardから選べる

| 年会費 | 無料 | 申し込み資格 | 18歳以上 学生可※ |

|---|---|---|---|

| ポイント還元率 | 0.5%~1% | 電子マネー スマホ決済 |

WAON |

| ポイント使用例 | 貯まったWAONポイントは コジマポイントに |

付帯保険 | ショッピング |

| 国際ブランド | 追加カード | - |

※高校生卒業年度の1月1日から3月31日までの期間であれば、高校生の方でもお申込みいただけます。

- メリット

- デメリット

- イオンカード共通の特典は受けられる

- コジマでコジマ×ビックカメラカードで支払えば現金払いと同じく10%ポイント還元

- ETCカードの発行手数料・年会費が無料

- WAONポイントはコジマポイント・電子マネーWAONに交換可

- 年間最大50万円までのショッピングセーフティ保険が付帯

- 家族カードは作れない

- ポイント還元率は0.50〜1.33%とそれほど高くない

- 国内・海外を問わず旅行障害保険が付帯しない

- 良い口コミ

- 悪い口コミ

開催中のキャンペーン

コジマポイント1,000ポイントプレゼント

・新規ご入会されたお客様が対象。

1枚3役の機能(クレジット機能・電子マネー機能・ポイントカード機能)で便利なカード

コジマ(ビックカメラ・ソフマップを含む)で、コジマ×ビックカメラカードを利用すると、他のクレジットカードよりも2%お得になります。

通常、コジマで買い物をする時に現金払いは10%、クレジットカード払いの場合は8%のポイント還元となりますが、コジマ×ビックポイントカードなら現金払いと同じ10%のポイント還元を受けられます。

また電子マネーの機能もあり、貯まったWAONポイントは電子マネーのWAONにチャージできるほか、WAONでの支払い200円ごとに2ポイントが貯まります。

加えてコジマ×ビックカメラカードは、イオンカード共通の特典とコジマ(ビックカメラ・ソフマップを含む)の特典をダブルで受けられるお得なポイントカードでもあります。

<strong><イオンマークのカード共通の特典></strong>

<ul>

<li>イオングループの対象店舗で買い物したらいつでもポイント2倍</li>

<li>毎月5のつく日はイオングループの対象店舗なら「お客様わくわくデー」でポイント2倍</li>

<li>毎月10日は「AEON CARD Wポイントデー」でどこでもポイント2倍</li>

<li>毎月15日は、イオングルー王の対象店舗なら「G.Gキャンペーン」で55歳以上5%OFF</li>

<li>毎月20日・30日は「お客様感謝デー」で5%OFF</li>

</ul>

<strong><コジマ(ビックカメラ・ソフマップ含む)の特典></strong>

<ul>

<li>貯まったWAONポイントをコジマポイントに交換</li>

<li>コジマ(ビックカメラ・ソフマップ含む)でコジマ×ビックカメラカードを利用すると10%コジマポイント還元に加えてWAONポイントも200円ごとに1ポイント還元</li>

</ul>

お洒落で映画好きな女性におすすめ

33位 TGC CARD

出典:TGC CARD

- 東京ガールズコレクションとコラボしたお洒落なカードデザイン

- イオングループ店舗でいつでもポイント2倍

- イオングループ店舗でお買い物がお得に

- 映画がいつでも1,000円(税込)で観られる

※「特別鑑賞シネマチケット」1,000円(税込)(年間購入可能枚数12枚) - 海外旅行障害保険が最高2,000万円付帯

| 年会費 | 無料 | 申し込み資格 | 18歳以上※ |

|---|---|---|---|

| ポイント還元率 | 0.5%~1.0% | 電子マネー スマホ決済 |

WAON イオンiD AEON Pay |

| ポイント使用例 | WAON POINT加盟店での 支払いは商品の交換 |

付帯保険 | ショッピングセーフティ保険 クレジットカード盗難補償 海外旅行障害保険(利用付帯) |

| 国際ブランド | 追加カード | ETC専用カード 家族カード WAONカードプラス エクスプレス予約カード |

※高校生卒業年度の1月1日から3月31日までの期間であれば、高校生の方でもお申込みいただけます

- メリット

- デメリット

- イオンシネマで映画がいつでも1,000円(税込)で観られる※1

- 最短5分の審査ですぐに使えて映画も観れる

- 毎月20日・30日はお買い物5%OFF

- 国際ブランドがJCBのみ

- イオン銀行のキャッシュカードとしての機能はない

- 海外旅行障害保険が利用付帯

- 良い口コミ

- 悪い口コミ

対象のイオンカード新規入会・利用でいつでも最大5,000WAON POINT進呈

・カード新規入会で1,000WAON POINT進呈

・カード利用で最大4,000WAON POINT進呈(カード翌々月10日までのクレジットご利用分の10%を還元)

イオングループのお店をよく利用される方なら持っておきたい1枚

TGC CARDは、通常の還元ポイントは0.5%とそれほど高くありませんが、イオングループのお店での利用ならWAONポイントが2倍になります。

さらに、毎月10日はイオングループ店舗以外でもポイント2倍、イオングループならポイント5倍にアップします。

毎月20日・30日はお買い物が5%OFFになるので、イオングループでお買い物をすることが多い方は、持っておいて損のないカードといえるでしょう。

映画好きな方におすすめしたいカード

TGC CARDの大きな魅力は、通常価格より安くチケットを購入できる点です。

- 「ドリンク(Sサイズ)・ポップコーン(Sサイズ)セット引換券付きシネマチケット」1,400円(税込)

(年間購入可能枚数18枚) - 「特別鑑賞シネマチケット」1,000円(税込)※1

(年間購入可能枚数12枚)

通常1,800円(税込)の映画料金が半額近い1,000円で観られるので、映画好きにとってはかなり大きな魅力でしょう。

<イオンシネマ特別鑑賞 注意事項>

・イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

・2023年10月1日(日)までに「特別鑑賞シネマチケット」 1,000円(税込)を12枚以上購入されているカード会員さまは、次回登録日まで同単価のチケットは追加購入いただけません。(例)2月1日に初回登録した場合、翌年2月1日に年間購入枚数の累積がリセットされます。

・対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引き」が適用されますのでご注意ください。

・「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

・利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

・シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカードセレクト(ミニオンズ)、イオンカード(ミニオンズ)、TGC CARDのクレジット払いに限らせていただきます。

・本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

・転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

・本特典の内容が変更になる場合や予告なく終了となる場合がございます。

お洒落好きな女性におすすめしたいカードデザイン

出典:TGC CARD

TGC CARDは東京ガールズコレクションとコラボしており、イオンカードの中でも一際スマートで可愛いカードデザインになっています。

またチケット先行販売、会場でのオフィシャルグッズ購入割引、専用クロークなどの特典などが受けられます。

※開催により、これらの特典が受けられないケースもあります。各イベントの公式サイトを確認することをおすすめします。

TGCは、Tokyo Giris Collection 頭文字モチーフであるため、その点もポイントですよ。

海外旅行が好きな方におすすめ

34位 Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード

出典:マリオット・アメックス・プレミアムカード

- 毎年のカードご継続と条件達成で無料宿泊特典

- 1枚目の家族カードは無料

- ステータス性が高い

- 保険、保障が充実している

- 空港ラウンジが無料

| 年会費 | 23,100円 | 申し込み資格 | 20歳以上のMarriott Bonvoy会員番号をお持ちの方 |

|---|---|---|---|

| ポイント還元率 | 2.00%~4.00% | 電子マネー スマホ決済 |

楽天Edy Apple Pay |

| ポイント使用例 | ANAマイル JALマイル (Marriott Bonvoyポイント) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費11,550円(1枚目無料) ETCカード:年会費無料 |

- メリット

- デメリット

- 入会キャンペーンが豪華

- 無料の客室アップグレードがある

- ウェルカムギフトがある

- 家族カードも1枚の発行なら無料

- 年会費がかかる

- 旅行に行かないなら持たなくてもよい

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

また、一年間に1度、ホテルが無料宿泊できることが一番の魅力です。また、行き先のホテルでは部屋のランクをグレードアップすることもできます。

監修者 池田星太

監修者 池田星太

30代男性/会社員

30代男性/会社員

20代女性/会社員

20代女性/会社員

最大16,000 Marriott Bonvoyポイントプレゼント

・ご入会後3ヶ月以内に30万円のカードご利用で10,000ポイント、合計30万円のカードご利用で6,000ポイントプレゼント。

Marriott Bonvoyシルバーエリートをご提供

・新規ご入会でMarriott Bonvoyの会員資格「Marriott Bonvoyシルバーエリート」をご提供。

旅行好きならこの1枚!様々な旅行サポートあり

マリオット・アメックス・プレミアムカードは旅行好きの方なら持っておきたいクレジットカードです。

旅行に関するサポート、特典が非常に多く、旅行に年何回も行くのであれば、お得なことが非常に多いです。

無料での客室のアップグレードやウェルカムギフト、ルームタイプや客室保証の充実はマリオット・アメックス・プレミアムカードならではの魅力です。

旅行に行く方なら年会費がかかっても十分に得をできるクレジットカードとなっています。

豪華な優待で特別感を味わいたい方におすすめ

35位 ラグジュアリーカード チタンカード

- 事前入金サービスで高額な買い物ができる

- 全額返金保証制度あり

- デザインが縦型

- 国内外の空港ラウンジが無料

- 旅行関連のサービスが豊富

| 年会費 | 55,000円 | 申し込み資格 | 20歳以上の法人の代表者または個人事業主 |

|---|---|---|---|

| ポイント還元率 | 1.00%~6.60% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Suica Apple Pay 楽天ペイ |

| ポイント使用例 | Amazonギフト券 JCBギフトカード (ラグジュアリー・リワード・ポイント) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費16,500円 ETCカード:年会費無料 |

- メリット

- デメリット

- 高級感のある見た目

- 基本の還元率が高い

- 空港ラウンジが無料

- 事前入金サービスで高額利用にも対応できる

- 年会費が無料ではない

- 地域によっては恩恵が受けずらいことも

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

監修者 池田星太

監修者 池田星太

20代男性/会社員

20代男性/会社員

30代男性/自営業

30代男性/自営業

コンシェルジュのサービスも申し分なく、持っていたい一枚です。

なし

\商品との交換レートが最大2.2%/

ラグジュアリーカード チタンカードに

今すぐ申し込む

豪華な優待、サービスも豊富なクレジットカード

ラグジュアリーカード チタンカードは、金属製の見た目でかっこいいデザインのクレジットカードです。

常時1%のキャッシュバックの還元率により、ポイントを商品と交換する際の還元率も最大2.2%。どこで使ってもお得にお買い物することができます。

旅行傷害保険、買い物保険も充実しており、海外旅行等の際にも持っておきたい1枚です。

年会費が高いため、持つ人を選びますが、海外旅行、お買い物をよくする方におすすめのクレジットカードになっています。

\商品との交換レートが最大2.2%/

ラグジュアリーカード チタンカードに

今すぐ申し込む

クレジットカードの審査が不安な方におすすめ

36位 ACマスターカード

出典:ACマスターカード

おすすめポイント

- ネットでもATMでも支払い可能

- パート、アルバイトの方もカード発行できる

- 海外利用に向いている

- 3秒で診断ができる

- 土日祝も受け取り可能

| 運営会社 | アコム株式会社 | ||

|---|---|---|---|

| 年会費 | 無料 | 申し込み資格 | 本人に安定した 継続的な収入のある方 |

| ポイント還元率 | - | 電子マネー スマホ決済 |

Google Pay |

| ポイント使用例 | - | 付帯保険 | - |

| 国際ブランド | 追加カード | - |

- メリット

- デメリット

- 年会費永年無料

- カードローンの基準で審査が行われる

- 最短即日でカードの受け取りまで

- セキュリティ性がナンバーレスで高い

- 保険関連のサービスはない

- ポイント交換系のサービスもない

- 良い口コミ

- 悪い口コミ

監修者 池田星太

監修者 池田星太

しかし、ACマスターカードであれば、利用すれば自動的に割引されるので特典を利用し損ねる心配がありません。また少額利用でも0.25%分確実に値引きされるので、効率よく利用できるのは魅力的といえるでしょう。

監修者 池田星太

監修者 池田星太

40代男性/士業

40代男性/士業

50代男性/自営業

50代男性/自営業

なし

\最短即日でカードを発行可能/

詳細はこちら

急ぎの方ならACマスターカード!とにかく早くカードが欲しい方向けのクレジットカード

ACマスターカードは、審査時間の短さ、受け取りまでの速さが魅力のクレジットカードです。

カードが発行可能かの審査は最短20分。最短即日でカード受け取りまで行えます。自動契約機なら、カードの受け取りが土日祝でも可能で、とにかくカードが今欲しい方におすすめです。

近くのコンビニ、ATMでいつでも返済可能。急な海外出張等でも利用できるクレジットカードです。

支払い方法は自動でリボ払いに切り替わる

ACマスターカードの注意点は、返済方法がリボ払いになっていることです。決済した際に一括払いを選択しても、自動でリボ払いになります。

支払い方法がリボ払いは不安な初心者は、ほかのクレジットカードも検討してみましょう。

\最短即日でカードを発行可能/

ACマスターカードに

今すぐ申し込む

借入の返済でも買い物でもポイントが貯まる!

37位 プロミスvisaカード

出典:プロミスvisaカード

おすすめポイント

- ローンカードとクレジットカードが一体になっている

- ナンバーレスなので不正利用リスクを低減できる

- 借入の返済でもポイントを貯められる

- Vポイントアッププログラム活用で最大15%還元される

- 満18歳以上のプロミス会員なら申し込める

- 付帯保険を自身で選べる

| 年会費 | 無料 | 申し込み資格 | 満18歳以上のプロミス会員 (高校生は除く) 20歳未満の場合、保護者の同意が必要 |

|---|---|---|---|

| ポイント還元率 | 0.50%~15.00% | 電子マネー スマホ決済 |

iD Apple Pay Google Pay PiTaPa WAON |

| ポイント使用例 | ・景品 ・マイル ・ギフトカード ・他社ポイント交換 |

付帯保険 | 海外旅行保険 |

| 国際ブランド | 追加カード | ETCカード:年会費550円 (初年度無料、年1回以上利用で翌年度無料) |

- メリット

- デメリット

- ローンカードとクレカを分ける必要がない

- 支払日と締め日を2種類から選べる

- 5種類の電子決済に対応している

- 券面にローンカードの文字が刻印されている

- VISA以外の選択肢がない

- 良い口コミ

- 悪い口コミ

なし

借入の返済でもポイントを貯められる

プロミスvisaカードなら、買い物だけでなく借入に対する返済でもポイントを貯められます。貯まったvポイントはマイルやギフトカードなどに交換できるため、利便性は高いです。

またVポイントは「Vポイントアッププログラム」を活用することで、最大15%もの還元を得られます。よりお得にポイントを貯めたい方にはおすすめの1枚です。

出典:Vポイントアッププログラム

付帯保険を自身で選べる

プロミスvisaカードなら、日常的には利用しづらい海外傷害保険から他の保険へ切り替えることが可能です。保険名と保険内容は下記の通りです。

| 日常生活安心プラン (個人賠償責任保険) |

保険内容: 日常生活での賠償に対する保険です。 |

|---|---|

| 適用例: ・他人へケガをさせてしまった ・他人の物を壊してしまった |

|

| ケガ安心プラン (入院保険(交通事故限定)) |

保険内容: 交通事故によるケガを補償する保険です。 |

| 適用例: ・交通事故によるケガでの入院、手術 |

|

| 持ち物安心プラン (携行品損害保険) |

保険内容: 身辺の持ち物が盗難、破損、火災などの被害を受けた場合に保証される保険です。 |

| 適用例: ・カメラ、衣類、レジャー用品などが偶然被害にあった |

参考:選べる無料保険

その他にも確認したいクレジットカードの選び方

追加カードが発行できるかどうかで選ぶ

ETCカードとは?

ETCシステムを利用して有料道路を通行した際に、通行料金を精算(決済)するためのICカードです。

クレジットカードの種類によっては無料で発行できるものと、発行料金がかかるものがあるので、無料だと思って作ったら実は無料じゃなかったという事もあるので注意しましょう。

家族カードとは?

家族カードは、クレジットカード契約者である本会員の家族に対して発行できるカードです。家族カードを作ることで本カードと同じ付帯保険に入れたり、ラウンジを利用できたりするカードが多いようです。

家族カードで、ラウンジ利用や付帯保険などが家族カードにも反映されるクレジットカードは家族カードを作る際に無料で無いことが多いので、付帯特典が家族カードにも反映されて、発行自体が無料のクレジットカードはおすすめです。

国際ブランドでクレジットカードを選ぶ

国際ブランドは世界でも利用できるクレジットカードです。現在発行しているクレジットカードは、主に6つのブランドがあります。

日本でも主流なのが「Visa・Master card・American Express・JCB」の4種類です。1種類の国際ブランドしか持っていない人は、利用可能な店舗が異なるため追加で他の国際ブランドを持っていても良いでしょう。

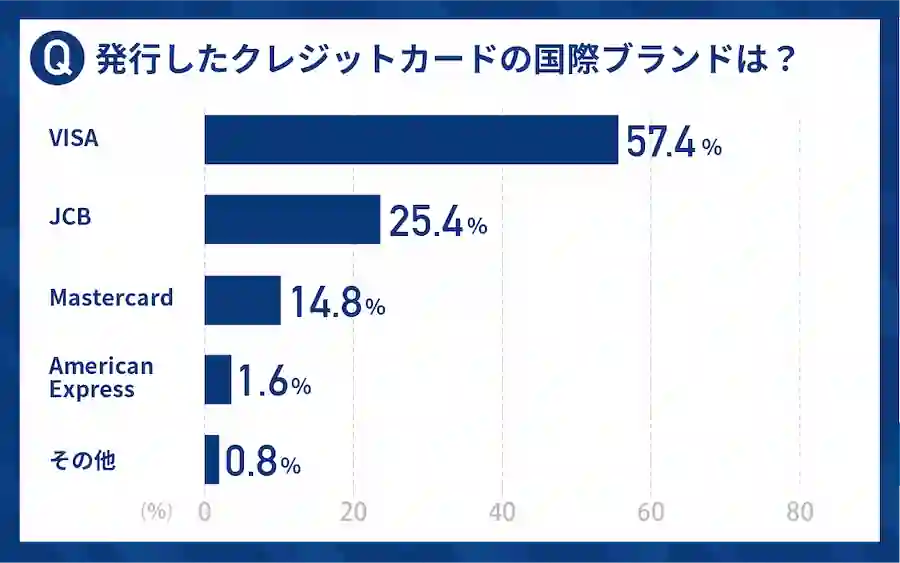

クレジットカードを作る際に、迷うのが国際ブランドではないでしょうか。実際に選んだ国際ブランドとして調査したアンケート結果です。

引用:「クレジットカードに関する意識調査|みんなが選ぶクレジットカードは?」

半数近くの人が「Visa」を選んでいました。やはり国内外で利用できる店舗も多く、発行に対応しているカード会社も多いことから、利用しやすい国際ブランドだというのがわかります。

下記ではそれぞれの国際ブランドのサービスや特徴を解説しているので参考にしてください。

Visaは世界でのシェアNo.1!

・世界シェアNo.1

・タッチ決済・・・可

・プロパーカード・・・不可

・セキュリティ技術が高い

Visaは世界中どこに行っても大体使える国際ブランドです。国内外問わず利用できる店舗が多いところが魅力的。

タッチ決済を搭載したカードなら、カードリーダーに読み込むだけで簡単に決済ができます。初めてクレジットカードを持つ人なら、まずはVisaカードがおすすめです。

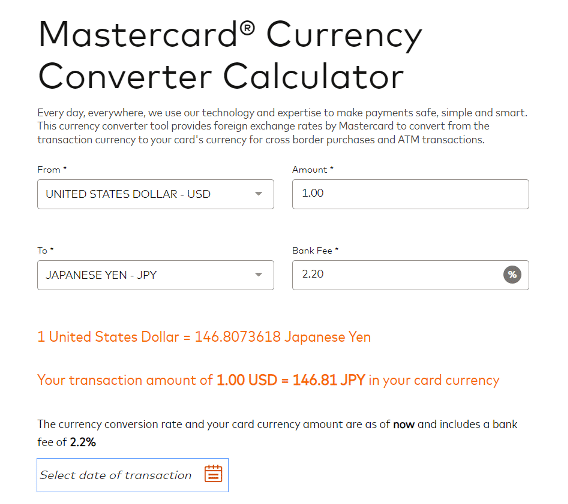

Mastercard®は国内外でも便利でスタンダードな国際ブランド

・タッチ決済・・・可

・プロパーカード・・・不可

・為替レートが良い(参考:三菱UFJ「マスターカード(Mastercard)とは?Visaとの違いを解説」)

・専用優待がある

Master cardは、Visaの次に世界的にもトップレベルのシェア率を誇ります。国内外でも利用できる店舗が多いため、海外旅行に持って行くと何かと便利に活用できます。

おすすめクレジットカード3枚

自動でキャッシュバック!

出典:三菱UFJカード VIASOカード

VIASOカードに申し込む

PayPayとの相性バッチリ!

出典:PayPayカード

入会キャンペーンが豊富!

出典:三菱UFJカード

JCBは日本初の国際ブランド!

国内サービスが豊富

・タッチ決済・・・可

・プロパーカード・・・可

・割引チケットが使える

・ポイントが貯まりやすい

JCBは日本発祥の唯一の国際ブランドです。そのため、国内でのサービスが豊富です。ディズニーリゾートの「JCBラウンジ」や、京都駅にある「JCBラウンジ京都」などの国内施設で優待が受けられることも出来ます。

日本ではJCBが利用できる店舗も多いですが、海外だとVisaやMaster cardに比べて限定されることもあります「日本ではJCB、海外では他の国際ブランド」など、2枚持ちしておくと安心です。

海外でもJCBカードを利用できます。

JCBの加盟店は世界約3,600万店(※1)あり、ハワイ・グアム・韓国・台湾をはじめ、さまざまな国や地域でJCBカードが使えるお店が増えています。

※1 2021年3月時点

引用:JCBカードは海外で利用できますか?

American Expressはステータス性を求める人に人気

・タッチ決済・・・可

・プロパーカード・・・可

・手荷物配送サービス

・手厚い海外旅行保険

American Expressはステータス性とサービスを求める人におすすめの国際ブランドです。

プロパーカードでもある「アメリカン・エキスプレス・カード」は年会費がかかりますが、その分レストランやホテルなどの優待が豊富。不正使用検知システムの導入などもあり、セキュリティ面で安心して利用できます。

おすすめクレジットカード3枚

ステータスアップしたい人に!

出典:アメリカン・エキスプレス・ゴールド・カード

AMEX・Goldに

申し込む

QUICPayで2%還元!

ステータス性でおすすめのクレジットカードを選ぶ

プロパーカードと提携カードの違いはステータス性にある!

クレジットカードの国際ブランドに関する分類として、「プロパーカード」と「提携カード」の2種類あります。

プロパーカードと提携カードの特徴

| 種類 | 特徴 | 例 |

|---|---|---|

| プロパーカード | 国際ブランドが直接発行する | ・JCBカード ・アメックスカード |

| 提携カード | カード会社が国際ブランドと提携して発行 | ・三井住友カード(NL) ・楽天カード |

プロパーカードの場合はブランド力に優れているため、ステータス性が高いのが特徴です。空港を利用する際の特典やホテル、レストランなど、満足度の高いサービスが受けられるところがメリットでしょう。

一方、提携カードの場合は、お得さを重視している人におすすめです。さらに提携元のカード会社独自のサービスも充実しています。

・dカードはドコモの支払いでポイント還元

・楽天カードは楽天市場などを利用すれば還元率アップ

各カード会社がそれぞれ行っているサービスをチェックしましょう。

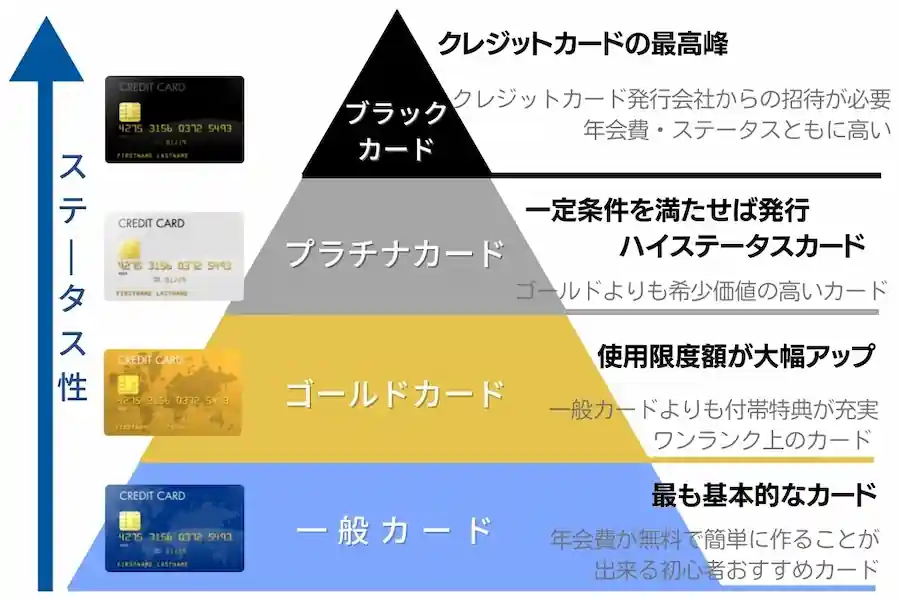

クレジットカードのステータスやランクからおすすめの1枚を探す

クレジットカードの還元率や年会費などに大きく影響しているのが、カードのステータスやランクです。基本的にランクが上がるごとに付帯サービスやポイント還元率が良くなります。

一般 < ゴールド < プラチナ < ブラック

発行できる基準は、年収と信用情報(クレヒス)が大きく関係しています。また、一般カードで多くの決済や長い期間保有していると「インビテーション」*ランクアップの招待 が届くことがあります。年収や信用情報が不安でもランクアップの機会は大いにあります。

ランクアップを狙うための3つの条件

1.毎月の支払いを絶対に遅延しない

2.リボ払いを使いすぎない

3.保有しているだけではなく使う

ランクアップを狙うには、

・インビテーションが来るまで使用を続ける

・カード会社にハイランクカードの申請をする

という方法もあります。それぞれ理由はありますが、クレジットカード会社からの信用が大きく関係しています。

クレジットカードは一般カードから作るのがおすすめ

- 年間費が安い

- 審査難易度が低い

- 信用情報が無くても作れる

- ポイント還元率は変わらない事も多い

信用情報が汚れていなくても審査に通らない事があります。

一番最初は「一般カード」がおすすめです。審査に通りやすく、1ヵ月に5万円の使用でも全く問題ないので、毎月コンスタントに利用することで、信用情報を積むことが出来ます。

過去に信用情報に関わる取引が無い場合、ステータスは透明です。クレジットの支払い等に遅れないという判断がクレジットカード会社が出来ない為です。

電子マネーへのチャージがお得なクレジットカードを選ぶ

| 電子マネー | 街の店舗 | ネットの店舗 |

|---|---|---|

d払いの 還元率 |

0.5% | 1.0% |

|

dカードの 還元率 |

1.0% | 1.0% |

| 合計 | 1.5%還元 | 2.0%還元 |

クレジットカードと電子マネーのおすすめの組み合わせもあります。クレジットカードで利用した還元率だけでなく、電子マネーをよく使う人は「電子マネーを使った際の還元率」も頭に入れておきましょう。

・楽天カード と楽天Edy

・dカード と d払い

・ビュースイカカード と Suica

・セブンカード・プラス とnanaco

・イオンカード と WAON

発行会社の系統でおすすめのクレジットカードを選ぶ

クレジットカードは、発行元の会社の特徴によって、様々な系統に分類できます。

- 流通系のクレジットカード

- 信販系のクレジットカード

- ネット通信系のクレジットカード

- 銀行系のクレジットカード

- 交通系のクレジットカード

- 消費者金融系のクレジットカード

- 法人向けのクレジットカード

- 女性向けのクレジットカード

自分の欲しいクレジットカードや発行しようとしているクレジットカードが、どの系統のクレジットカードなのかを知っておきましょう。

実際に使用する時や審査の通りやすさにも影響がある為、把握しておいて損はありません。

流通系のクレジットカードは発行元の店舗でお得に使える

- 発行元のお店でポイントが貯めやすい

- 還元率が比較的高いカードが多い

- 年会費無料のクレジットカードが多い

- 当日に発行可能など審査に通りやすい

クレジットカードの中でも聞いたことがあるのは「流通系クレジットカード」が多いかと思います。エポスカードやイオンカード・セゾンカードなど、ショッピングモールや店舗が発行しているカードになります。

カードの保有で店舗の割引があったり、ポイント還元などがあります。発行する際や年会費などが無料な場合が多いので、初心者でも流通系カードは使いやすい為おすすめです。

信販系のクレジットカードはスタンダードでどんな場面でも使いやすい

- ステータス性に優れたカードもある

- カードの審査難易度は決して高くない

- レベルの高い特典サービス

信販系クレジットカードとは、信販会社が発行するクレジットカードです。信販会社とは、分割払いやリースを取り扱っている・クレジット(立替払い)も行う企業です。

信販系クレジットカードは、豊富な特典やサービスも魅力の一つです。特典サービスの数や質は様々で、以下は信販系クレジットカードの特典の一例です。

| 特典サービス | 内容 |

|---|---|

| 提携店優待 | ・ネット/実店舗購入で ポイント加算、割引 |

| 付帯保険 | ・海外旅行傷害保険 ・国内旅行傷害保険 ・ショッピング保険 ・航空機遅延費用 |

| エアポート サービス |

・空港ラウンジ無料 ・空港手荷物宅配サービス |

| グルメサービス | ・レストラン優待 |

| 海外優待 サービス |

・海外店舗優待 ・海外利用で還元率アップ |

| 専用デスク | ・ゴールドデスク ・プラチナコンシェルジェ |

また、一般的には以下のようなカードを信販系クレジットカードと呼んでいます。

- ジャックスカード

- オリコカード

- ライフカード

- セゾンカード

- セディナカード

- ニコスカード

- JCBカード

- アメリカン・エキスプレス・カード

- ダイナーズクラブカード

ネット通信系のクレジットカードは提携サービスの支払いに便利

ネット系クレジットカードは、ネットショッピング・サイトを運営する楽天やYahoo!などが発行しているクレジットカードです。

- 年会費無料で発行できるカードが多い

- 各ネットサービスの支払いに利用可能

- 還元率が高いカードが多い

楽天カードをはじめポイント還元率や連携店舗などが多いのが特徴です。ネット通信系独自のポイントも普及している為、ポイントを様々な方法で使うことが出来ます。

他のネット通信系カードの特徴としては、ポイント還元率の高さが挙げられます。自社のネットショッピングサイトでの還元率が1%から3%と高い上に、ポイント3倍、10倍などのキャンペーンを頻繁に行います。提携先も多くポイントが貯まりやすいのが特徴です。

銀行系のクレジットカードはセキュリティ性バッチリで安心

銀行や銀行のグループ会社によって発行されているのが銀行系クレジットカードです。銀行系クレジットカードは、メガバンクから地銀まで、全国の多くの銀行から発行されています。

- ナンバーレスカードなどセキュリティ性に優れている

- ステータス性のあるカードが多い

- 学生用のカードがある

- ATMの利用手数料無料などの特典あり

上記の他にも、銀行系のカードでは、利用を重ねていくと、将来的にステータスカードに移行しやすいといわれています。

学生でも審査に通りやすく、三井住友カードは、学生専用のカードなどもあり、年齢層が若く信用情報に不安がある人でも作りやすい初心者におすすめなカードを多く取り扱っている分類です。

交通系クレジットカードは電車や飛行機の利用でポイントが貯まる!

JRなど交通機関によって発行されているのが交通系クレジットカードです。交通系クレジットカードは、出張や旅行によく行く方におすすめです。

交通系カードを選ぶ基準は、どの交通機関をよく利用するかです。通常のSuicaを使うよりも、ずっとお得にポイントが貯まります。

・航空系クレジットカード

・自動車系クレジットカード

電車やバスを利用する方は鉄道系クレジットカードがおすすめ

この表はスクロールできます。

| 券種 | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| 券名 | 「ビュースイカ」カード | JREカード | To Me CARD Prime PASMO | ソラチカカード | PASMOカード | 東急カード | クレジットnimoca | エメラルドSTACIA PiTaPaカード | JMB JQ SUGOCA |

| 年会費 (税込) |

524円 | 初年度無料 次年度以降 524円※条件付無料 |

初年度無料 次年度以降 2200円 ※条件付無料 |

初年度無料 次年度以降 2200円 |

1,375円 | 初年度無料 次年度以降1100円 |

初年度無料 次年度以降条件付無料 セゾンカードは永久無料 |

無料 | 初年度無料 次年度以降1,375円 ※条件付無料 |

| 申込 条件 |

18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 |

| 国際 ブランド |

Visa・Mastercard®・JCB | Visa・Mastercard®・JCB | Visa・Mastercard®・JCB | JCB | Visa・JCB | Visa・Mastercard® | Visa・Mastercard®・JCB | Visa・Mastercard®・JCB | Visa・Mastercard®・JCB |

| ポイント 還元率 |

0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% |

| 公式 サイト |

公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

・交通系ICのチャージでポイントが貯まる

・定期券と一体型を選んでスマートに

鉄道系クレジットカードは、流通系や銀行系カードに、交通系ICカードが付帯したタイプが多いのが特徴です。

普段使っている交通機関の支払いを交通系カードに変えるだけで、勝手にポイントが貯まっていきます。交通系ICのオートチャージ機能が付いているのもメリット。

「ビュー・スイカ」カードは電車通勤の人にぴったり!モバイルSuicaが1.5%還元に

出典:ビュー・スイカカード

「ビュー・スイカ」カードは交通系の中でも特に、JRによく乗る人におすすめ。切符の購入やモバイルSuicaへのチャージでポイント還元を受けられます。

「ビュー・スイカ」のポイントアップ条件

| 条件 | 還元率 | 1,000円で貯まるポイント |

|---|---|---|

| オートチャージ モバイルSuicaへのチャージ |

1.5% | 15ポイント |

| モバイルSuicaでの 定期券購入 |

3.0%〜最大5.0% | 30〜50ポイント |

| モバイルSuicaでの グリーン券購入 |

最大5.0% | 50ポイント |

| えきねっとでの 切符購入 |

最大5.0% | 50ポイント |

電車の利用だけでなく、モバイルSuicaへのチャージだけでも1.5%の還元を受けられます。普段から支払いをモバイルSuicaにしておけば、交通系IC決済対応の飲食店やコンビニでも、実質1.5%オフでお得に利用できます。

アトレなどの駅ビルのお店でのポイント優遇があるのも、交通系の「ビュー・スイカ」カードならではのメリットです。

飛行機によく乗る方は航空系カードでマイルを効率よく貯められる

| 券面 | |||||||

|---|---|---|---|---|---|---|---|

| 券名 | ANA 一般カード |

ANA Visaワイド ゴールドカード |

ANA アメリカン・ エキスプレス・カード(一般) |

ANA ダイナースカード |

JALカード | JAL アメリカン・ エキスプレス・カード |

JAL・Mastercard® CLUB-Aカード |

| 年会費 (税込) |

初年度無料 2年目以降2,200円 |

15,400円 | 7,700円 | 29,700円 | 初年度無料 2200円※ 入会後1年間無料 |

6,600円 | 11,000円 |

| 申込 条件 |

18歳以上 | 20歳以上 | 20歳以上 | 27歳以上 | 18歳以上 | 18歳以上 | 18歳以上 |

| 国際 ブランド |

Visa・Mastercard® | Visa | American Express | Diners Club | Visa・Mastercard®・JCB | American Express | Visa・Mastercard®・JCB |

| ポイント 還元率 |

0.5%〜 | 1.0%〜 | 0.5% | 1.0% | 0.5% | 0.5% | 0.5% |

| 公式 サイト |

公式サイト | 公式サイト | 公式サイト | 公式サイト |

・飛行機の搭乗でマイルが貯まる

・普段の買い物でマイルが貯まる

・交通系ICと一体型になったカードがある

航空系クレジットカードは、飛行機の搭乗でマイルを貯めたい方におすすめです。

ANA 一般カードに入会するだけで毎年1,000マイルをもらえる

出典:ANA一般カード

例えば『ANA Visa 一般カード』の場合、こちらのすべてでマイルを獲得できます。

| 条件 | 貯まるマイル |

|---|---|

| 入会・継続マイル | 1,000マイル |

| 搭乗マイル | 10% |

| 通常の買い物 | 1マイル/200円相当 |

| ANA航空券の購入 | 1.5マイル/100円相当 |

マイルを使って旅行や座席のアップグレードをしたい方にもおすすめです。街の買い物で貯めたポイントもマイルへ移行できます。

航空系カードは年会費が発生するカードが多いのはデメリットのひとつと言えます。

ガソリン割引やロードサービスが充実の自動車系クレジットカード

自動車系のクレジットカードには主に2つのタイプがあります。

- 車を購入した方のみ発行できるカード

- ガソリンスタンドが発行しているカード

それぞれのカードについて詳しく解説します。

自動車系のおすすめクレジットカード比較一覧

| 券面 | |||||

|---|---|---|---|---|---|

| 券名 | TOYOTA TS CUBIC VIEW CARD |

マツダエムズ プラスカード |

スバルカード | SUZUKI CARD | 日産カード |

| 年会費 (税込) |

初年度無料 2年目以降 1,375円 |

無料 ロードアシスタントあり 825円 |

初年度無料 2年目以降 1,925円 |

初年度無料 2年目以降 1,375円 |

無料 |

| 申込 条件 |

18歳以上 | 18歳以上 | 18歳以上 | 20歳以上 | 20歳以上 |

| 国際 ブランド |

Visa・Mastercard®・JCB | Visa・Mastercard®・JCB | Visa | Mastercard®・JCB | Visa・Mastercard® |

| ポイント 還元率 |

1.0% | 1.0% | 0.5% | 1.0% | 0.5% |

| 公式 サイト |

公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

ガソリン系のおすすめクレジットカード比較一覧

| 券面 | ||||

|---|---|---|---|---|

| 券名 | ENEOSカード | 出光カード | シェルPontaカード | コスモ・ザ・ カード・オーパス |

| 年会費 (税込) |

初年度無料 2年目以降 1,375円 |

初年度無料 2年目以降 1,375円 |

初年度無料 2年目以降 1,375円 ※条件付無料 |

無料 |

| 申込 条件 |

18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 |

| 国際 ブランド |

JCB | Visa・Mastercard®・JCB | Visa・Mastercard® | Visa・Mastercard®・JCB |

| ポイント 還元率 |

0.6% | 1.0% | 1.0% | 0.5% |

| 公式 サイト |

公式サイト | 公式サイト | 公式サイト |

車通勤の方におすすめなのは、ガソリンスタンド系のクレジットカード。

最大のメリットは給油でポイント還元を受けられたり、ガソリンの料金値引きといった特典があることですね。毎日車で長時間通勤する方や、長距離ドライブが好きな方向けのクレジットカードです。

デメリットはガソリン系以外のポイント制度が、充実していない点です。2枚目以降のサブカードとして、発行しておくのがおすすめできます。

消費者金融系のクレジットカードは審査通過の可能性が高い