クレジットカードに関する会社は、いくつかの役割で分けられています。それぞれの役割を把握しておくことで、クレジットカードについての理解が深まるはずです。

この記事では、国際ブランドや発行会社の違い、代表的なクレジットカードなどを紹介します。

クレジットカード会社の仕組み

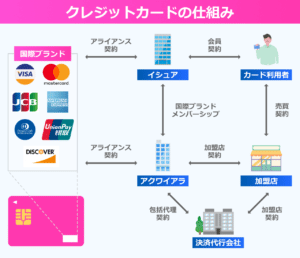

一般的にクレジットカード会社と呼ばれる会社は、「国際ブランド(ブランドホルダー)」「クレジットカード発行会社(イシュア)」「加盟店管理会社(アクワイアラー)」の3つに分けられます。

- 国際ブランド(ブランドホルダー):VisaやMastercardなど世界的に決済機能を提供しているブランド

- クレジットカード発行会社(イシュア):国際ブランドから決済機能を借りる契約(アライアンス契約)を結んでいる会社。クレジットカードを発行している

- 加盟店管理会社(アクワイアラー):カード加盟店の新規開拓や審査、加盟店の管理をする会社。カード加盟店とクレジットカード発行会社をつなぐ立場

上記に加えて、加盟店が行う各加盟店管理会社との契約や手続きの代行(包括代理契約)を担う決済代行事業者が存在しており、カード加盟店の負担を軽減しています。

カード利用者はクレジットカード発行会社と契約を結ぶことで、カードを利用できます。カード加盟店は加盟店管理会社と契約を結ぶことで、カード決済を導入します。その際、決済代行事業者を利用することもあります。

クレジットカードの利用代金は、クレジットカード発行会社がカード利用者に請求を行い、利用者はこれを支払います。しかし、カード利用から利用者が代金を支払うまでには時間がかかるため、先に加盟店管理会社がそれを立て替えて加盟店に入金します。

なお、加盟店がクレジットカード決済を導入して利用するにあたっては、所定の手数料を支払います。

まずはこれらの関係性を踏まえたうえで、それぞれの役割を見ていきましょう。

クレジットカードに関係する会社の種類

クレジットカードに関する会社は先に述べたように、一般的にクレジットカード会社と呼ばれる国際ブランド・クレジットカード発行会社・加盟店管理会社と、クレジットカード決済を導入する加盟店、加盟店が行う契約や手続きを代行する決済代行事業者に分けられます。

それぞれにどのような特徴があるのかを解説します。

国際ブランド(ブランドホルダー)

国際ブランドとはブランドホルダーとも呼ばれており、VisaやMastercardなど世界的に利用できる決済機能を提供しているブランドのことを指します。現在、国際ブランドと認められているものは7つあり、具体的には以下のものです。

- Visa

- Mastercard

- JCB

- American Express

- Diners

- Discover

- 銀聯(ぎんれん)

このうち、Visa・Mastercard・JCB・American Express・Dinersを5大ブランドと呼ぶこともあります。近年では、Discoverや銀聯のカード発行枚数やシェア率が伸びているため、7大ブランドとして捉えることが一般的になってきています。

国際ブランドの役割は、決済機能を世界中に提供することにあります。クレジットカードを発行している会社がそれぞれ、国内や世界で決済できる機能を持つことは膨大な

時間と労力がかかります。

そのため、すでに世界各地で決済機能を持っている国際ブランドから決済システムを借りたほうが合理的であり、このような仕組みとなっています。つまり、クレジットカード発行会社は、国際ブランドから決済機能を借りてサービスを提供しているのです。

クレジットカード発行会社(イシュア)

クレジットカードを発行する会社のことをイシュアと呼びます。日本国内のおもなイシュアの例として、以下の会社があげられます。

- 三井住友カード

- 三菱UFJニコス

- オリエントコーポレーション

- ジャックス

- クレディセゾン

- 楽天カード

- イオンフィナンシャルサービスなど

また、ジェーシービーやAmerican Expressは、国際ブランドであると同時に自らクレジットカードの発行も行なっており、イシュアでもあります。

クレジットカード発行会社が担う役割は、クレジットカードを発行して、入会審査を行なったり、カードを所持している利用者のためにさまざまなサービスを提供することです。。

利用額に応じたポイントの付与や特典の提供、付帯サービスの充実など、各社は会員を獲得するために工夫を重ねています。一般の方がクレジットカード会社をイメージしたときに思い浮かべるのは、クレジットカード発行会社である場合が多いでしょう。

クレジットカードの利用代金を利用者に請求して回収するのもイシュアの役割です。

加盟店管理会社(アクワイアラー)

加盟店管理会社はアクワイアラーと呼ばれており、おもにカード加盟店の新規開拓と審査、加盟店を管理する役割を担っています。海外ではイシュアとアクワイアラーが分業化されているのが一般的ですが、日本においてはイシュアがアクワイアラーを兼務していることも多いのが特徴です。

アクワイアラーは、イシュアとカード加盟店をつなぐ代理店のような立場です。アクワイアラーは、各加盟店から売上データを受け取り、それをイシュアに渡すとともに、売上金を立て替えて加盟店に入金します。その上で、売上代金をイシュアから回収します。

アクワイアラーのおもな収入源はカード加盟店が支払う手数料であるため、加盟店の数が多いほどアクワイアラーの収入も増えていきます。そのため、新規に加盟店を増やすこともアクワイアラーの重要な業務となります。

決済代行事業者

店舗やネットショップがクレジットカード決済を導入するには、クレジットカード発行会社と契約をすることで加盟店となり、そのクレジットカード発行会社のカードを利用できるようになります。

しかし、クレジットカード発行会社は数が多く、複数の会社と何度も契約をするのは手間や時間がかかってしまいます。

そのため、店舗やネットショップは決済代行事業者と契約を交わし、複数のクレジットカード決済を導入することもめずらしくありません。クレジットカード発行会社との契約手続きなどを決済代行事業者が代行してくれるので、ショップ側の負担が軽減されるというメリットがあります。

加盟店

各クレジットカードの加盟店は、契約したイシュアのカードが利用できる店舗を指します。加盟店はカード利用者の利用代金を後日イシュアから受け取り、一定の手数料をイシュアやアクワイアラーに対して支払います。

クレジットカードの加盟店となるメリットとしては、集客につながることや、売上管理や精算業務を効率化できることがあげられます。

多くの国際ブランドが利用できる店舗はカード利用者の利便性が高まりますが、イシュアに支払う手数料の負担が重くなるデメリットもあります。

クレジットカードで提供されるサービスの違い

クレジットカードの種類は豊富で、クレジットカード発行会社によって提供されるサービスに大きな違いがあります。また、同じ会社から発行されているカードであっても、利用額に応じたポイント還元や各種キャンペーン、付帯サービスや特典などカードごとに受けられるサービスは異なります。

クレジットカードを保持することで受けられるサービスは、国際ブランドによっても違いがあるので、どのような部分に影響が出てくるのかを押さえておきましょう。

クレジットカード会社によって何が違う

クレジットカード発行会社や加盟店管理会社、国際ブランドによって、利用するクレジットカードの何が異なるのか詳しく見ていきましょう。合わせて、決済代行事業者や加盟店などの違いについても見ていきます。

発行会社による違い

クレジットカード発行会社(イシュア)による大きな違いとして、「ポイント還元率や付帯サービス、特典が異なる点」と「締め日と支払日の違い」があげられます。前者は、カード利用者がクレジットカードを利用するメリット、後者は、クレジットカードの利用代金の管理に大きく関わります。それぞれの違いについて解説します。

ポイント還元率や付帯サービス、特典が異なる

クレジットカード発行会社は会員を増やすために、会員向けのサービスを充実させ、それぞれ特色のあるサービスを打ち出しています。

特にポイント還元率の違いは、クレジットカードを選ぶときに利用者が気にする点です。利用頻度の多いカードほど、ポイント還元率の影響は大きくなります。

一般的に、クレジットカードのポイント還元率は利用額に応じて0.5~1.0%程度です。特定の店舗やサービスを利用したときにポイントが増えるサービスを展開している会社も多いです。

ポイント還元率が違えば、同じ利用額であっても受け取れるポイントに差が生じるため、利用者としてもクレジットカードを選ぶときのわかりやすい判断基準だといえます。

また、どのようにポイントを使えるかも重要な点です。たとえば、ギフト券や商品との交換、他社のポイントやマイルへの移行、クレジットカードの利用代金に充当するなどの使い方があります。携帯電話会社のグループが発行するカードでは、携帯電話料金にポイントを充当できるなど、そのカードならではの特徴的なポイントの使い方ができる場合もあります。

ポイント還元率以外でクレジットカード発行会社の違いが出やすい点として、付帯サービスの違いがあげられます。

付帯サービスの1つとして付帯保険があります。具体的には、国内旅行傷害保険や海外旅行傷害保険、ショッピング保険などを設けているクレジットカード発行会社が多いです。同じクレジットカード発行会社のカードでも、種類によって、保険を利用できる条件や補償される内容・金額は異なります。

また、スマートフォンが故障したときの修理代金を補償してくれる保険や、個人賠償責任保険・入院保険など複数から選べる保険など、各社の独自性が出ている保険もあります。

付帯保険以外の付帯サービスとしては、空港ラウンジの無料利用やサポートデスクなどのサービス、レストランやホテルを割引料金で利用できる優待特典などを設けているクレジットカード発行会社もあります。

年会費が高いクレジットカードほど、特別なサービスや優待制度が整っている傾向があります。。年会費の有無や価格帯と付帯サービス・特典は比例している部分があるので、クレジットカードを選ぶときの判断材料となるはずです。

たくさんの中からクレジットカードを比較して選びたい方は、編集部の執筆したおすすめのクレジットカードについての記事もご確認ください。

締め日と支払日の違い

クレジットカード発行会社が違えば、利用代金の締め日と支払日は異なります。月末締め・翌月末払いという会社もあれば、15日締め・翌月10日払いという会社もあるので、収入や支出のバランスを考えながら検討しましょう。

特に複数枚のクレジットカードを所持している方は、支払日が重なることで大きな負担となることもあります。Webの利用明細や専用アプリなどで支出管理をきちんと行い、無理のない範囲でクレジットカードを利用しましょう。

加盟店管理会社による違い

加盟店管理会社(アクワイアラー)の違いについては、カード利用者が直接的に影響を受ける部分は少ないといえます。

しかし、カード加盟店にとっては、加盟店管理会社が違うと支払う手数料や条件が異なるため、結果的にカード利用者にも影響が出る部分はあります。たとえば、加盟店管理会社へ支払う手数料が高い場合、加盟店は提供する商品やサービスの価格に上乗せする部分もあるでしょう。

とはいえ、カード利用者がクレジットカードを選ぶ際に加盟店管理会社による違いを意識する必要はありません。

国際ブランドによる違い

利用するクレジットカードの国際ブランドが違うことで、大きく異なるのは、そのカードを利用できる加盟店数の違いです。また、クレジットカード発行会社とは別に、国際ブランドが提供する独自のサービスもあります。これらの違いについて詳しく解説します。

加盟店数

利用する国際ブランドが異なれば、決済できる加盟店の数は違ってきます。

世界的に加盟店数が多いのはVisaとMastercardです。特に、海外への旅行や出張などが多い方の場合、VisaまたはMastercardのクレジットカードがあったほうが使い勝手が良いでしょう。

また、日本国内においては、日本発の国際ブランドであるJCBも多くの加盟店があります。ただし、海外では使えない店舗も多いため、JCBをメインのカードとして使う場合は、サブカードとしてVisaやMastercardのクレジットカードも持っておくほうが、何かと便利な場面が多いでしょう。

クレジットカードの国際ブランドを選ぶときには、個々のカードの特徴をよく理解したうえで、自分がよく利用する国・地域や場面に合ったものを選ぶことが大切です。

提供サービス

クレジットカード発行会社の違いとは別に、国際ブランドによっても、提供されるサービスが異なるところがあります。

特に、ステータス性が高いといわれるAmerican ExpressやDinersは、他の国際ブランドのクレジットカードと比べて充実したサービスを提供しています。

サービスが充実している分だけ年会費が高くなる傾向があるものの、普段の生活のなかで付帯サービスや優待特典を頻繁に利用することができれば、コストパフォーマンスはよくなるはずです。

国際ブランドを選ぶ際は、提供されるサービス内容が自分のライフスタイルと合っているかも、判断基準の1つとして考えておくことが大事です。

イシュア、アクワイアラーを兼ねる場合も

海外のクレジットカード発行会社(イシュア)の場合、加盟店管理会社(アクワイアラー)とは分業体制をとっているところが多いです。一方、日本国内においてはイシュアとアクワイアラーを兼ねるケースも多くある点を押さえておきましょう。

アクワイアラーの性質として、先に述べたように加盟店数が多くなるほど収益が高まるため、積極的に加盟店を増やそうという傾向が強くなります。

カード利用者にとっては自分が作ったクレジットカードが多くのお店で使えたほうが利便性は高まるので、カード作成時はそのカードがどこで利用できるのかチェックしてみると良いでしょう。なお、その際は国際ブランドやクレジットカード発行会社を基準にチェックします。

ポイント還元率やサービスが魅力的なクレジットカードであっても、使えるお店が少ない場合は結果的に利用頻度が下がってしまうため、慎重に検討する必要があります。

決済代行事業者による違い

決済代行事業者は加盟店に替わって、加盟店管理会社(アクワイアラー)との契約手続きや売上入金管理などを行う事業者です。多くの加盟店管理会社とかかわっている事業者のほうが、結果的に利用できるカードの種類や国際ブランドは多くなります。

そのため、クレジットカード決済を導入したい店舗やネットショップが決済代行事業者を利用する場合、その事業者と契約することで利用できる加盟店管理会社や国際ブランドをチェックする必要があります。なお、カード利用者が決済代行事業者と直接関わることはまずありません。

加盟店による違い

クレジットカードによって、利用できる加盟店は異なります。加盟店のなかには複数の国際ブランドやクレジットカードを利用できる店舗やネットショップも多いですが、一部のものしか利用できないところもあります。

クレジットカードは実際に決済で利用しなければ、ポイント還元や各種特典を受けることができません。加盟店が多いほど、ポイントアップに関するキャンペーンなどを積極的に行う傾向があるため、どのような加盟店があるのかをクレジットカードを作るときは確認しておきましょう。

クレジットカードの発行会社と提携カード

提携カードとは、クレジットカード発行会社が外部の企業などと提携して発行しているカードを指します。

逆に、国際ブランドやクレジットカード発行会社が独自に出しているものをプロパーカードといいます。一般的に、プロパーカードというと国際ブランドが自ら発行しているカードを指すことが多いのですが、大きなくくりではクレジットカード発行会社独自のカードもプロパーカードと呼ぶことがあります。

国際ブランドでは、JCB・American Express・Dinersの3社がプロパーカードを発行しています。ここではおもに、提携カードの種類とメリットについて解説します。

おもな提携カードとメリット

提携カードの大きな特徴は、提携している企業が独自に行う特典やサービスを受けられることです。

特に、提携先のポイントプログラムで還元率が有利になる特典がよくあります。コンビニやドラッグストア、その他普段よく利用するお店で特典を受けられれば、効率良くポイントを貯められるでしょう。他にも、提携先の商品購入やサービスの利用で、割引を受けらる特典や会員限定のキャンペーンを利用できることもあります。

また、プロパーカードには年会費が高いカードが多めなのに対し、提携カードには年会費無料のカードが多くあります。クレジットカードを利用する機会はそれほど多くないけれど一枚はカードを持っておきたいといった場合は、提携カードから選んだほうが、自分に合うカードが見つかるかもしれません。

利便性の高い提携カードの例をあげると、次のとおりです。

- Amazon Mastercard

- ビックカメラSuicaカード

- ルミネカード

- ファミマTカード

- ANAカード など

Amazon MastercardはAmazonと三井住友カードの提携カードであり、Amazonプライム会員ならAmazonでの買い物が2.0%ポイント還元となります。

ビックカメラSuicaカードは、ビックカメラとJR東日本グループのビューカードの提携カードで、双方の独自ポイントを貯められるとてもお得なカードです。

ルミネカードは、ビックカメラとビューカードの提携カードで、ルミネとニュウマンでいつでも5%OFFでカード利用ができます。

ファミマTカードは、ファミリーマートとポケットカードの提携カードであり、ファミリーマートで買い物をすると最大2.0%のポイント還元が受けられます。

ANAカードはANAと三井住友カードの提携カードです。航空機の利用でANAマイルが貯まるだけでなく、日常の買い物で貯めたポイントをANAのマイルにお得に移行できるカードです。

このように、提携カードにはさまざまな特徴があるので、普段からよく利用する店舗やサービスを踏まえて、自分に合ったものを選んでみましょう。

▶関連記事

Amazon Mastercardについてもっと詳細が知りたい方は、編集部の執筆したAmazonのクレジットカードについての記事もご確認ください。

ANAカードについてもっと詳細が知りたい方は、編集部の執筆したANAカードについての記事もご確認ください。

おすすめの国際ブランドはVisaかMastercardを選ぼう

前述のとおり、主要な国際ブランドでプロパーカードを発行しているのはJCB・American Express・Dinersの3社であり、VisaとMastercardはプロパーカードを発行していません。逆に言えば、VisaとMastercardを選べば自ずと提携カードを持つことになります。

初めてクレジットカードを作成する方や、できるだけお得な使い方をしたい場合は、国際ブランドをVisaかMastercardにしてみると良いでしょう。VisaとMastercardは世界的に加盟店が多く、年会費無料のカードも多く発行されています。

すでにクレジットカードを持っている方も、サブカードとしてVisaもしくはMastercardを持っておくと上手に使い分けできます。

カード発行会社一覧

クレジットカード発行会社(イシュア)は数多くあり、さらにそれぞれの会社が複数のクレジットカードを取り扱っています。自分に合ったクレジットカードを選ぶためにも、まずはどの会社がどんなカードを発行しているのかを整理しておきましょう。

おもなクレジットカード発行会社の年間取扱高をランキング順にまとめると、次のとおりです。

| 社名 | 取り扱っている代表的な

クレジットカード |

年間取扱高

(2021年度) |

| 株式会社ジェーシービー | JCB一般カード

JCB CARD W |

37兆7,204億円 |

| 三井住友カード株式会社 | 三井住友カード(NL)

三井住友カード ゴールド(NL) |

24兆8,777億円 |

| 楽天カード株式会社 | 楽天カード

楽天ゴールドカード |

14兆5,000億円 |

| 三菱UFJニコス株式会社 | 三菱UFJカード

VIASOカード |

13兆1,059億円 |

| 株式会社クレディセゾン | セゾンパール・アメリカン・エキスプレス・カード | 7兆7,000億円 |

| イオンフィナンシャルサービス株式会社 | イオンカード

イオンカードセレクト |

6兆2,779億円 |

| 株式会社オリエントコーポレーション | Orico Card THE POINT | 2兆6,728億円 |

国際ブランドの1つであるJCBを筆頭に、年間の取扱高が多いということはそれだけ多くの人に利用されていることがわかります。利用者が多いクレジットカードは、付帯サービスの充実やポイント還元の高さなど、使い勝手の良さやお得さがあるカードが多いと考えられます。

次に、おすすめのクレジットカード発行会社と代表的なカードを紹介します。

選ぶならどこがいい?おすすめの発行会社と代表するクレジットカード

せっかくクレジットカードを作るなら、充実したサービスが受けられるお得なものを選びたいものです。ここでは、おすすめのクレジットカード発行会社とお得なカードの特徴を解説します。

三井住友カード

三井住友カードは年間取扱高(2021年度)が24兆円8,777億円。さまざまなクレジットカードを発行していますが、最近人気のクレジットカードとしては、三井住友カード(NL)と三井住友カード ゴールド(NL)があげられます。それぞれのカードの特徴を紹介します。

三井住友カード(NL)

出典:三井住友カード(NL)

出典:三井住友カード(NL)

| 運営会社 | 三井住友カード株式会社 | ||

|---|---|---|---|

| 年会費 | 永年無料 | 申し込み資格 | 満18歳以上 ※高校生を除く |

| ポイント還元率 | 0.5%~7%※ | 電子マネー スマホ決済 |

iD(専用) WAON Apple Pay Google Pay PiTaPa |

| ポイント使用例 | Vポイント Amazonギフト券 (Vポイント) |

付帯保険 | 海外旅行傷害保険 (利用付帯) |

| 国際ブランド | 追加カード | 家族カード:年会費永年無料 ETCカード:年会費550円(税込)(初年度無料) ※前年1回の利用で翌年無料 |

|

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

新規入会&条件達成で3,000円分プレゼント

新規入会&スマホのタッチ決済1回利用で3,000円分のVポイントPayギフトプレゼント。

学生の場合は4,000円分のVポイントPayギフトプレゼント。

キャンペーン期間:2024年9月2日~

三井住友カード(NL)は、年会費が永年無料となっているため、初めてクレジットカードを作る方におすすめの1枚です。通常のポイント還元率は0.5%に設定されていますが、対象のコンビニ・飲食点を利用し、スマホのタッチ決済で支払うと、最大7%のポイント還元※1を受けられます。

おすすめポイント

- 年会費は永年無料

- 対象のコンビニ・飲食店の利用で最大7%のポイント還元※1

- 申し込みは18歳以上であれば可能(高校生を除く、20歳未満の方は保護者の同意が必要)

- ナンバーレスタイプで、セキュリティ性とデザイン性に優れている

- 海外旅行傷害保険が付帯または選べる無料保険

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

選べる無料保険では、個人賠償責任保険・入院保険・携行品損害保険の3つ保険のなかから自分に合ったものを選ぶことができ、カードの更新時にいつでも切り替えが可能です。自分に合った使い方をしやすいカードなので、サービスを最大限に活用できるでしょう。

もっと詳細が知りたい方は、編集部の執筆したおすすめの三井住友カード(NL)についての記事もご確認ください。

三井住友カード ゴールド(NL)

出典:三井住友カード ゴールド(NL)

| 年会費 | 5,500円(税込) (年100万円(税込)以上利用で翌年以降永年無料) |

申し込み資格 | 満18歳以上 ご本人に安定継続収入のある方(高校生を除く) |

|---|---|---|---|

| ポイント還元率 | 0.5%~7%※1 | 電子マネー スマホ決済 |

iD(専用) Apple Pay Google Pay PiTaPa WAON |

| ポイント使用例 | Vポイント Amazonギフト券 (Vポイント) |

付帯保険 | 海外旅行傷害保険 国内旅行傷害保険 ショッピング保険 (利用付帯) |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費550円(税込)(初年度無料・年1回以上利用で翌年度無料) |

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

新規入会&条件達成で10,000円分プレゼント

新規入会&スマホのタッチ決済1回利用でVポイントPayギフト10,000円分プレゼント。

キャンペーン期間:2024年9月2日~2024年10月31日

公式サイトはこちら

三井住友カード ゴールド(NL)は、年間100万円以上を利用すれば、翌年以降の年会費が永年無料※となります。また、毎年100万円以上の利用があれば、継続特典として10,000ポイントが付与されるため、使えば使うほどお得なカードです。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

おすすめポイント

- 年間100万円以上の利用で、翌年以降の年会費が永年無料

- 継続利用で毎年10,000ポイントがプレゼントされる(年間100万円以上の利用が条件)

- ナンバーレスなのでセキュリティ性が高く、デザインもシンプル

- 国内、海外旅行傷害保険は最高2,000万円、ショッピング保険は年間300万円までを補償

- 対象のコンビニ・飲食店の利用で最大7.0%のポイント還元※1

付帯保険としては、国内・海外旅行傷害保険が最高2,000万円まで補償されます。「選べる無料保険」への切り替えも、三井住友カード(NL)と同様に可能です。

ショッピング保険として年間300万円までの補償が付けられているため、普段からよく買い物をされる方も安心して利用できます。さらに国内32空港・海外1空港(ダニエル・K・イノウエ国際空港)の空港ラウンジを無料で利用できるサービスも付けられているので、旅行先でもサービスを受けられます。

対象となるコンビニや飲食店を利用し、スマホのタッチ決済で決済をすると最大7%のポイント還元※1を受けられます。普段よく利用するお店で使いやすいクレジットカードなので、活用できる機会は多いでしょう。

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ジェーシービー

ジェーシービーは年間取扱高(2021年度)が37兆円7,204億円で、代表的なクレジットカードとして、JCB一般カードとJCB CARD Wがあげられます。それぞれのカードの特徴を紹介します。

JCB一般カード

出典:JCB一般カード

| 年会費 | 1,375円 (初年度無料) |

申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~10.00% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay |

| ポイント使用例 | JCBギフトカード スターバックスカード (Oki Dokiポイント) |

付帯保険 | 海外旅行保険(利用付帯) 国内旅行保険(利用付帯) ショッピング保険(海外) |

| 国際ブランド | 追加カード | 家族カード:年会費440円 ETCカード:年会費無料 |

新規にご入会でAmazon.co.jpご利用分最大15,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえAmazon.co.jpで利用すると、Amazon.co.jpでのカードご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

さらにApple Pay・Google Pay・アプリご利用分最大3,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえApple Pay・Google Pay・アプリ利用(Appleメディアサービス・Google Playストア)で利用すると、ご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日~2025年3月31日の期間に新規入会された方

JCB一般カードは、Webからの入会で初年度の年会費は無料ですが、翌年度からは1,375円(税込)がかかります。ただし、Web明細設定と年間50万円以上の利用額という条件を満たせば、翌年度も年会費は無料です。

申し込み条件は18歳以上(高校生を除く)となっており、最短5分でカード番号が発行されるため、その日のうちに利用できます。Amazonやセブンイレブンなどのお店を利用することでお得なポイント還元が受けられますし、付帯保険や海外サービスなどが充実しているのも魅力です。

JCB一般カードのおもな特徴についてまとめると、次のとおりです。

おすすめポイント

- Amazon、セブン-イレブンなどのお店を利用することでポイントを貯めやすい

- 国内旅行傷害保険が最高3,000万円、海外旅行傷害保険が最高3,000万円、ショッピング保険が最高100万円の補償

- JCBプラザは日本語対応なので、緊急時にも安心

- カード番号は最短5分で発行!その日からカードを利用できる

JCB一般カードは、Amazonやセブンイレブンの利用でポイントが3倍、スターバックスでは10倍のポイント還元を受けられます。通常のポイント還元率は1.0%ですが、特約店を利用すれば1.0%以上のポイント還元を受けられるのでお得です。

また、国内・海外旅行傷害保険やショッピング保険などの補償が充実しており、旅行や出張が多い方は1枚持っておくと安心です。さらに、世界32の年に設置されている「JCBプラザ」や「JCBラウンジ」では、カードの紛失・盗難などの対応を日本語で行ってくれます。

2022年10月1日からは、JCBスマートフォン保険が付帯されるようになり、年間最高30,000円(1事故あたり自己負担額10,000円)が補償されるため、スマートフォンのディスプレイが破損した際などの修理費用を補てんしてくれます。

JCB CARD W

出典:JCB CARD W

| 発行会社 | 株式会社ジェーシービー | ||

|---|---|---|---|

| 年会費 | 無料 | 申し込み資格 | 18歳~39歳 |

| ポイント還元率 | 1.00%~10.50% ※最大還元率はJCB PREMO に交換した場合 |

電子マネー スマホ決済 |

QUICPay Apple Pay Google Pay |

| ポイント使用例 | JCBギフトカード スターバックスカード (Oki Dokiポイント) |

付帯保険 | 海外旅行保険(利用付帯) ショッピング保険(海外) |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

|

新規にご入会でAmazon.co.jpご利用分最大12,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえAmazon.co.jpで利用すると、Amazon.co.jpでのカードご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

さらにApple Pay・Google Pay・アプリご利用分最大3,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえApple Pay・Google Pay・アプリ利用(Appleメディアサービス・Google Playストア)で利用すると、ご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日~2025年3月31日の期間に新規入会された方

JCB CARD Wは、18歳(高校生を除く)から39歳までが入会できるカードであり、年会費は永年無料となっています。一度入会すれば、40歳を超えてからもそのまま継続できるので、早めの入会を検討してみましょう。

おもな特徴についてまとめると、次のとおりです。

おすすめポイント

- 申し込み条件は18歳以上(高校生を除く)、39歳以下

- 年会費は永年無料

- 海外旅行傷害保険として最高2,000万円までを補償、ショッピングガード保険は最高100万円までを補償

- モバイル即時入会サービスを利用すれば、最短5分でカード番号が発行される

- カード情報は裏面に記載されるので、安全性が高い

- 国内外のどこで使っても常にポイント2倍、パートナー店を利用するとさらにお得

JCB CARD Wの特徴としてあげられるのは、通常のJCBのプロパーカードと比べてポイント還元率がいつでも2倍になる点です。さらに、JCBオリジナルシリーズパートナーというポイントアップの対象店舗で決済に利用すると、ポイントが2~10倍になります。また、オンラインショッピングでは、ポイントモールを利用した買い物で獲得ポイントが最大で20倍となり、効率良くポイントを貯められます。

- セブンイレブン:ポイント3倍

- スターバックス:ポイント20倍

- Amazon:ポイント3倍

- メルカリ:ポイント2倍

- ドミノピザ:ポイント2倍

- ウェルシア:ポイント2倍

- オリックスレンタカー:ポイント6倍

- 一休.com:ポイント2倍

貯めたポイントは、Amazonギフト券やスターバックスカードへのチャージ、カード料金の支払いに充てることができます。ポイントの利用方法がさまざま用意されていることで、ライフスタイルに合わせた使い方をしやすいでしょう。

また、JCB CARD WはSuicaやPASMOといった交通系ICカード、nanaco・WAONといった電子マネーにもチャージできます。1枚持っておくと、日常のいろいろなシーンに利用できるのでとても使い勝手の良いカードです。

もっと詳細が知りたい方は、編集部の執筆したJCB CARD Wについての記事もご確認ください。

三菱UFJニコス

三菱UFJニコスは年間取扱高(2021年度)が13兆円1,059億円で、代表的なクレジットカードとして、三菱UFJカードとVIASOカードがあげられます。それぞれのカードの特徴を紹介します。

三菱UFJカード

出典:三菱UFJカード

| 年会費 | 1,375円 (初年度無料・年1回以上利用で翌年度無料) |

申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.40%~5.50% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Tポイント Amazonギフト券 (グローバルポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費440円(初年度無料) ETCカード:年会費無料 |

MAX10,000円相当のグローバルポイントプレゼント

・新規ご入会 + ご入会日から2ヵ月後末日までのショッピングご利用金額が10万円以上のお客様が対象です。

1円でも使えば1,000円相当のポイントをプレゼント。

公式サイトはこちら

三菱UFJカードは、セブン-イレブンやローソンを利用すると、利用額の5.5%相当をグローバルポイントとして還元してくれるクレジットカードです。ナンバーレスタイプのカードとなっているので、セキュリティ面も安心です。

三菱UFJカードのおもな特徴をあげると、以下のとおりです。

おすすめポイント

- ポイント還元率は0.5%

- セブンイレブン、ローソンの利用で5.5%相当のグローバルポイントが還元される

- ナンバーレスタイプのデザインなので、セキュリティ面で安心

- 年1回の利用で、翌年度の年会費も無料

- 海外旅行傷害保険として、最高2,000万円までの補償が受けられる

- カードの不正利用の被害は、全額補償される

初年度の年会費は無料であり、年1回利用すれば翌年度の年会費も無料となります(学生は在学中無料)。付帯保険として、海外旅行傷害保険として最高2,000万円までが補償されます。

また、クレジットカードの不正利用によって被害を受けた場合、全額補償してくれるため、万が一のときにも安心です。銀行系クレジットカードという特徴からステータス性が高く、提携する金融機関の各種手数料が無料になるといった点も魅力です。

VIASO(ビアソ)カード

出典:三菱UFJカード VIASOカード

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.00% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | オートキャッシュバック (VIASOポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

MAX8,000円をキャッシュバック

・15万円以上ショッピングのご利用、会員専用WEBサービスのご登録が条件。

ご入会から3ヵ月後末日までが特典対象期間。

さらにMAX2,000円をキャッシュバック

・上記キャンペーン達成後、さらに「楽Pay」にご登録することが条件。

公式サイトはこちら

VIASOカードは三菱UFJニコスが発行するクレジットカードであり、年会費は永年無料です。海外旅行傷害保険として、最高2,000万円までの手厚い補償を受けられます。

VIASOカードのおもな特徴は、以下のとおりです。

おすすめポイント

- 年会費は永年無料

- ポイント還元率0.5%

- 海外旅行傷害保険として、最高2,000万円までが補償される

- VIASO eショップの利用で最大10.0%以上のポイント還元

- 券面のデザインは豊富な種類がそろえられている

VIASOカード会員限定のネットショッピングサイトであるVIASO eショップを利用すれば、通常のポイント還元に加えて、ボーナスポイントを獲得できます。Yahoo!ショッピングやビックカメラなど、さまざまな参加店があるのでお得に買い物をすることができます。

また、携帯電話料金やインターネットの通信料金、ETCの利用料金をVIASOカードで支払うとポイントが2倍となります。普段よく利用するものでお得にポイント還元を受けられることで、効率良くポイントを貯められるでしょう。

そして、VIASOカードは券面のデザインのバリエーションが豊富なことも大きな特徴です。アニメや映画、キャラクターといったジャンルごとにさまざまなデザインが用意されているので、自分に合った1枚を見つけられるでしょう。

楽天カード

楽天カードは年間取扱高(2021年度)が14兆円5,000億円で、代表的なクレジットカードとして、楽天カードと楽天ゴールドカードがあげられます。それぞれのカードの特徴を紹介します。

楽天カード

出典:楽天カード

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.00%~3.00% | 電子マネー スマホ決済 |

楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | ANAマイル JALマイル (楽天ポイント) |

付帯保険 | 海外旅行保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費550円 |

新規入会&ご利用MAX5,000ポイントの楽天ポイントプレゼント

・新規ご入会で通常ポイントを2,000ポイント、カードご利用で期間限定ポイント3,000ポイントプレゼント。

開催期間:常時開催

家族カードにご入会で1,000ポイントの楽天ポイントプレゼント

・家族カードにご入会を行い、届いた家族カードを家族カード発行日の翌月末までに1回以上ご利用するとプレゼント。

開催期間:常時開催

公式サイトはこちら

楽天カードは、楽天市場や楽天モバイルなどの楽天関連のサービスをよく利用する方であれば、ポイントを貯めやすいクレジットカードであるのが大きな特徴です。楽天カードのおもな特徴についてまとめると、以下のようになります。

おすすめポイント

- 楽天カードの特徴

- 年会費は永年無料

- ポイント還元率は1.0%。楽天関連のサービスを利用することでさらにお得

- 券面のデザインの種類が豊富

- 不正検知システムやカード盗難保険など、セキュリティや保険が充実

楽天カードのポイント還元率は通常1.0%ですが、楽天市場を利用することで3倍のポイント還元を受けられます。さらに、「SPU(スーパーポイントアッププログラム)」という独自の仕組みを設けており、さまざまな条件を満たすことで最大42倍のポイント還元を受けられます。

楽天カードはクレジットカードとしての機能だけでなく、楽天ポイントカードと楽天Edyの機能が1枚に収められているのも特徴です。ショッピングの利用時だけでなく、楽天カードで楽天Edyをチャージすることでポイントを貯めることが可能です。

楽天ポイントカードの加盟店としては、おもに次のものがあげられます。

- マクドナルド

- CoCo壱番屋

- ファミリーマート

- ココカラファイン

- ユナイテッドアローズ

- ビックカメラ など

楽天カードは、100円ごとに1ポイントが貯まるので少額決済にも適しており、貯めたポイントは楽天市場や全国の楽天ポイントカード加盟店、楽天ペイ加盟店などで利用できます。また、楽天ポイントはSuicaにチャージすることもでき、交通機関をよく利用される方にとっても便利なカードだといえるでしょう。

付帯保険として海外旅行傷害保険が付いており、最高2,000万円までの補償を受けることが可能です。年会費無料で作成できるカードにもかかわらず、多くの特典が設けられているのでとてもお得なカードだといえます。

楽天ゴールドカード

出典:楽天ゴールドカード

出典:楽天ゴールドカード

| 年会費 | 2,200円 | 申し込み資格 | 20歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.00%~3.00% | 電子マネー スマホ決済 |

楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | ANAマイル JALマイル (楽天ポイント) |

付帯保険 | 海外旅行保険 |

| 国際ブランド | 追加カード | 家族カード:年会費550円 ETCカード:年会費無料 |

楽天ポイント2,000ポイントプレゼント

・新規のお申し込みで楽天ゴールドカードが発行された方が対象です。

開催期間:常時開催

楽天ポイント3,000ポイントプレゼント

・新規ご入会、楽天ゴールドカードご利用で3,000ポイントの期間限定楽天ポイントプレゼント。

開催期間:常時開催

楽天ゴールドカードは年会費が2,200円(税込)と、ゴールドカードのなかでは比較的年会費が安いのが特徴です。ETCカードは無料ですが、家族カードは550円(税込)の年会費がかかります。

楽天ゴールドカードのおもな特徴としては、次のとおりです。

おすすめポイント

- 年会費がゴールドカードのなかでは、比較的安い

- ポイント還元率1.0%

- 海外旅行傷害保険として、最高2,000万円までが補償される

- トラベルデスクを無料で利用できる

- 誕生月に楽天ポイントを貯めやすい

海外旅行傷害保険が付いており、世界38拠点にあるトラベルデスクを無料で利用できます。トラベルデスクでは緊急時の対応や現地情報の案内、レストランやオプショナルツアーの予約などを受け付けています。

また、自分の誕生月に楽天市場で買い物をすると、ポイント4倍の特典を受けられます。加盟店の利用でもポイントを貯められるので、普段からショッピングを楽しむ方であれば、お得に買い物をすることができるでしょう。

楽天ゴールドカードは年会費が割安なので、初めてゴールドカードを持ちたいという方におすすめのクレジットカードです。

もっと詳細が知りたい方は、編集部の執筆した楽天ゴールドカードについての記事もご確認ください。

クレジットカード会社ごとの特徴を知って自分に合った1枚を見つけよう

クレジットカードは発行会社ごとに特徴が異なり、それぞれの違いを知ったうえで自分に合ったカードを見つけていくことが大切です。また、国際ブランドによって利用できる加盟店が違うため、実際にどのような場面で使うかを想定して選ぶことも必要です。

どのカードを持つべきか迷ったときには、はじめの1枚にはVisaかMastercard®、2枚目移行は一枚目とは別の国際ブランドを選んでみるのがおすすめです。付帯サービスやポイント還元率、利用できるお店の種類などを踏まえたうえで、自分にとって最適な1枚を選んでみましょう。

当サイトでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

※この記事の詳細情報は作成時点のものです。最新情報は各機関公式サイトにてご確認ください

※掲載の法人、機関または商品については編集部による集計、調査により推薦したものになります

※監修者掲載の記事について、監修者はコメントの監修を行っており、サービスを選定したものではありません

※価格は全て税込価格になります

※掲載の法人、機関または商品には広告を含みます

※掲載の法人、機関または商品を購入・申込すると、売上の一部が編集部に還元されることがあります