「クレジットカードの審査基準は?」

「審査の甘いカードを知りたい」

収入が低い、正社員ではないなどの理由で、クレジットカードの申し込みをためらってしまう方もいることでしょう。

そのような方には、審査通過率が高い「消費者金融系」「流通系」のカードをおすすめします。

この記事では審査がゆるいおすすめのカードや、誰でも実践できる審査落ち対策を解説します。

キャッシング枠をゼロにするだけで審査に通る確率が上がるので、必ず実践しましょう。

- カードの審査では収入や他社借入状況、過去の滞納・債務整理の履歴などを見られる

- 審査難易度を下げるには低ランクのものを選び、ステータス性の高いカードは避ける

- 審査通過率を高めるには滞納を避け、キャッシング枠をなくすなどの対策を立てる

クレジットカードは審査なしでは作れない

最初にお伝えすると、審査なしで作成できるクレジットカードは存在しません。クレジットカードは名前の通り「クレジット(信用)」を元に成り立っているためです。

カード会社からすれば、信用力の低い人にカードを発行してしまうときちんと返済が行われず、不利益を被ってしまう可能性があります。

具体的には、次のような方は審査に通りにくい傾向にあります。

- 年収が低い

- 正社員以外で収入の安定性が低い

- 他社での借入件数・借入金額が多い

- 過去に滞納などの問題を起こしている

ただし、審査基準はカード会社によって異なるため、信用力の低い人は全くカードを作れないというわけではありません。

クレジットカードの5つの審査基準

- 安定収入を得ているか

- 頼れる家族がいるか

- 持ち家か賃貸か

- 過去に滞納などがないか

- 他社借入が多すぎないか

1. 安定収入を得ているか

クレジットカードを作るには、安定収入を得ていることが大前提となります。具体的には、雇用形態と勤続年数が重要になります。

正社員は毎月給与が支払われ、収入が極端に減少するリスクは小さいため審査で有利です。反対に、アルバイトや個人事業主は収入が減る可能性があり、審査で不利になる傾向にあります。

また、雇用形態が同じでも、勤続年数が長いと安定収入を得ていると判断されるため有利になるでしょう。

2. 頼れる家族がいるか

収入ほど重要ではありませんが、審査では家族構成も見られます。

本人が返済できなくなっても、代わりに返済してくれる人がいればカード会社も安心してカードを発行できます。具体的には、配偶者と一緒に暮らしている方や、実家暮らしの方などは有利です。

とはいえ、収入ほど重要な項目ではないため、一人暮らしであることが原因で大幅に不利になることはありません。

3. 持ち家か賃貸か

一般的に、不動産はある程度資産や社会的信用力がないとなかなか手に入れられないため、持ち家に住んでいる人は有利です。

また、アパートや公営住宅に住んでいる人は滞納した際に連絡が取れなくなるリスクがあるのも懸念点となります。

とはいえ、家族構成と同じく絶対的な基準ではないため、賃貸に住んでいる方がクレジットカードへの申し込みをためらう必要はありません。

4. 過去に滞納などがないか

審査では必ず「個人信用情報」を照会されます。信用情報は以下3つの機関によって記録されており、過去の借入や返済の記録などが記載されています。

| 信用情報機関 | 主な加盟金融機関 |

|---|---|

| CIC(指定信用情報機関)) | 信販会社 カード会社 |

| JICC(日本信用情報機構) | 消費者金融 カード会社 |

| JBA(全国銀行協会) | 銀行 信用金庫 |

信用情報に問題がなければ良いのですが、過去に滞納していたり、債務整理を行っていたりする場合は審査結果に大きな影響を与えるため要注意です。

5. 他社借入が多すぎないか

信用情報にはローン等の借入状況も全て記録されており、クレジットカードの審査結果に影響を与えます。

住宅ローンやカードローンで借入している人は、返済に追われて滞納するリスクが大きいと判断されるため、審査では不利です。

多少の借入ならともかく、2〜3社以上から借入している方は、審査に落ちる可能性が高くなるでしょう。

クレジットカードの審査難易度を下げる3つの方法

- ランクの低いカードを作る

- 流通系や消費者金融系を選ぶ

- 審査の厳しいカードを避ける

1. ランクの低いカードを作る

クレジットカードには以下4つのランクがあります。

| グレード | 特徴 | 具体例 |

|---|---|---|

| ノーマル | ・最も一般的なカード ・年会費無料のケースが多い |

三井住友カード(NL) |

| ゴールド | ・付帯保険・サービスが充実しているカード ・ほとんどの場合年会費が発生する |

dカードGOLD 三井住友カード ゴールド |

| プラチナ | ・ステータス性が高いカード ・数万円以上の高額な年会費がかかる |

アメリカン・エキスプレス・プラチナ・カード JCBプラチナ |

| ブラック | ・招待制で作成できる人は限られる ・数万円〜数十万円の高額な年会費がかかる |

JCBザ・クラス ラグジュアリーカード・ゴールド |

ランクの高いカードはステータス性があり、付帯サービスも豪華ですが、審査が厳しくなる傾向にあります。

初めてカードを作る方や、収入面に不安のある方は、審査に通りやすい「一般カード」を選びましょう。一般カードは最も種類が多く、選択肢には困らないはずです。

2. 流通系や消費者金融系を選ぶ

クレジットカードは発行元によって、以下の6種類に分けられます。

| 種類 | 特徴 | 具体例 |

|---|---|---|

| 消費者金融系 | アコムやSMBCモビットなどの貸金業者が提供するカード | モビット VISA-W |

| 流通系 | スーパーやデパートなどの流通系企業が発行しているクレジットカード | イオンカード セブンカード |

| ネット系 | オンラインショッピングを提供する会社が発行するカード | 楽天カード PayPayカード |

| 信販系 | 月賦払いやリースを取り扱っている会社が発行するクレジットカード | オリコカード |

| 銀行系 | 銀行やそのグループ会社が発行するクレジットカード | 三井住友カード 三菱UFJニコス |

審査通過率を重視するなら、審査基準が易しい「消費者金融系」のカードを選ぶと良いでしょう。

ただし、消費者金融系は還元率・付帯サービスが劣るため、サービス内容も加味するなら流通系のカードもおすすめです。

3. 審査の厳しいカードを避ける

一般的に、年会費が高く付帯サービスが優れているカードほど高い年収を求められる傾向があります。

例えば、アメックスなどの外資系カードは国内のカード会社よりも「現在の収入」を重視するため、収入が不安定な方は審査落ちしてしまう可能性が高いでしょう。

年会費無料でも優秀なクレジットカードはたくさんあるため、サービスに魅力を感じても、外資系カードへの申し込みは慎重に検討してください。

おすすめのクレジットカード18選

| カード名 | Nexus Card | 三井住友カードRevoStyle |

ACマスターカード |

モビット VISA-W  |

楽天カードアカデミー | 学生専用ライフカード |

JALカードnavi |

楽天カード | ライフカード |

三井住友カード(NL) |

VIASOカード | セゾンカードインターナショナル |

セディナカード | アメリカン・エキスプレス・グリーン・カード | ANAアメリカン・エキスプレス・カード | デルタスカイマイル・アメリカン・エキスプレス・カード | dカード | au PAYカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| おすすめポイント | 18歳以上なら誰でも作成できる | リボ払い専用なので審査が易しい | 消費者金融系なので審査に通りやすい | Vポイントを二重取りできる | 新規入会で最大5,000ポイント獲得 | 海外利用分が4%キャッシュバック | 100円につき1マイル貯まる | 楽天市場でポイントが最大16倍 | 申込条件が18歳以上と簡単 | 利用通知やナンバーレスでセキュリティが高い | 携帯料金の支払いでポイント2倍 | 専業主婦や学生でも作成できる | ショッピングや旅行保険が充実 | 信用ブラックでも作れる可能性あり | 最大30,000マイルがもらえる | 継続だけで2,000マイルもらえる | docomoへの支払いで還元率10% | au PAYマーケットで最大16%還元 |

| 種類 | – | 銀行系 | 消費者金融系 | 消費者金融系 | ネット系 | 流通系 | 交通系 | ネット系 | 流通系 | 銀行系 | 流通系 | 流通系 | 流通系 | 外資系 | 外資系 | 外資系 | 流通系 | 流通系 |

| 入会資格 | 18歳以上 | 18歳以上 | – | 20〜74歳 ※収入が年金のみの方はお申込いただけません |

18〜28歳 (学生のみ) |

18〜25歳 | 18〜30歳 | 18歳以上 | 23歳以上 | 20歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 20歳以上 | 20歳以上 | 20歳以上 | 18歳以上 | 18歳以上 |

| 発行時間 | 最短1週間 | 最短1週間 | 最短即日 | 最短5営業日 | 最短1週間 | 最短3営業日 | 最短4週間 | 最短1週間 | 最短3日 | 最短即日 | 最短翌日 | 最短即日 | 最短2週間 | 最短1週間 | 最短2週間 | 最短2週間 | 最短2週間 | 最短1週間 |

| 年会費 | 1,375円 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 13,200円 | 7,700円 | 13,200円 | 無料 | 無料 |

| ポイント還元率 | 0.5% | 1.0% | 0.25%※3 | 0.5% | 1.0% | 0.3% | 1.0% | 1.0% | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% | 0.5% | 0.5% | 1.0% | 1.0% | 1.0% |

| 国際ブランド | ||||||||||||||||||

| 主な 付帯保険 |

なし | 海外旅行傷害 | なし | お買い物安心 | 海外旅行傷害 | 海外旅行傷害 | 海外旅行傷害 国内旅行傷害保険 ショッピング |

海外旅行傷害 | 海外旅行傷害 国内旅行傷害 ショッピングプロテクション |

なし | 海外旅行傷害 ショッピング |

なし | なし | 海外旅行傷害 ショッピング・プロテクション |

海外旅行傷害 | 海外旅行傷害 | なし | 海外旅行傷害 ショッピング |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※1 –

※2 モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

※3 毎月のクレジットご利用金額から自動で0.25%をキャッシュバック。

※4 高校生卒業年度の1月1日から3月31日までの期間であれば、高校生の方でもお申込みいただけます。

18歳以上なら誰でも作成できる

1. Nexus Card

出典:Nexus Card(ネクサスカード)

おすすめポイント

- 18歳以上なら誰でも作成できる

- 使いすぎる心配がない

- 公共料金の支払いにも役立つ

| 年会費 | 1,375円 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~ | 電子マネー スマホ決済 |

- |

| ポイント使用例 | デジコのデジタルギフト | 付帯保険 | - |

| 国際ブランド | 追加カード | - |

- メリット

- デメリット

- 18歳以上なら誰でも作成できる

- 使いすぎる心配がない

- 公共料金の支払いにも役立つ

- デポジットで利用可能額を増やせる

- 発行手数料と年会費がかかる

- ETCカードや付帯サービスがない

- デポジットを超える利用はできない

- 良い口コミ

- 悪い口コミ

なし

\18歳以上なら誰でも作成できる/

Nexus Cardに

無料で申し込む

18歳以上なら誰でも作成できる

Nexus Cardは他のカードと違い、デポジット式のカードです。デポジット型とは、あらかじめ保証金を入金し、入金額の範囲内で買い物ができるカードを指します。

Nexus Cardなら、返済できなくなった場合の保証として保証金があるため、ブラックリストに載っている方でも作成できる可能性があります。

入会資格は18歳以上(高校生除く)と易しいため、年齢要件さえ満たしていれば多くの方が作成可能です。

また、デポジットカードでも返済実績はきちんと信用情報に記録されるため、延滞せず返済して実績を積み重ねれば、他のカードを作るときにも役立つでしょう。

使いすぎる心配がない

Nexus Cardは、クレジットカードを使いすぎてしまう方にもおすすめです。

デポジットカードでは、保証金が限度額となります。例えば、保証金が10万円の場合、10万円までしか買い物ができません。

通常のクレジットカードよりも不便ですが、その分使いすぎて破綻してしまう心配はなく、安心して買い物に使えます。

公共料金の支払いにも役立つ

Nexus Cardは公共料金の支払いにも利用可能です。

MasterCardの公式サイトでは、クレジットカードで支払える公共料金を記載しているため、ぜひ参考にしてください。

出典:MasterCard公式

MasterCardの公式サイトにアクセスし「税金・公金のお支払い」の欄で、カードを利用できる事業者を確認できます。

\18歳以上なら誰でも作成できる/

Nexus Cardに

無料で申し込む

リボ払い専用なので審査が易しい

2. 三井住友カードRevoStyle

おすすめポイント

- リボ払い専用なので審査が易しい

- リボ払い手数料を支払うたびにポイント1.0%還元

- 加盟店で利用すればポイント5倍

| 年会費 | 無料 | 申し込み資格 | 18歳以上(高校生は除く) |

|---|---|---|---|

| ポイント還元率 | 1.00%~7% | 電子マネー スマホ決済 |

iD 楽天Edy WAON Apple Pay Google Pay |

| ポイント使用例 | Amazonギフト券 VJAギフトカード (Vポイント) |

付帯保険 | ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費550円(初年度無料) |

- メリット

- デメリット

- リボ払い専用なので審査が易しい

- リボ払い手数料を支払うたびにポイント1.0%還元

- 加盟店で利用すればポイント5倍

- 5万円ごとにボーナスポイントが貯まる

- 100万円までのショッピング補償がある

- 一括払いを選べない

- リボ払い手数料が発生する

- 旅行傷害保険がない

- 良い口コミ

- 悪い口コミ

最大5,000円相当のVポイントプレゼント

期間中に対象カードに新規でご入会を行うと、カードご入会月+2ヵ月後末までを対象期間として、カードご利用金額を毎月集計し、10%を乗じた金額相当のVポイントをプレゼント。

申込期間:2023年7月1日~

\リボ払い専用なので審査が易しい/

三井住友カードRevoStyleに

無料で申し込む

リボ払い専用なので審査が易しい

三井住友カードは銀行系のカードローンですので、基本的に審査基準が厳しい傾向にあります。

しかし、三井住友カードRevoStyleは支払い方法がリボ払いに制限されている分、審査が易しく作りやすいのがメリットです。

入会要件は満18歳以上(高校生除く)のみと非常に簡単ですので、収入が低い方や、ブラックリストに載っている方でも作成できる可能性があります。

リボ払い手数料を支払うたびにポイント1.0%還元

三井住友カードRevoStyleを利用して、リボ払い手数料が発生した月は還元率が0.5%から1.0%にアップします。

さらに、5万円利用するごとにボーナスポイントがもらえるため、ポイントを貯める機会が多いのが利点です。

| 利用額 | もらえるポイント |

|---|---|

| 5万円 | 50ポイント |

| 10万円 | 100ポイント |

| 10万円以降 | 100ポイント (※5万円利用ごと) |

ただし、リボ払いには年率18%の手数料が発生します。ポイントに釣られて高い手数料を取られては意味がないため、計画的に利用しましょう。

加盟店で利用すればポイント5倍

三井住友カードRevoStyleを加盟店で利用すると、ポイント還元率が最大5%アップします。ポイントの内訳は以下の通りです。

| 条件 | 還元率 |

|---|---|

| タッチ決済 | +4.5% |

| カード決済 | +2.0% |

| iD払い | +2.0% |

特に、タッチ決済では基礎還元率と合わせて最大5倍の還元となるため、非常にお得に買い物できます。

- セイコーマート

- セブンイレブン

- ポプラ

- ローソン

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- すき家

- はま寿司

- ココス

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

- その他スカイラーク系列の飲食店※2

\リボ払い専用なので審査が易しい/

三井住友カードRevoStyleに

無料で申し込む

消費者金融系なので審査に通りやすい

3. ACマスターカード

出典:ACマスターカード

おすすめポイント

- 消費者金融系なので審査に通りやすい

- 最短即日で発行できる

- 返済方法が豊富で扱いやすい

| 運営会社 | アコム株式会社 | ||

|---|---|---|---|

| 年会費 | 無料 | 申し込み資格 | 本人に安定した 継続的な収入のある方 |

| ポイント還元率 | - | 電子マネー スマホ決済 |

Google Pay |

| ポイント使用例 | - | 付帯保険 | - |

| 国際ブランド | 追加カード | - |

- メリット

- デメリット

- 消費者金融系なので審査に通りやすい

- 最短即日で発行できる

- 返済方法が豊富で扱いやすい

- 利用額の0.25%がキャッシュバックされる

- カードローン機能を利用できる

- 特典が付帯していない

- キャッシング機能を外せない

- リボ払いしかできない

- 良い口コミ

- 悪い口コミ

なし

\消費者金融系なので審査に通りやすい/

詳細はこちら

消費者金融系なので審査に通りやすい

ACマスターカードは、大手消費者金融のアコムが提供するクレジットカードです。

アコムのような消費者金融は、低所得者向けの融資に特化しているため、収入が不安定な方でも審査に通りやすい傾向にあります。

さらに、アコムは他の消費者金融よりも審査通過率が高い傾向にあり、ACマスターカードも作りやすいと考えられます。

| カードローン | 審査通過率 |

|---|---|

| アコム |

41.2~42.6% |

| プロミスの詳細はこちら |

37.0~40.7% |

| アイフル | 29.4~37.5% |

| レイク | 35.2~36.8% |

| SMBCモビット |

非公開 |

アコムマンスリーレポート

アイフル月次データ

SMBCコンシューマーファイナンス

新生銀行データブック

最短即日で発行できる

ACマスターカードの審査は最短20分で完了するため、申し込んだ当日中に使い始めることも可能です。

ACマスターカードの申込方法は以下の4つありますが、それぞれ審査受付時間が異なります。

| 申込方法 | 審査受付時間 |

|---|---|

| インターネット | 21時まで |

| 自動契約機 | 21時まで |

| 電話 | 18時まで |

申し込みはネットでも可能ですが、カードの受け取りは店頭窓口、または自動契約機で行う必要があります。

返済方法が豊富で扱いやすい

ACマスターカードでは4つの返済方法を自由に選べるため、返済しやすいのもメリットです。

- 自動引き落とし

- ATM

- 振り込み

- ペイジー

特に、ペイジーならネットから返済の手続きができるため、ATMまで返済に行く必要がなく便利です。

\消費者金融系なので審査に通りやすい/

ACマスターカードに

無料で申し込む

Vポイントを二重取りできる

4. モビット VISA-W

出典:モビット VISA-W

出典:モビット VISA-W

おすすめポイント

- Vポイントを二重取りできる

- ETCカードの年会費も無料

- 100万円のショッピング保険が付帯

| 年会費 | 無料 | 申し込み資格 | 20歳以上のモビットカード会員 |

|---|---|---|---|

| ポイント還元率 | 0.50%~0.90% | 電子マネー スマホ決済 |

iD 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Vポイント ANAマイル (Vポイントプログラム) |

付帯保険 | ショッピング保険 |

| 国際ブランド | 追加カード | ETCカード:年会費550円(初年度無料・年1回以上利用で翌年度無料) |

- メリット

- デメリット

- Vポイントを二重取りできる

- ETCカードの年会費も無料

- 100万円のショッピング保険が付帯

- Vマネーを買い物に使える

- カードを持ち歩かなくても利用できる

- 即日発行に対応していない

- 初期設定がリボ払いになっている

- 良い口コミ

- 悪い口コミ

クレジット機能をつけなければ良かったですが、カードの期限が切れると、クレジット機能以外のTカードの方も無効にされてしまいます。

はじめに説明があったとはいえ、作ったのは数年前なので、忘れてしまいます。

期限が切れたので勝手に無効にするのではなく、予め案内があっては良いのでは。

なし

\Vポイントを二重取りできる/

詳細はこちら

Vポイントを二重取りできる

モビット VISA-WをVポイント加盟店で利用すると、100円につき1ポイント貯まります。

消費者金融系のカードにも関わらず、一般的な高還元カードと同等の還元率を実現できるのが魅力です。

Vポイント加盟店には次のような店舗があり、カードを提示して支払うだけで還元率がアップします。

- TSUTAYA

- ウェルシア

- ファミリーマート

- エディオン

- ガスト

- エネオス

ETCカードの年会費も無料

モビット VISA-WのETCカードは、初年度のみ年会費無料です。さらに、年一回でも利用すれば翌年以降も年会費無料になります。

ETCカードを利用に関しても、通常通り0.5%分ポイントが還元されるため、旅行や仕事でよく高速道路を使う方におすすめです。

100万円のショッピング保険が付帯

モビット VISA-Wには最大100万円のショッピング保険が付帯しており、国内外の買い物が対象となります。

具体的には、買い物した商品が盗難・紛失に遭った際に、カード会社に連絡すれば補償を受けられます。

ただし、リボ払いや分割払いのみが対象で、一括払いにすると補償の対象外になる点に注意しましょう。

\Vポイントを二重取りできる/

モビット VISA-Wに

無料で申し込む

楽天ブックスでポイント4倍

5. 楽天カードアカデミー

出典:楽天カードアカデミー

おすすめポイント

- 楽天ブックスでポイントが最大4倍

- 新規入会で最大5,000ポイント獲得

- 2回払いまで手数料が無料

| 年会費 | 無料 | 申し込み資格 | 18歳以上~28歳以下 学生専用 楽天会員の方 |

|---|---|---|---|

| ポイント還元率 | 1.00%~3.00% | 電子マネー スマホ決済 |

楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | 楽天ポイント ANA・JALマイル (楽天ポイント) |

付帯保険 | 海外旅行保険 |

| 国際ブランド | 追加カード | ETCカード:年会費550円 |

- メリット

- デメリット

- 楽天ブックスでポイントが最大4倍

- 新規入会で最大5,000ポイント獲得

- 2回払いまで手数料が無料

- 楽天トラベルのバス予約でポイント最大3倍

- 海外旅行傷害保険が付帯

- 利用限度額が30万円と低い

- キャッシング機能がない

- ETCカードは有料

- 良い口コミ

- 悪い口コミ

新規ご入会・ご利用で5,000楽天ポイントプレゼント

・新規ご入会、カード利用期限までに1円以上、1回以上対象カードの利用が条件。

カード利用期限:カードお申し込み日の翌月末まで

自動でリボ払いで最大5,000楽天ポイントプレゼント

・楽天カードお申し込み時に「自動でリボ払い」サービスに登録し、対象カードを30,000円以上の利用が条件。

\楽天ブックスでポイントが最大4倍/

楽天カードアカデミーに

無料で申し込む

楽天ブックスでポイントが最大4倍

楽天カードアカデミーは通常の楽天カードと異なり、学生しか作成できず、限度額も30万円までに制限されています。

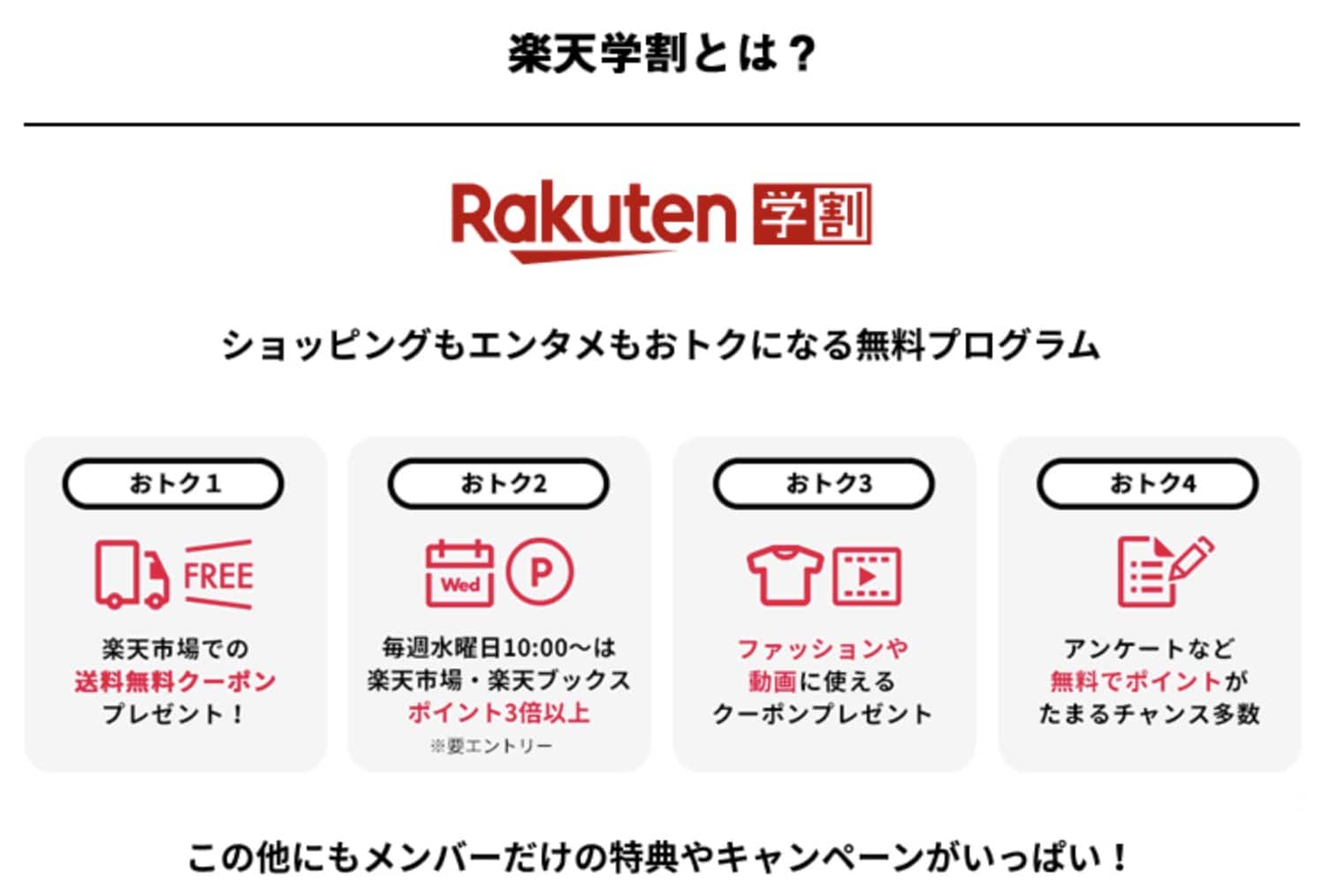

その代わりに「楽天学割」が適用され、次のような恩恵を受けられます。

- 楽天市場の送料無料クーポンプレゼント

- 毎週水曜日に楽天市場・楽天ブックスでポイント3倍

- ファッションや動画に使えるクーポンプレゼント

- 無料でポイントが貯まるアンケート等を開催

出典:楽天カードアカデミー公式

特に、楽天ブックではカード発行から1年間還元率が上がるため、最大4倍で買い物ができます。漫画や参考書を買う場合などに役立つでしょう。

新規入会で最大5,000ポイント獲得

楽天カードアカデミーに新規入会するだけで、無条件で2,000ポイント受け取れます。

さらに、カードを一度でも利用すると最大3,000ポイントもらえるため、合計で5,000ポイント獲得可能です。

| 条件 | ポイント |

|---|---|

| カードを新規発行 「楽天e-NAVI」に初回登録 |

2,000ポイント |

| カードを初回利用 口座振替の設定 |

3,000ポイント |

「◯◯万円以上利用」などの難しい条件もなく、ほとんど誰でも受け取れるのが嬉しいポイントです。

2回払いまで手数料が無料

通常、クレジットカードの分割払いには所定の手数料が発生しますが、楽天カードアカデミーなら2回までは手数料無料です。

例えば、10万円の旅費を2回に分割すれば、翌月・翌々月で5万円ずつ支払っていくことになります。

学生のうちは使えるお金が少ないですが、楽天カードアカデミーなら買い物の幅も広がるでしょう。

\楽天ブックスでポイントが最大4倍/

楽天カードアカデミーに

無料で申し込む

海外利用分が4%キャッシュバック

6. 学生専用ライフカード

出典:ライフカード学生

おすすめポイント

- 海外利用分が4%キャッシュバック

- 最高2,000万円の海外旅行保険が付帯

- 誕生日月はポイントが3倍

| 年会費 | 無料 | 申し込み資格 | 18歳~25歳 |

|---|---|---|---|

| ポイント還元率 | 0.30%~0.60% | 電子マネー スマホ決済 |

iD 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Amazonギフト券 JTB旅行券 (LIFEサンクスポイント) |

付帯保険 | 海外旅行保険 |

| 国際ブランド | 追加カード | ETCカード:年会費1,100円(初年度無料・年1回以上利用で翌年度無料) |

- メリット

- デメリット

- 海外利用分が4%キャッシュバック

- 最高2,000万円の海外旅行保険が付帯

- 誕生日月はポイントが3倍

- ETC手数料・年会費が無料

- L-Mallでポイントが1.5倍

- 基礎還元率が0.5%とやや低め

- 利用限度額は10〜30万円と少なめ

- 家族カードを発行できない

- 良い口コミ

- 悪い口コミ

新規ご入会&ご利用で最大10,000円キャッシュバック

新規ご入会後、アプリログインで2,000円、3万円以上のご利用で8,000円キャッシュバック。

対象期間:入会~3か月後

さらに条件の達成で最大5,000円キャッシュバック

Apple Pay/Google Payのご利用で3,000円、対象加盟店のサブスクのお支払いで2,000円キャッシュバック。

対象期間:入会4か月後~6か月後

\海外利用分が4%キャッシュバック/

学生専用ライフカードに

無料で申し込む

海外利用分が4%キャッシュバック

学生専用ライフカードは、海外へ旅行や留学に行く機会の多い方におすすめです。

基礎還元率は0.3%と低めですが、海外での利用なら還元率が4%になる上に、現金でのキャッシュバックを受けられます。

高還元率と言われるカードでも1.0%程度なので、海外利用に限っては非常に還元率が高いカードだと言えるでしょう。

最高2,000万円の海外旅行保険が付帯

学生専用ライフカードには海外旅行保険が付帯しており、旅行先で怪我をしたり、スマホをなくしたりした場合などに補償を受けられます。

| 補償 | 保険金給付条件 |

|---|---|

| 死亡後遺障害 (最高2,000万円) |

死亡・後遺障害が残った |

| 賠償責任 (最高2,000万円) |

他人に怪我を負わせた 他人のものを壊した |

| 障害治療 (最高200万円) |

怪我をした |

| 疾病治療 (最高200万円) |

病気にかかった |

| 携行品損害 (最高20万円) |

所持品が盗難・破損した |

| 救援者費用 (最高20万円) |

行方不明時に救援者の旅費・探索費用がかかった |

保険は「自動付帯」なので、カードを使っていなくても持っているだけで有効です。

誕生日月はポイントが3倍

学生専用ライフカードは、誕生日月のみ還元率が3倍になり、0.9%までアップします。誕生日は、自分へのご褒美に旅行に行くなどして利用機会を増やすと良いでしょう。

さらに、入会初年度は還元率が1.5倍になります。年会費は無料ですので、とりあえず最初の1年は学生専用ライフカードを選ぶのも手です。

\海外利用分が4%キャッシュバック/

学生専用ライフカードに

無料で申し込む

100円につき1マイル貯まる

7. JALカードnavi

出典:JALカードnavi

おすすめポイント

- 100円につき1マイル貯まる

- 利用金額に応じボーナスマイルがもらえる

- 空席があれば割引料金で飛行機に乗れる

| 年会費 | 無料 | 申し込み資格 | 18歳以上~30歳未満の大学院、大学、短大、専門学校、高専4・5年生の方 |

|---|---|---|---|

| ポイント還元率 | 1.00%~2.00% | 電子マネー スマホ決済 |

楽天Edy WAON 楽天ペイ |

| ポイント使用例 | JALマイル Amazonギフト券 (JALマイル) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | ETCカード:年会費無料 |

- メリット

- デメリット

- 100円につき1マイル貯まる

- 利用金額に応じボーナスマイルがもらえる

- 空席があれば割引料金で飛行機に乗れる

- 在学中はマイルの有効期限がない

- フライトでボーナスマイルが貯まる

- 年会費無料は在学中のみ

- VISAとMastercardのみPayPayに対応

- JALに搭乗しない人にはほぼメリットがない

- 良い口コミ

- 悪い口コミ

\100円につき1マイル貯まる/

JALカードnaviに

無料で申し込む

100円につき1マイル貯まる

JALカードnaviでは、PayPayに登録して買い物に利用することで、100円につき1マイル貯められます。

一部特約店では、100円で2マイル(還元率2%相当)ものマイルを貯められるため、旅行に行く機会を増やせるでしょう。

在学中に限り、マイルの有効期限が無制限になるため、慌てて使う必要がないのも嬉しいポイントです。

利用金額に応じボーナスマイルがもらえる

JALカードnaviでは、4月から翌年3月までの利用金額に応じて、最大2,500マイルのボーナスがもらえます。

- 20万円以上:500マイル

- 60万円以上:2,000マイル

1年間で60万円はあまり高いハードルではなく、普段からカードを積極的に利用すれば、学生の方でも十分達成できるでしょう。

空席があれば割引料金で飛行機に乗れる

JALカードnaviでは「スカイメイト」というサービスがあり、搭乗日当日に空席がある場合、割引料金で搭乗可能です。

対象となるのは満12〜26歳の方限定ですが、あまり旅行にお金を使えない方には嬉しいサービスです。

\100円につき1マイル貯まる/

JALカードnaviに

無料で申し込む

基礎還元率が1.0%と高い

8. 楽天カード

出典:楽天カード

おすすめポイント

- 基礎還元率が1.0%と高い

- 楽天市場でポイントが最大16倍

- 楽天ペイでポイントの三重取りができる

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.00%~3.00% | 電子マネー スマホ決済 |

楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | ANAマイル JALマイル (楽天ポイント) |

付帯保険 | 海外旅行保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費550円 |

- メリット

- デメリット

- 基礎還元率が1.0%と高い

- 楽天市場でポイントが最大16倍

- 楽天ペイでポイントの三重取りができる

- ETCカードの還元率も1.0%

- 楽天銀行を引き落とし口座にすると預金金利が0.1%にアップ

- ポイントに有効期限がある

- ETCカードや利用明細の郵送が有料

- コンタクトセンターが有料

- 良い口コミ

- 悪い口コミ

新規入会&ご利用MAX5,000ポイントの楽天ポイントプレゼント

・新規ご入会で通常ポイントを2,000ポイント、カードご利用で期間限定ポイント3,000ポイントプレゼント。

開催期間:常時開催

家族カードにご入会で1,000ポイントの楽天ポイントプレゼント

・家族カードにご入会を行い、届いた家族カードを家族カード発行日の翌月末までに1回以上ご利用するとプレゼント。

開催期間:常時開催

\基礎還元率が1.0%と高い/

楽天カードに

無料で申し込む

基礎還元率が1.0%と高い

楽天カードは基礎還元率が1.0%と高い上に、特典が優れているため、効率的にポイントを貯めたい方におすすめです。

ETCカードでも還元率は1.0%と変わらず、一部のキャンペーン対象店舗ではさらに還元率がアップします。

- ENEOS

- ニッセン

- 成城石井

- H&M

- ホテル椿山荘東京

- オリックスレンタカー

楽天市場でポイントが最大16倍

楽天市場のSPU(スーパーポイントアッププログラム)を活用すれば、最大16倍の還元率になります。

ポイントアップの条件は以下の通りです。

| 条件 | 内訳 |

|---|---|

| 楽天カード | 1倍 |

| 楽天カード特典分 | 1倍 |

| 楽天カード+楽天銀行 | 1倍 |

| 楽天会員 | 1倍 |

| 楽天ひかり | 1倍 |

| 楽天モバイル + 会員ランク特典 | 最大3倍 |

| 楽天モバイルキャリア決済 | 0.5倍 |

| 楽天プレミアムカード | 2倍 |

| 楽天証券・投資信託 | 0.5倍 |

| 楽天証券・米国株式 | 0.5倍 |

| 楽天ウォレット | 0.5倍 |

| 楽天トラベル | 1倍 |

| 楽天市場アプリ | 0.5倍 |

| 楽天ブックス | 0.5倍 |

| 楽天kobo | 0.5倍 |

対象サービスを一切利用していなくても、楽天カードの引き落とし先を楽天銀行にする&楽天会員に登録するだけで4%前後の還元率は達成できます。

楽天ペイでポイントの三重取りができる

楽天カードと楽天ペイを組み合わせると、ポイントの二重取り・三重取りによって還元率が最大2.5%にアップします。

| 条件 | 内訳 |

|---|---|

| 楽天ペイへのチャージ | 0.5% |

| 楽天ペイの利用 | 1.0% |

| 加盟店のポイントアップ | 0.5〜1.0% |

加盟店によっては、最大2.5%ものポイント還元を受けられます。ポイントアップの対象となる加盟店は非常に種類が多く、利用機会を増やしやすいのもメリットです。

- マクドナルド

- ガスト

- すき家

- 吉野家

- カレーハウスCoCo壱番屋

- COCO’S

- バーミヤン

- はなまるうどん

- じゅうじゅうカルビ

- コメダ珈琲店

- サンマルクカフェ

- ミスタードーナツ

- はま寿司

- くら寿司

- ファミリーマート

- ディリーヤマザキ

- コーナン

- 大丸

- 松坂屋・

- 東急ハンズ

- ツルハドラッグ

- ココカラファイン

- ダイコクドラッグ

- BEAMS

- Right-on

- UNITED ARROWS

- EDIFICE

- アルペン

- スポーツデポ・

- ジョーシン

- エディオン

- ビックカメラ

- コジマ

- ジュンク堂書店

- 出光

- シェル

\基礎還元率が1.0%と高い/

楽天カードに

無料で申し込む

申込条件が18歳以上と簡単

9. ライフカード

出典:ライフカード

おすすめポイント

- 申込条件が18歳以上と簡単

- 入会後1年間は還元率が1.5倍

- ポイントの交換先が多い

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.30%~0.60% | 電子マネー スマホ決済 |

iD 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Amazonギフト券 JTB旅行券 (LIFEサンクスポイント) |

付帯保険 | - |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費1,100円(初年度無料・年1回以上利用で翌年度無料) |

- メリット

- デメリット

- 申込条件が18歳以上と簡単

- 入会後1年間は還元率が1.5倍

- ポイントの交換先が多い

- L-Mallで還元率最大25倍

- キャッシュレス決済に対応

- 基礎還元率が0.5%と低い

- 旅行傷害保険がない

- 良い口コミ

- 悪い口コミ

新規ご入会&ご利用で最大10,000円キャッシュバック

新規ご入会後、アプリログインで1,000円、6万円以上のご利用で6,000円、水道光熱費のお支払いで最大3,000円キャッシュバック。

対象期間:入会~3か月後

さらに条件の達成で最大5,000円キャッシュバック

Apple Pay/Google Payのご利用で3,000円、対象加盟店のサブスクのお支払いで2,000円キャッシュバック。

対象期間:入会4か月後~6か月後

\申込条件が18歳以上と簡単/

ライフカードに

無料で申し込む

申込条件が18歳以上と簡単

ライフカードの申込条件は18歳以上(高校生除く)で、高校さえ卒業していれば若い方でも作りやすいのが特徴です。

ライフカードは大手消費者金融・アイフルの子会社が発行するカードです。消費者金融系のカードは審査に通りやすいため、ライフカードも作成しやすいと考えられます。

入会後1年間は還元率が1.5倍

ライフカードは基礎還元率が0.5%と控えめですが、入会から1年間は1.5倍の0.75%にアップします。

さらに、翌年以降もステージプログラムにより利用額に応じてポイントが上がり、最大で還元率1%を維持できます。

| 年間の利用額 | ポイント還元 |

|---|---|

| 50万円以上 | 1.5倍(還元率0.75%) |

| 100万円以上 | 1.8倍(還元率0.9%) |

| 200万円以上 | 2.0倍(還元率1.0%) |

ポイントの交換先が多い

ライフカードはポイントの交換先が多く、使い道に困る心配はありません。

- Vプリカ

- Amazonギフト券

- 他社ポイント

- 現金でのキャッシュバック

他社ポイントは、楽天ポイントやPontaポイント、dポイントなど幅広い交換先を用意しています。

ポイントの有効期限自体も5年間と長いため、使わないまま期限切れになる心配はほとんどないでしょう。

\申込条件が18歳以上と簡単/

ライフカードに

無料で申し込む

対象店舗で還元率7%アップ※1

10. 三井住友カード(NL)

出典:三井住友カード(NL)

おすすめポイント

- 対象店舗で還元率7%アップ※1

- 利用通知やナンバーレスでセキュリティが高い

- 学生ならサブスクの還元率アップ

| 運営会社 | 三井住友カード株式会社 | ||

|---|---|---|---|

| 年会費 | 永年無料 | 申し込み資格 | 満18歳以上 ※高校生を除く |

| ポイント還元率 | 0.5%~7%※ | 電子マネー スマホ決済 |

iD(専用) WAON Apple Pay Google Pay PiTaPa |

| ポイント使用例 | Vポイント Amazonギフト券 (Vポイント) |

付帯保険 | 海外旅行傷害保険 (利用付帯) |

| 国際ブランド | 追加カード | 家族カード:年会費永年無料 ETCカード:年会費550円(税込)(初年度無料) ※前年1回の利用で翌年無料 |

|

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- メリット

- デメリット

- 対象店舗で還元率7%アップ※1

- 利用通知やナンバーレスでセキュリティが高い

- 学生ならサブスクの還元率アップ

- 最短10秒で即時発行できる※2

- 最高2,000万円の海外旅行保険がある

- 基礎還元率が0.5%とやや低め

- 国内旅行傷害保険やショッピング補償がない

- ETCカードは2年目以降年会費がかかる

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 即時発行ができない場合があります。

- 良い口コミ

- 悪い口コミ

コロナ禍においてはなるべくカード決済でと言われるお店でも便利に使えたから。

新規入会&条件達成で3,000円分プレゼント

新規入会&スマホのタッチ決済1回利用で3,000円分のVポイントPayギフトプレゼント。

学生の場合は4,000円分のVポイントPayギフトプレゼント。

キャンペーン期間:2024年9月2日~

\対象店舗で還元率7%にアップ※/

三井住友カード(NL)に

無料で申し込む

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

対象店舗で還元率7%にアップ※

三井住友カード(NL)の基礎還元率は0.5%と、クレジットカードの中では控えめな部類です。

しかし、対象のコンビニ・飲食店で利用した場合、還元率は最大7%にアップ※します。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| 利用方法 | 還元率 |

|---|---|

| カード現物のVisaのタッチ決済・Mastercard®タッチ決済で支払い | +4.5% |

| スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払い | さらに+2.0% |

| 基礎還元率 | 0.5% |

さらに、家族会員が利用すると1人につき1%アップし、最大で10%まで還元率を高められます。

家族で外食や旅行に行く機会が多い方などは、ぜひ三井住友カード(NL)を作成しておきましょう。

利用通知やナンバーレスでセキュリティが高い

三井住友カード(NL)を利用するとその都度メールで通知を受け取れるため、不正利用があってもすぐにわかります。

また、JCB CARD Wと同じくナンバーレスに対応しているため、カード番号を盗み見られて不正利用される心配はありません。

特に、カードの利用可能額が大きく、不正利用された時のリスクが大きい方にとっては嬉しいポイントです。

学生ならサブスクの還元率アップ

三井住友カード(NL)は18歳以上なら誰でも作成できますが、学生の方は一部の料金支払いで還元率がアップします。

- 携帯料金:2%

- QRコード決済:3%

- サブスク:10%

特にサブスクの還元率が大きく、Amazonプライムやオーディブル、dアニメストアなどをお得に利用できます。

\対象店舗で還元率7%にアップ※/

三井住友カード(NL)に

無料で申し込む

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

携帯料金の支払いでポイント2倍

11. VIASOカード

出典:三菱UFJカード VIASOカード

おすすめポイント

- 携帯料金の支払いでポイント2倍

- ポイントは自動でキャッシュバックされる

- ネットショッピングの還元率が最大10%

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.00% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | オートキャッシュバック (VIASOポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- 携帯料金の支払いでポイント2倍

- ポイントは自動でキャッシュバックされる

- ネットショッピングの還元率が最大10%

- 最高2,000万円の海外旅行保険が付帯

- 新規入会で10,000円のキャッシュバックを受けられる

- 基礎還元率が0.5%とやや低い

- ETCカード入会時に手数料がかかる

- ポイントに1年間の有効期限がある

- 良い口コミ

- 悪い口コミ

固定費の支払いとかにしなければ恩恵も受けれない特徴を持ったカードです。

MAX8,000円をキャッシュバック

・15万円以上ショッピングのご利用、会員専用WEBサービスのご登録が条件。

ご入会から3ヵ月後末日までが特典対象期間。

さらにMAX2,000円をキャッシュバック

・上記キャンペーン達成後、さらに「楽Pay」にご登録することが条件。

\携帯料金の支払いでポイント2倍/

VIASOカードに

無料で申し込む

携帯料金の支払いでポイント2倍

VIASOカードには、ポイント還元率が2倍(1.0%)になる特定加盟店があり、携帯キャリアもそのひとつです。

対象となるキャリアは非常に幅広く、携帯料金だけでなく光回線の月額料金でも還元率がアップします。

- au

- docomo

- ソフトバンク

- ワイモバイル

- Yahoo! BB

- OCN

- au one net

- BIGLOBE

- ODN

いずれも固定費のため、長期的に見ればかなりのポイント還元を受けられるでしょう。

ポイントは自動でキャッシュバックされる

VIASOカードでは、カードの利用により獲得したポイントを自動で現金にキャッシュバック可能です。ポイントの使い道を考えたり、有効期限を気にしたりする必要はありません。

具体的には、ポイントが1,000円分貯まるごとに、指定口座へ1ポイント = 1円で振り込まれます。

ネットショッピングの還元率が最大10%

VIASOカードで「Point名人.com」を経由して買い物すると、最大で10%もの還元率を実現できます。

Point名人.comには楽天市場やYahoo!ショッピングなどメジャーなショップも掲載されており、普段の買い物に一手間プラスするだけでポイントを大幅に増やせます。

\携帯料金の支払いでポイント2倍/

VIASOカードに

無料で申し込む

専業主婦や学生でも作成できる

12. セゾンカードインターナショナル

おすすめポイント

- 専業主婦や学生でも作成できる

- ポイントが永久不滅で使いやすい

- 月300円で好きな保険を付帯できる

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.00% | 電子マネー スマホ決済 |

iD QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Amazonギフト券 スターバックスカード (永久不滅ポイント) |

付帯保険 | - |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- 専業主婦や学生でも作成できる

- ポイントが永久不滅で使いやすい

- 月300円で好きな保険を付帯できる

- 最短即日で発行できる

- ポイントの交換先が多い

- 基礎還元率が0.5%とやや低め

- 付帯保険はない

- 良い口コミ

- 悪い口コミ

ICチップ付クレジットカードなので安心感もあり、特にトラブルすることなく使えています。

抽選で2人にひとり5,000円キャッシュバック

対象カードを新規で自動リボ(リボ宣言)にご登録、かつショッピングリボ合計5万円以上(税込)ご利用いただいたお客様が対象。

キャンペーン期間:2023年3月15日〜2023年6月14日

抽選でSHEINで使えるギフトカードを最大5,000円分プレゼント

エントリーのうえ、SHEINにてセゾンカードを合計5,000円(税込)以上ご利用されたお客様が対象。

キャンペーン期間:2023年3月27日〜2023年5月8日

\専業主婦や学生でも作成できる/

セゾンカードインターナショナルに

無料で申し込む

専業主婦や学生でも作成できる

セゾンカードインターナショナルは申込条件がゆるく、18歳以上であればパートやアルバイトの方でも作成可能です。

公式サイトに収入要件は記載されていないため、自身に収入のない専業主婦の方でも問題ありません。

ポイントが永久不滅で使いやすい

セゾンカードの利用で獲得できるのは「永久不滅ポイント」で、文字通り有効期限がなくいつまでも保有できます。期限が迫ってきて、あわてて使う必要はありません。

また、ポイントをずっと貯めておいて、旅行や冠婚葬祭などのイベントで一気に消費するといった使い方も可能です。

月300円で好きな保険を付帯できる

セゾンカードインターナショナルには付帯保険はありませんが、代わりに月額300円で好きな保険を付帯できます。

- お買物安心プラン

- いつでも安心プラン

- けが安心プラン(女性専用)

- ゴルフ安心プラン

- ご迷惑安心プラン

- 暮らし・持ち物安心プラン

- お留守番安心プラン

- お住まい安心プラン

- キャッシング安心プラン

- 生活安心プラン

- お車安心プラン

例えば、車で出かけることが多い方は「お車安心プラン」など、ライフスタイルに合った保険を選べます。

\専業主婦や学生でも作成できる/

セゾンカードインターナショナルに

無料で申し込む

ショッピングや旅行保険が充実

13. セディナカード

出典:セディナカード公式

おすすめポイント

- ショッピングや旅行保険が充実

- 最大7日間無利息でキャッシングできる

- セディナモール経由で還元率20倍

| 年会費 | 無料 | 申し込み資格 | 18歳以上 学生可 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.50% | 電子マネー スマホ決済 |

iD QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | JCBギフトカード ドトール バリューカード (わくわくポイント) |

付帯保険 | ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- ショッピングや旅行保険が充実

- 最大7日間無利息でキャッシングできる

- セディナモール経由で還元率20倍

- コンビニで還元率1.5%にアップ

- 演劇やミュージカルのチケットを優待価格で購入できる

- 基礎還元率が0.5%と低い

- キャッシュバックの交換レートが低い

- 良い口コミ

- 悪い口コミ

なし

\ショッピングや旅行保険が充実/

セディナカードに

無料で申し込む

ショッピングや旅行保険が充実

セディナカードにはショッピング保険・海外旅行保険が付帯しており、補償が手厚いのがメリットです。

ショッピング保険は最大50万円で、国内外における買い物で商品にトラブルがあった場合、補償を受けられます。

また、旅行シーンでは怪我や病気の補償を受けられるだけでなく、トラベルデスクでパッケージツアーを割引価格で購入できます。

付帯保険が豪華ながら、ハイグレードなカードではないため審査難易度が低いのも嬉しいポイントです。

最大7日間無利息でキャッシングできる

セディナカードを作成してから30日以内にキャッシングを利用すると、7日間無利息になります。

通常、キャッシングには年率18%前後の高い手数料が発生するため、無料で借入できるのは大変お得です。

クレジットカードでキャッシングもしたいと考えている方は、ぜひセディナカードを活用しましょう。

セディナモール経由で還元率20倍

セディナモールとは、会員限定のポイント優待サイトで、経由するだけで還元率を最大20倍にまで高められます。

仮に1万円買い物した場合、2,000円ものポイント還元を受けられるため、普通にネットショッピングするよりも大幅にお得です。

セディナモールに登録されているのは、Amazonや楽天市場、Yahoo!ショッピングなどの大手通販サイトなので、安心して利用できます。

\ショッピングや旅行保険が充実/

セディナカードに

無料で申し込む

信用ブラックでも作れる可能性あり

14. アメリカン・エキスプレス・グリーン・カード

出典:アメリカン・エキスプレス・カード

おすすめポイント

- 信用ブラックでも作れる可能性あり

- 6種類もの保険が付帯しており補償が手厚い

- メンバーシップリワードで交換レートを上げられる

| 年会費 | 13,200円(月会費1,100円×12ヵ月) | 申し込み資格 | 20歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.00% | 電子マネー スマホ決済 |

楽天Edy Apple Pay |

| ポイント使用例 | Amazonギフト券 (メンバーシップ・リワード) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費6,600円(月会費550円×12ヵ月) ETCカード:年会費無料 |

- メリット

- デメリット

- 信用ブラックでも作れる可能性あり

- 6種類もの保険が付帯しており補償が手厚い

- メンバーシップリワードで交換レートを上げられる

- グリーンオファーズで買い物がお得になる

- 1,100円の年会費がかかる

- ポイント還元率が約0.3%と低め

- 家族カードに550円の月会費がかかる

- 良い口コミ

- 悪い口コミ

普段は現金派だったのですが、海外旅行に行くと決まったときに、クレジットカードを持っていて良かった、という程度でした。

ネットショッピングでも対応していないところがあるので、不便に感じたことがあります。

あとはヨーロッパに行った時もホテルのデポジットで受け付けてもらえないところもありました。

初月1ヶ月分 月会費無料

・新規ご入会で初月1ヶ月分の月会費が無料。

10,000メンバーシップ・リワードポイントプレゼント

・新規ご入会&ご入会後3ヶ月以内に合計20万円のカードをご利用されたお客様が対象。

\信用ブラックでも作れる可能性あり/

アメリカン・エキスプレス・グリーン・カードに

無料で申し込む

信用ブラックでも作れる可能性あり

アメックスカードのような外資系のカードは日本のカード会社と異なり、信用情報より現在の収入を重視しています。

したがって、信用ブラックになりカードを作れない方でも、現在の収入が高ければ審査に通る可能性があります。

ただし、アメックスはステータス性が高く、あくまで高所得者向けのカードである点に注意してください。

6種類もの保険が付帯しており補償が手厚い

アメリカン・エキスプレス・グリーン・カードは13,200円の年会費がかかるだけあって、多彩な保険が付帯しています。

| 保険 | 補償される場面 |

|---|---|

| 海外旅行傷害保険 | 海外旅行中の病気・ケガ (※最高5,000万円まで) |

| オンライン・プロテクション | ネット上でのカード不正利用 |

| リターン・プロテクション | 購入商品が返品不可 |

| ショッピング・プロテクション | 購入商品の破損や盗難 (※年間最高500万円まで) |

| 不正プロテクション | カードの不正利用 |

| スマホ補償 | スマホの破損 (※3万円まで) |

不正利用の保証やスマホ補償など、旅行に行かない方でも十分に恩恵を受けられるラインナップです。

メンバーシップリワードで交換レートを上げられる

年間3,300円の年会費を払ってメンバーシップ・リワードに加入すると、ポイントの還元率・交換レートがアップします。

以下の表は、加入前・加入後の還元率や交換レートを比較したものです。

| 使用方法 | レート |

|---|---|

| 請求額へ充当 | 1ポイント = 0.3円 ↓ 1ポイント = 0.5~1.0円 |

| 旅行代金の支払い | 1ポイント = 0.4円 ↓ 1ポイント = 0.8~1.0円 |

| ネットショッピングの支払い | 1ポイント = 0.3円 ↓ 1ポイント = 0.5~1.0円 |

| 商品券への交換 | 3,000ポイント = 1,000円分 ↓ 2,000ポイント = 1,000円分 |

| マイルへの交換 | 2,000ポイント = 1,000マイル ↓ 1,000ポイント = 1,000マイル |

特に、商品券やマイルと交換する場合は、加入する価値が十分にあるでしょう。

\信用ブラックでも作れる可能性あり/

アメリカン・エキスプレス・グリーン・カードに

無料で申し込む

最大30,000マイルがもらえる

15. ANAアメリカン・エキスプレス・カード

出典:ANAアメリカン・エキスプレス・カード

おすすめポイント

- 最大30,000マイルがもらえる

- マイルを無期限で保有できる

- ラウンジは同伴者1名まで無料

| 年会費 | 7,700円 | 申し込み資格 | 20歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~0.75% | 電子マネー スマホ決済 |

楽天Edy Apple Pay |

| ポイント使用例 | Amazonギフトカード 全国百貨店共通商品券 (アメリカン・エキスプレス メンバーシップ・リワード ANAコース) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費2,750円 ETCカード:年会費無料 |

- メリット

- デメリット

- 最大30,000マイルがもらえる

- マイルを無期限で保有できる

- ラウンジは同伴者1名まで無料

- 保険は家族も適用される

- ANAグループでポイント1.5倍

- マイルへの移行には年会費6,600円かかる

- カードで代金を支払わないと保険の対象にならない

- 良い口コミ

- 悪い口コミ

私は帰省や出張でよくANAを利用していたので、マイルが貯まりやすいというところも魅力の一つ。

ANAの航空券を購入したときはポイントがたまりやすくなるだけでなく、ANAのサイトを通じて、旅行サイトやふるさと納税をした際もマイルやポイントが貯まりやすくなります。

旅行の際は、宿泊先・飛行機はANAで予約をし、ANA FESTA(こちらでもカードで支払うとマイルが貯まります)でおみやげを買って、マイルもポイントも貯めています。

一般カードの中では、年会費7700円とお高めですが、通常一人1100円する空港ラウンジが2人まで無料になって、あこがれのAMEXが持てることを考えると個人的には妥当な金額かと思っています。

追加で6600円が必要ですが、ポイント移行サービスにも加入しているので、貯まったポイントをまとめてマイルに移行して、家族旅行では座席のアップグレードに使っています。

せっかちな性格なのでこのスピード発行には大満足です。海外旅行が好きなので、今は貯めたポイントで海外旅行に行くのが夢です。

年会費がもう少しだけ安いとありがたいのですが、ポイントが100円ごとに1ポイントと貯まりやすいのでよく利用する人にはお得だと思います。

1,000マイルプレゼント

・新規ご入会でプレゼント。

最大14,000メンバーシップ・リワードポイントプレゼント

・新規ご入会&ご入会後3ヶ月以内にご利用金額に応じてプレゼント。

\最大30,000マイルがもらえる/

ANAアメリカン・エキスプレス・カードに

無料で申し込む

最大30,000マイルがもらえる

ANAアメリカン・エキスプレス・カードは7,700円の年会費がかかりますが、カードを利用すれば十分回収可能です。

なぜなら、入会後3ヶ月間でカードを60万円以上利用すれば、30,000マイル獲得できるためです。

あまりカードを利用しない方は、家族や友人の支払いを立て替えるなどして利用額を増やすと良いでしょう。

マイルを無期限で保有できる

年会費6,600円で「ポイント移行コース」に登録すれば、マイルを好きなタイミングで交換できます。

さらに、通常マイルの有効期限は獲得から3年間ですが、ポイント移行コースに加入していると無期限です。

忙しい時はマイルを貯めて、スケジュールに余裕ができたらマイルを使って旅行に行くなど、ライフスタイルに合わせた使い方ができるのが魅力です。

ラウンジは同伴者1名まで無料

通常、カードの特典であるラウンジ利用は本人しか使えませんが、ANAアメリカン・エキスプレス・カードなら同伴者一名まで無料になります。

カップルや友人と2人での旅行なら、早めに空港についてしまっても待ち時間を持て余すことはありません。

ステータス性の高いアメックスカードだけあってラウンジも豪華で、例えば関西国際空港のラウンジ「六甲」では、落ち着いた空間で待ち時間を楽しめます。

出典:ANAアメリカン・エキスプレス・カード公式

\最大30,000マイルがもらえる/

ANAアメリカン・エキスプレス・カードに

無料で申し込む

継続だけで2,000マイルもらえる

16. デルタスカイマイル・アメリカン・エキスプレス・カード

出典:デルタスカイマイルアメリカン・エキスプレス・カード

おすすめポイント

- 継続だけで2,000マイルもらえる

- デルタ航空の利用でマイルが2倍

- 年100万円以上利用で優待を受けられるチャンスがある

| 年会費 | 13,200円 | 申し込み資格 | 20歳以上のスカイマイル会員番号をお持ちの方 |

|---|---|---|---|

| ポイント還元率 | 1.00%~2.00% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay |

| ポイント使用例 | スカイマイル マイル交換 (スカイマイル) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費6,600円(1枚目無料) ETCカード:年会費無料 |

- メリット

- デメリット

- 継続だけで2,000マイルもらえる

- デルタ航空の利用でマイルが2倍

- 年100万円以上利用で優待を受けられるチャンスがある

- 海外での利用でマイルが1.3倍

- 家族カードが1枚まで無料

- 13,200円の年会費がかかる

- 電子マネーへのチャージでポイントが貯まらない

- 公共料金の支払いは還元率が半減

- 良い口コミ

- 悪い口コミ

5,000ボーナスマイルプレゼント

・新規ご入会されたお客様が対象。

25,000ボーナスマイルプレゼント

・新規ご入会&ご入会後6ヶ月以内に、新規ご購入のデルタ航空航空券でビジネスクラスを利用されたお客様が対象。

\継続だけで2,000マイルもらえる/

デルタスカイマイル・アメリカン・エキスプレス・カードに

無料で申し込む

継続だけで2,000マイルもらえる

デルタスカイマイル・アメリカン・エキスプレス・カードは13,200円の年会費がかかりますが、その分マイルの獲得機会が豊富です。

入会で5,000マイル、さらにカードの利用継続だけで2,000マイル受け取れます。また、入会後6ヶ月以内にデルタ航空の航空券を購入すると、ボーナスマイルがもらえます。

- エコノミークラス:10,000マイル

- ビジネスクラス:25,000マイル

デルタ航空の利用でマイルが2倍

同カードをデルタ航空で利用すると、いつでも還元率が2.0%にアップします。デルタ航空であれば、航空券の購入以外にも適用されるのがポイントです。

また、手荷物宅配サービスや旅行先での日本語サポートなどサポートが非常に充実しているため、安心して旅行を楽しめます。

年100万円以上利用で優待を受けられるチャンスがある

年100万円以上利用するとシルバーメダリオン会員になり、次のような優待を受けられます。

- 飛行機の無償アップグレード

- 優先チェックイン

- 優先空席待ち

- 優先搭乗

- 手荷物手数料免除

さらに、シルバーメダリオン会員はフライトマイルの40%がボーナスマイルとして加算されるのも魅力です。

\継続だけで2,000マイルもらえる/

デルタスカイマイル・アメリカン・エキスプレス・カードに

無料で申し込む

docomoへの支払いで還元率10%

17. dカード

出典:dカード

おすすめポイント

- docomoへの支払いで還元率10%

- 最大10万円のスマホ保証を受けられる

- 特約店で還元率が最大4倍にアップ

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.00%~4.50% | 電子マネー スマホ決済 |

iD 楽天Edy Apple Pay |

| ポイント使用例 | VJAギフトカード スターバックスカード (dポイントクラブ) |

付帯保険 | 海外旅行保険(29歳以下) 国内旅行保険(29歳以下) ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費550円(初年度無料) |

- メリット

- デメリット

- docomoへの支払いで還元率10%

- 最大10万円のスマホ保証を受けられる

- 特約店で還元率が最大4倍にアップ

- ahamoでも恩恵を受けられる

- 最高1億円の旅行保険が付帯

- 1,000円未満の端数は切り捨てになる

- ポイント還元対象にならない料金も

- ポイント還元には番号の登録が必要

- 良い口コミ

- 悪い口コミ

【20歳以上限定】 \最大4,000ポイントがもらえる/

新規ご入会&Webエントリーを行い、カードをご利用されたお客様が対象。

対象者:2022年6月1日以降にdカード GOLDをお申込みの方

【18~19歳限定】 \最大6,000ポイントがもらえる/

新規ご入会&Webエントリーを行い、カードをご利用されたお客様が対象。

キャンペーン期間:2022年12月20日~2023年5月31日

\docomoへの支払いで還元率10%/

dカードに無料で申し込む

docomoへの支払いで還元率10%

dカードをdocomoの携帯料金や光回線、その他関連サービスの料金支払いに利用すると、還元率がなんと10%になります。

携帯料金だけでなく、ひかりTVやdマガジンなどもサブスクリプションも対象になるため、docomoを利用している人ほどお得なカードです。

最大10万円のスマホ保証を受けられる

dカードには「ケータイ補償」が付帯しており、スマホが修理不能の状態になったり、なくしたりした際に最大10万円まで保証を受けられます。

特にiPhoneユーザーの場合、水濡れや画面割れなどで破損してしまった経験のある方も少なくないはずです。

dカードでスマホを購入すれば、高額な機種を買った場合でも安心です。

特約店で還元率が最大4倍にアップ

dカードを一部特約店で利用すると、還元率が2.0〜4.0%にアップします。以下の表は、主な特約店と還元率をまとめた表です。

| 特約店 | 還元率 |

|---|---|

| マツモトキヨシ | 4.0% |

| タワーレコード | 3.0% |

| 洋服の青山 | 2.5% |

| ジュンク堂書店 | 2.0% |

| 紀伊国屋書店 | 2.0% |

| JAL | 2.0% |

dカードはdocomoの支払いだけでなく、普段の買い物もお得になるため、利用場面が限定されにくいのがポイントです。

\docomoへの支払いで還元率10%/

dカードに無料で申し込む

二重取りで還元率1.5%

18. au PAYカード

出典:au PAYカード

おすすめポイント

- 二重取りで還元率1.5%

- au PAYマーケットで最大16%還元

- 日常生活に役立つ付帯保険が充実

| 年会費 | 1,375円 (au携帯電話等との契約および年1回以上利用で翌年度無料) |

申し込み資格 | 18歳以上 高校生除く 本人または配偶者に定期収入のある方 個人でご利用のau IDをお持ちのお客さま (法人契約でご利用のau IDではお申し込みいただけません) |

|---|---|---|---|

| ポイント還元率 | 1.00% | 電子マネー スマホ決済 |

楽天Edy au PAY Apple Pay 楽天ペイ au PAY |

| ポイント使用例 | Pontaポイント (Pontaポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費440円 ETCカード:年会費無料 |

- メリット

- デメリット

- 二重取りで還元率1.5%

- au PAYマーケットで最大16%還元

- 日常生活に役立つ付帯保険が充実

- 加盟店なら還元率+0.5%アップ

- タッチ決済が使えない

- auユーザー以外は年1回使わないと年会費を取られる

- 良い口コミ

- 悪い口コミ

そのおかげで現在は現金での支払いがめっきり減り、クレジットカードでの支払いが圧倒的に増えた。

年会費が無料なのでいいが、他のカードよりポイント還元率が低く感じるので、もう少しポイントの還元率がいいと嬉しい。

全員にPontaポイントを2,000ポイントプレゼント

・新規ご入会時に「あらかじめリボ」を5万円以下に設定 + 入会日の翌月末までにau PAY カードで合計3万円以上のショッピングご利用があることが条件。

抽選でPontaポイントを500ポイントプレゼント

・入会時にキャッシングご利用希望枠を設定していただいたお客様が対象。

キャンペーン期間:2022年4月1日~

\二重取りで還元率1.5%/

au PAYカードに

無料で申し込む

二重取りで還元率1.5%

au PAYカードを使ってau PAYにチャージすると、還元率が1.5%にアップします。ポイントの内訳は以下の通りです。

| 条件 | 還元率 |

|---|---|

| au PAYへチャージ | 1.0% |

| au PAYのコード払い | 0.5% |

さらに、ローソンでの買い物だとさらに還元率が4%アップするため、コンビニを多く利用する方には特におすすめです。

au PAYマーケットで最大16%還元

au PAYマーケットとは、ヤマダ電機やアイリスプラザ、ゼビオなどさまざまなショップが出店しているショッピングサイトです。

au PAYカードを使ってau PAYマーケットで買い物をすると、ポイント還元率が5%にアップします。

さらに、auのスマホを利用している方は以下のうちいずれかの還元を受けられます。

- 最大10%割引+2%のポイント還元

- 最大16%のポイント還元

日常生活に役立つ付帯保険が充実

クレジットカードに付帯している海外旅行保険は、人によっては全く使わないことも珍しくありません。

しかし、au PAYカードでは「ショッピング保険」や「盗難紛失補償」など、日常生活でも使える保険が付帯しています。

\二重取りで還元率1.5%/

au PAYカードに

無料で申し込む

クレジットカードの審査の流れ

- 公式サイトから申し込む

- 本人確認書類を提出する

- 在籍確認の電話が行われる

- 審査結果が通知される

1. 申し込み

近年では、ほとんどのクレジットカードがネットから申し込めます。申し込みの際は、次のような情報の入力が必要です。

- 氏名

- 生年月日

- 住所

- 勤務先

- 収入

- 保有資産額

- 他社借入状況

なお、エポスカードなど一部のカードは店頭で申し込むと即日で発行できます。

2. 本人確認書類の提出

クレジットカードの作成に必要な提出書類は、カード会社によって異なります。参考までに、楽天カードの場合は以下の書類が必要です。

- 住民票

- 印鑑登録証明書

- 運転免許証

- 個人番号カード

- 在留カード

- 健康保険証

- パスポート

また、現住所と相違がある場合は、補足として公共料金の領収書など現住所を証明できる書類も必要です。

3. 在籍確認

収入や信用情報、提出書類に問題がなければ、次は職場に在籍確認の電話がかかってきます。

在籍確認が行われる理由は、利用者が本当に会社で働いていて、収入を得ているのか確認するためです。

在籍確認まで進めば審査落ちする可能性は低いですが、次のような要因で確認が取れないケースも考えられます。

- 会社が休みの場合

- 誰も事務所にいない場合

- 会社の方針で外部に従業員の情報を教えない場合

派遣社員の場合、プライバシー保護の観点で在籍確認が取れないケースが多いため、自分が出られる時間帯に指定するのがおすすめです。

4. 審査結果の通知

審査結果の通知方法は、主にメールか電話です。

審査結果がわかってもすぐにクレジットカードが使えるわけではなく、カードが郵送されるまでに数日〜数週間程度かかります。

しかし、近年では即日発行できるクレジットカードも増えてきており、申し込んだその日からカードを使うことも可能です。

| カード名 | ACマスターカード |

三井住友カード(NL) |

|---|---|---|

| おすすめポイント | 消費者金融系なので審査に通りやすい | 利用通知やナンバーレスでセキュリティが高い |

| 種類 | 消費者金融系 | 銀行系 |

| 入会資格 | – | 20歳以上 |

| 発行時間 | 最短即日 | 最短即日 |

| 年会費 | 無料 | 無料 |

| ポイント還元率 | 0.5% | 0.5% |

| 国際ブランド | ||

| 付帯保険 | なし | なし |

| 公式サイト | 公式サイト | 公式サイト |

クレジットカードの審査に落ちる5つの理由と対策

- 信用情報が心配な場合は延滞しない

- 収入が低いと不利なのでキャッシング枠をなくす

- 連続申込みは悪印象を与えるので避ける

- 入力内容にミスがあると審査落ちするためよく確認する

- 借金が多いと審査に不利なので残債を減らす

1. 信用情報が心配な場合は延滞しない

既にクレジットカードやカードローンを利用している場合、滞納しないように注意しましょう。

支払いの遅延は個人信用情報に記録されるため、審査の際に悪印象を与えてしまう可能性があります。

どうしても延滞しそうな場合、あらかじめカード会社に連絡することで支払日を伸ばしてもらうことも可能です。

2. 収入が低いと不利なのでキャッシング枠をなくす

年収が低い、またはパートやアルバイトの方などは不利になるため、審査が不安ならキャッシング枠を0円にして申し込むと良いでしょう。

(イラストを挿入)

キャッシング枠がなければ現金の借入はできませんが、その分カード会社側のリスクが下がるため、審査に通りやすくなります。

キャッシングには年率18%の高額な手数料が発生する上に、あまり使わない方も多いため、キャッシング枠がなくてもあまり問題にはならないでしょう。

3. 連続申込みは悪印象を与えるので避ける

同時、または短期間に複数のクレジットカードに申し込むのは避けましょう。

カードへの申込履歴は、全て個人信用情報に記録されます。連続で申し込みしていると「お金に困っている」と判断され、悪印象を与える可能性があるのです。

申込履歴は6ヶ月間記録されるため、クレジットカードに申し込んだら、審査の可否にかかわらず半年空けるようにしましょう。

4. 入力内容にミスがあると審査落ちするためよく確認する

クレジットカードの審査では、以下のような個人情報を入力する必要があります。

- 氏名

- 生年月日

- 住所

- 勤務先

- 収入

- 保有資産額

- 他社借入状況

入力内容、および提出書類にミスがあると、審査落ちする可能性もあります。特に、収入や他社借入額などの項目に誤りがあると、虚偽を疑われかねません。

申し込みの際は、確認画面もしっかりチェックしておきましょう。

5. 借金が多いと審査に不利なので残債を減らす

クレジットカードの審査では、他社借入件数が多ければ多いほど不利になります。

既に2〜3社以上から数十万円〜数百万円の借金を抱えている方は、申込前に借金を減らしておきましょう。

例えば、残債が少ない借入先があれば、一括返済で完済して借入件数を減らしておくのがおすすめです。

クレジットカードの審査に関するよくある質問

クレジットカードの審査基準はどこでわかる?

審査基準は公表されていません。

審査の甘いカードも公表されているわけではありませんが、一般的には消費者金融系や流通系のカードは作成しやすいと言われています。

クレジットカードの審査にかかる時間は?

審査時間はカード会社によってさまざまです。

審査結果の通知には数日、カードの郵送には1週間以上かかるのが一般的です。

なお、ACマスターカードや三井住友カード(NL)など、即日発行できるクレジットカードも存在します。

ブラックリストでも作れる審査の甘いクレジットカードは?

ブラックリストに載っていると審査通過は困難です。

しかし、外資系のカードは信用情報より現在の収入を重視する傾向にあるため、今の収入が高い方なら審査に通る可能性があります。

個人事業主だとクレジットカードの審査に落ちやすい?

個人事業主はサラリーマンより審査で不利です。

収入状況にもよりますが、申し込みの際はキャッシング枠をなくす、収入証明書を用意するなど工夫しましょう。

どうしても審査に通らない時は?

どうしても審査落ちしてしまう場合、デビットカードがおすすめです。

デビットカードはクレジットカードと同じように利用できますが、後払いではないため、信用力がなくても作成できます。

クレジットカードの作成には審査が必須!キャッシング枠をなくすなど対策を立てよう

今回は、クレジットカードの審査について解説しました。

クレジットカードは信用力を元に成り立っているため、審査のないカードは存在しません。キャッシング枠をゼロにする、入力ミスをなくすなどの対策を立てて申し込みましょう。

- カードの審査では収入や他社借入状況、過去の滞納・債務整理の履歴などを見られる

- 審査難易度を下げるには低ランクのものを選び、ステータス性の高いカードは避ける

- 審査通過率を高めるには滞納を避け、キャッシング枠をなくすなどの対策を立てる

当サイトでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

※この記事の詳細情報は作成時点のものです。最新情報は各機関公式サイトにてご確認ください

※掲載の法人、機関または商品については編集部による集計、調査により推薦したものになります

※監修者掲載の記事について、監修者はコメントの監修を行っており、サービスを選定したものではありません

※価格は全て税込価格になります

※掲載の法人、機関または商品には広告を含みます

※掲載の法人、機関または商品を購入・申込すると、売上の一部が編集部に還元されることがあります