「学生向けのおすすめ最強クレカはどれ?」

「どうやってクレジットカードを作ればいいか不安…」

クレジットカードは学生向けのポイント制度や優待を受けられるなど、メリットが豊富です。

本記事では、学生がお得に使えるおすすめのクレジットカード18選を厳選比較!お得なカードが一目で分かります。また、作り方も解説しているので、簡単にクレジットカードが作ることができますよ。また、興味がある人は即日発行が可能なクレジットカードもご確認ください。

- 学生向けクレジットカードは収入が0でも作れる

- 学生向けクレジットカード最短30秒で発行できる

- 学生向けクレジットカードは高校生の作成が不可の場合がある

人気のクレジットカードをひと目で比較したい方は編集部が執筆したクレジットカードおすすめランキングの記事もご確認ください。

大学生にもおすすめ!

学生向けクレジットカード18選を比較

\学生向けクレカおすすめ厳選12枚/

| カード名 | 1.JCB CARD W |

2.三井住友カード (NL)  |

3.エポスカード |

4.セゾンパール・アメリカン・エキスプレス・カード |

5.学生専用ライフカード |

6.イオンカードセレクト |

7.セゾンカード インターナショナル  |

8.三菱UFJカード | 9.PayPayカード |

10.リクルートカード |

11.セゾンブルー・アメリカン・エキスプレス・カード |

12.ビュー・スイカカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 学生に おすすめの ポイント |

Amazon/楽天市場/スタバでのポイント還元がすごい! ハワイの旅行や有名テーマパークで嬉しい特典 |

最短10秒で即時発行 ※即時発行ができない場合があります。 「学生ポイント」で対象サブスクは最大10%ポイント還元! ※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 |

最短即日発行! カラオケやテーマパークで使える割引クーポンが豊富 |

永久不滅ポイント最大8,000円相当が貰える! | 海外旅行保険が2000万円まで自動付帯 海外でのショッピングは4%キャッシュバック ※年間最大10万円まで等条件あり |

Wポイントデーや対象店舗ならWAONポイント2倍! | セゾンポイントモール経由のネットショッピングでポイント最大30倍! | 学生の方は在学中は年会費が無料! | PayPayの残高にチャージできる! | リクルートポイントが貯まる! | アメックスの優待特典が受けられる! | 最大5%のJREポイントがたまる! |

| 年会費 | ◎ 無料 |

◎ 無料 |

◎ 無料 |

◯ 初年度無料 年会費1,100円 ※年1回以上利用で翌年度無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◯ 初年度無料 ※学生は在学中無料 |

◎ 無料 |

◎ 無料 |

◯ 初年度無料 ※26歳になるまで年会費無料 |

△ 524円 |

| 入会資格 | 18歳以上 ~39歳以下 (学生可) ※本人または配偶者に安定した継続的な収入のある方 |

満18歳以上 (学生可) ※高校生を除く |

18歳以上 (学生可) |

18歳以上 (学生可) |

18歳以上25歳以下 ※大学・大学院・短期大学・専門学校に在籍中の方 |

18歳以上 学生可 ※申し込み時点で満18歳以上かつ電話連絡が可能な方 ※高校生卒業年度の1月1日から3月31日までの期間であれば、高校生の方でもお申込みも可 |

18歳以上 学生可 ※18歳以上で連絡が可能で、提携する金融機関に決済口座をお持ちの方 |

18歳以上 ※本人に安定した継続的な収入のある方 ※未成年の方は親権者の同意が必要 |

18歳以上 学生可 ※高校生除く ※満18歳~20歳未満の独身の方は親権者の同意が必要 ※本人または配偶者に安定した継続的な収入のある方 |

18歳以上 学生可 ※高校生を除く |

18歳以上 学生可 |

18歳以上 学生可 |

| 審査・ 発行期間 |

◎ 最短5分 ※1 |

◎ 即時発行 (最短10秒) ※即時発行ができない場合があります。 |

◯ 通常1週間 店頭申込の場合、最短即日発行 |

◎ 即日発行 ※デジタルカードの場合、即日(最短5分)発行 郵送受取の場合、最短3営業日発行 |

◯ 最短2営業日 |

△ 通常2週間 店頭受取の場合、仮カードを即日発行(イオンマークのあるお店のみですぐにご利用いただけるカード) |

◎ 最短即日発行 ※Web申し込み後にセゾンカウンターで受け取る場合 |

◯ 最短翌営業日 JCBは最短2営業日、アメリカンエキスプレスは最短3営業日 |

◎ 即日利用 ※通常1週間 申し込み&審査は最短7分(申込5分、審査2分) 審査完了からカード到着まで約1週間 |

◎ 最短即日発行 デジタルカードの場合、即日発行 来店受取の場合 即日発行可能 即日~7営業日 |

◯ 最短3営業日 |

△ 通常2週間 |

| ポイント 還元率 |

◎ 1.00%~10.50% ※最大還元率はJCB PREMOに交換した場合 |

◎ 0.5%~7%※2 |

◯ 0.5%~1.25% |

◯ 0.5〜2.0%※3 |

◯ 0.5%~1.5% |

◯ 0.5〜1% |

◯ 0.5%~1% |

◯ 0.4〜5.5% |

◯ 1.0~5.0% |

◯ 1.2〜4.2% |

◯ 0.5〜1.0%※3 |

◯ 0.5〜3.5% |

| ポイント 利用先 |

▶︎スタバやセブン-イレブンなどパートナー店利用でポイント最大21倍 ▶︎OkiDokiランド利用でポイント2倍~最大20倍 |

▶︎対象のコンビニや飲食店などでスマホのタッチ決済を利用するとポイント最大7%還元※2 ▶︎ポイントアップモール利用でAmazonの還元率が4%に ※2024年4月現在。ポイント還元率は予告なく変更となる場合がございます。 |

▶︎VISA加盟店ならどこでも0.5%ポイント還元 ▶︎ポイントアップサイト利用で楽天市場の還元率が1% |

ショッピング利用分の請求金額に充当可能! | ▶︎誕生月はポイント3倍 ▶︎L-Mall経由のショッピングでポイントが最大25倍 |

▶商品券、他社ポイントへの交換可能 ▶電子マネーWAONにチャージ可能 |

・ショッピング利用 ・提携ポイントへの交換塔 |

– | ・PayPayの支払い(実店舗、ネットサービス) | – | ・オンラインストア ・ショッピング利用分の請求金額に充当等 |

・駅ビルやJRE MALLでの買い物 ・Suicaへのチャージ ・鉄道の利用等 |

| キャンペーン | ◎ 最大15,000円相当 プレゼント |

◯ 新規入会&条件達成で4,000円分プレゼント ※2024年9月2日~ |

◯ 最大2,000円相当プレゼント |

◯ 最大8,000円相当 プレゼント |

◯ 最大15,000円相当 キャッシュバック |

◯ 対象のイオンカード新規入会・利用で いつでも最大5,000WAON POINT進呈 |

◯ 最大3,000円キャッシュバック |

◯ 最大10,000円相当 プレゼント |

– | ◯ 最大6,000円相当プレゼント ※JCBで入会の場合 |

◯ 最大11,000円相当 プレゼント |

◯ 最大8,000円相当 プレゼント |

| 国際 ブランド |

||||||||||||

| ポイント 種類 |

Oki Dokiポイント | Vポイント | エポスポイント | 永久不滅ポイント | LIFEサンクスポイント | WAON POINT | 永久不滅ポイント | グローバルポイント | PayPayポイント | リクルートポイント | 永久不滅ポイント | JRE POINT |

| 申込み 方法 |

Web申込み | Web申込み | Web申込み 郵送申込み 店頭申込み |

Web申込み | Web申込み | Web申込み 店頭申込み |

Web申込み | Web申込み | Web申込み | Web申込み | Web申込み | Web申込み |

| ショッピング 利用可能枠 |

– | ~100万円 | – | – | 30万円 | – | – | 一般:10万円~100万円 学生:10~30万円 |

– | – | – | 10万円~80万円ショッピング専用クレジットカード |

| 付帯保険 | 海外旅行 ショッピング (利用付帯) |

海外旅行 (利用付帯) |

海外旅行 (利用付帯※2023年10月1日より利用付帯に変更) |

– | 海外旅行 (利用付帯) |

ショッピング (利用付帯) |

– | 海外・国内旅行 ショッピング (利用付帯) |

– | 旅行傷害保険(国内・海外) ショッピング (利用付帯) |

海外・国内旅行 ショッピング (利用付帯) |

海外・国内旅行 (利用付帯) |

| 交換マイル | ANA JAL スカイ |

ANA | ANA JAL |

ANA JAL |

ANA | JAL | ANA JAL |

JAL | – | – | ANA JAL |

– |

| スマホ決済 | Apple Pay Google Pay |

Apple Pay Google Pay |

Apple Pay Google Pay |

Apple Pay Google Pay |

Apple Pay Google Pay |

Apple Pay | Apple Pay Google Pay |

Apple Pay Google Pay |

Apple Pay | Apple Pay Google Pay |

Apple Pay Google Pay |

Apple Pay |

| 電子マネー | QUICPay | iD(専用) PiTaPa WAON |

楽天Edy EPOS Pay |

QUIC Pay iD |

– | WAON iD |

iD QUICK Pay |

QUIC Pay | – | QUIC Pay | QUIC Pay iD |

Suica |

| 締め日・ 支払日 |

– | 15日締め・翌月10日払い 月末締め・翌月26日払い |

4日締め・翌月4日払い 27日締め・翌月27日払い |

ショッピング:10日締め・翌月4日払い キャッシング:月末締め・翌々月4日払い |

▶︎ショッピング 5日締め・27日もしくは3日払い ▶︎キャッシング 月末締め・27日もしくは3日払い |

10日締め・翌月2日払い | 10日締め・翌月4日払い | 15日締め・翌月10日払い | 月末締め・翌月27日払い | 15日締め・翌月10日払い | 10日締め・翌月4日払い | 5日締め・20日払い |

| 公式 サイト |

公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

【1】 9:00AM~8:00PMでお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法についてはHPをご確認ください。

※2 ・スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※3 ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。また、交換商品によっては、1Pの価値は5円未満になります。

【目的別】

学生向けクレジットカード

| 目的 | 即日で支払いをしたい |

大きな買い物をしたい |

ポイントをお得に貯めたい |

国内・海外旅行留学に使いたい |

|---|---|---|---|---|

| こんな方に おすすめ |

・家賃の支払いをしたい方 ・ICカードにオンラインでチャージしたい方 |

・パソコンやスマホが欲しい ・ブランド物が欲しい |

・コンビニでポイントを使いたい ・ポイントを商品に変えたい |

・旅行先での支払いをまとめたい ・もしものために保険が欲しい |

| おすすめ カードの 特徴 |

・すぐに発行できる ・デジタルカードがある |

・利用上限額が大きい ・優待特典がある |

・ポイント還元率が高い ・ポイントの使い道が多い |

・旅行に関する保険がついている ・国際ブランドが海外でも使いやすい |

| 具体的な 特徴 |

・審査時間が10秒以内(※即時発行ができない場合があります) ・申込後すぐにデジタルカード発行可能 ・利用可能枠10万円以上 |

・特定のショップでの割引付帯 ・基本還元率1%以上 |

・貯めたポイントを家電などに交換可能 ・旅行での傷害に対する保険付帯 |

・国際ブランドがVISAやMASTER |

| おすすめの カード |

三井住友カード(NL) |

エポスカード |

三井住友カード(NL) |

学生専用ライフカード |

【選び方別】

学生向けクレジットカード

| ポイント還元率の高いカードを選ぶ | 即日発行可能なカードを選ぶ |

ナンバーレスなカードを選ぶ | |

| ポイント | コンビニなどでの還元率や どのポイントを貯めたいかで選ぶのがおすすめ |

即日利用希望の場合、 店舗受取かデジタルカード利用の2択で選ぶのがおすすめ (※デジタルカードはスマホ内で管理される実体のないカード) |

セキュリティ対策、感染症対策におすすめ

タッチ決済できるVISAのカードや |

| おすすめカード① | JCB CARD W |

三井住友カード(NL) |

三井住友カード(NL) |

| おすすめカード② | PayPayカード |

||

| おすすめカード③ | セゾンカード インターナショナル  |

セゾンカード インターナショナル  |

セゾンパール・ アメックス  |

1.ポイント還元率の高いカードを選ぶ

国内のクレジットカードでは、ポイント還元率が1.0%以上あれば「高還元率」と言えます。

例えば1万円分の買い物をクレジットカードでした場合の還元率を比較すると下記の通りになります。

| 還元率 | 還元されるポイント |

|---|---|

| 0.5% | 50ポイント |

| 1.0% | 100ポイント |

通常の還元率が1%である場合には、買い物や月々の固定費支払いに使うとポイントがかなり貯まりやすくなるため、ポイントで買い物をする・ポイントで食事するといったこともしやすいです。

少しでもお得な利用ができるという点で還元率は重視するのがおすすめですよ。

さらに詳しく知りたい方は編集部が執筆したJCB CARD Wの記事もご確認ください。

2.即日発行可能なカードを選ぶ

クレジットカードによっては最短10秒で使える・即日発行できる(※即時発行ができない場合があります)といったものがあります。

特に「すぐにでも必要」という方には「バーチャルカード」の提供があるクレカがおすすめです。

バーチャルカードはスマホ上に表示されるカードで、オンライン上で利用できます。

その他、クレジットカードを店頭で発行しているカードもあるので用途や急ぎ具合に合わせて検討してください。

さらに詳しく知りたい方は編集部が執筆した三井住友カード(NL)の記事もご確認ください。

3.ナンバーレスなカードを選ぶ

クレジットカードと聞いて悪用の可能性が心配な方には、ナンバーレスなカードがおすすめ。

ナンバーレスのカードはその名の通り券面に番号の記載がなく、周囲の人間に盗み見られる可能性がありません。

また紛失・盗難にあった場合でも券面から番号の確認ができないため、オンライン上で不正利用されるリスクが低いです。

万が一を考える場合には、ぜひ検討してみてください。

大学生でも簡単に作れる!

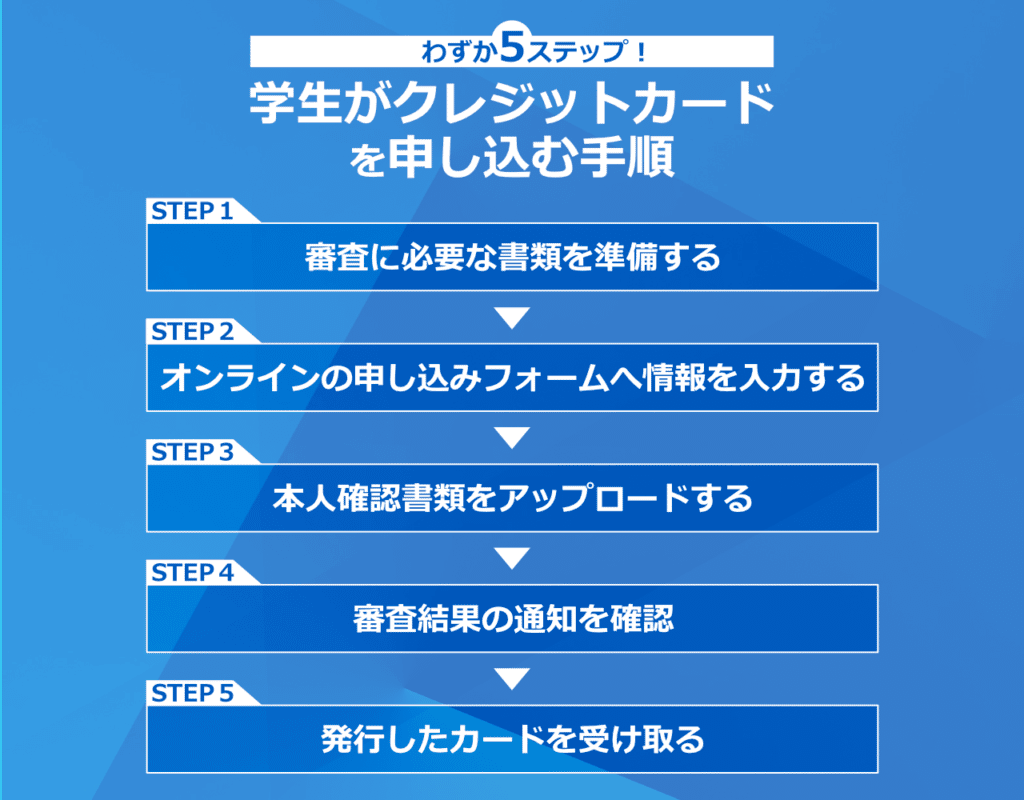

学生クレジットカードの作り方

5つのステップ

18歳以上の大学生なら、クレジットカードを作れます。

一般社団法人日本クレジット協会が2020年に行った調査では、大学生のクレジットカード所持率は61%で、そのうち約8割が自分名義のカードを発行しているという結果になりました。

(参照:大学生に対するクレジットカードに関するアンケート(令和元年度)|日本クレジット協会 )

半数以上が問題なく発行できており、基本的なコツを押さえていれば、審査を通過できる可能性は十分あります。

では、早速作り方を見ていきましょう。

1.必要書類を準備する

クレジットカードの審査では、本人確認書類と引き落とし口座情報が必要です。

- 運転免許証(運転経歴証明書)

- 各種健康保険証

- パスポート

- 在留カードまたは特別永住者証明書

- 個人番号カード

- 住民基本台帳カード(写真付き)

運転免許証や個人番号カードなど、顔写真と個人情報を同時に確認できる書類があれば、申し込みがスムーズに進みます。

事前にカード会社の公式サイトで本人確認に使える書類を確認し準備しておきましょう。

本人確認書類を準備する際の注意点

学生証は基本的に本人確認書類として認められません。

また引き落とし用の銀行口座には、申し込み者本人の口座のみ登録できます。

どうしても自分の口座を用意できない場合は、コンビニやATMからも支払いができる「エポスカード」を選ぶと良いでしょう。

2.公式サイトから申し込む

申し込むカードを決めたら、公式サイトの申し込みフォームに必要事項を入力します。

クレジットカードの申し込み方法はオンラインが主流で、24時間いつでも手続き可能です。

申し込みフォームの内容はカード会社により異なるため、案内にしたがってミスや虚偽がないよう情報を入力しましょう。

3.本人確認書類を提出する

申し込みフォームを送信したら、次に本人確認書類を提出します。書類はスマホなどで撮影し、画像をアップロードするのが一般的です。

ただし、各クレジットカード会社により使えるもの、使えないものが異なるため事前に確認し、用意しておくのがおすすめです。

本人確認書類をアップロードし、受付メールなどが届けば申し込み完了となります。審査結果が出るまで待ちましょう。

4.審査結果を確認

審査が終わると、メールや電話で結果が通知されます。早ければ5分ほどで審査結果が出ることもあります。

ただ、保護者の電話確認が必要な場合もあるため、申し込み完了から通知まで3日程度かかると見積っておきましょう。

基本的に、保護者の確認が取れるまで審査は始まりません。すぐにクレジットカードを使いたい場合などは注意が必要です。

5.カードを受け取る

審査を通過したら、カードを受け取って利用を開始します。カードの受け取り方法は、主に次の3通りです。

- 郵送

- 店頭窓口

- スマホ(デジタルカードの場合)

郵送の場合は、カードが届くまでに1~3週間程度かかります。すぐにカードを利用したい方は、デジタルカードを発行できる会社を選びましょう。

疑問が残ってしまった方は編集部が執筆したクレジットカード 作り方の記事もご確認ください。

審査は厳しい?収入なしでも学生向けクレジットカードは作れる!

学生向けクレジットカードの審査は、それほど厳しくありません。

収入が少ない学生でも手軽にクレジットカードを持てるよう、審査基準は比較的甘く設定されています。

1.学生でも18歳以上なら審査通過の可能性がある

学生でも18歳以上(高校生除く)なら、クレジットカードの審査を通過できる可能性があります。

クレジットカードには所定の申し込み条件があり、多くのカードでは条件を満18歳以上(高校生除く)と定めています。

クレジットカードの申込条件の一例

クレジットカードの申し込み条件の例を、下表にまとめました。

| クレジットカード | 審査条件 |

|---|---|

| VIASOカード | 18歳以上で本人または配偶者に安定した収入がある人、または18歳以上で学生の人(高校生を除く) |

| ライフカード | 日本に住んでいる高校生を除く18歳以上で、電話連絡が可能な人 |

ステータス性の高いゴールドカードやプラチナカードでは、審査条件として社会人であることや一定の年収を求められることもあります。

しかし多くのカードは18歳以上から申し込めるため、大学生なら審査を通過できる可能性は十分あります。

2.アルバイト・収入0の学生でも審査通過は可能

学生向けのカードは審査時に年収を重視しないため、収入0の方やアルバイト収入のみの方でも審査通過の可能性があります。

ただし、一般向けのカードでは年収が考慮されることもあるため、収入に自信がない方は学生専用カードへの申し込みを検討しましょう。

なお、学生は収入なしでも審査通過の可能性がありますが、過去にスマホ料金の支払滞納などの事故履歴がある場合は、審査通過が難しいケースもあります。

3.クレヒスに傷がなければ審査を通過しやすい

クレジットカードの審査では、クレヒスに傷がないかを確認します。クレヒスに傷がなくきれいな状態であれば、審査を通過しやすいでしょう。

クレジットカードヒストリーの略です。

過去に利用したクレジットカードやローンの種類、支払い状況などが記録されている利用履歴のことを言います。

クレヒスは信用情報機関に登録されており、クレジットカードやローンを利用すると、利用履歴が自動的に登録されます。

クレヒスに傷がつくケース

クレヒスに傷が付くのは、具体的には次のようなケースです。

- クレジットカードやローンなどの支払いを滞納・延滞している

- 分割払いの支払いを滞納・延滞している

- 過去に債務整理の経験がある

クレヒスに傷がある可能性がある方は、まずは滞納・延滞を解消してから申し込みましょう。また、クレヒスに傷があるかどうかは、信用情報機関の公式サイトから開示請求をすることで確かめられます。

株式会社シー・アイ・シー(CIC)

株式会社日本信用情報機構(JICC)

全国銀行個人信用情報センター(KSC)

4.保護者の同意が必要な場合がある

民法改正により、2022年4月から日本の成人年齢が引き下げられ、満18歳以上であれば原則保護者の同意なしでクレジットカードを契約できるようになりました。

日本クレジット協会が行った実態調査では、77.6%の事業者が「保護者の同意なしで契約できる」と回答しています。

(参照:成年年齢引下げに伴う18~19歳との契約等の実態把握のための調査)

しかしカード会社によっては、従来通り保護者の同意を求められる場合もあるため注意しましょう。

保護者への同意確認

一般的に、保護者への同意確認は電話で行われます。

- 申し込み画面に自宅または保護者の連絡先を記入

- カード会社が保護者に確認の電話をする

- 保護者の了承が得られればカード発行の手続きへ進む

保護者確認をスムーズに済ませるためにも、クレジットカードの申し込み前に、可能であれば家族に話を通しておきましょう。

5.不安があるならプリペイドカード・デビットカードを利用しよう

学生のうちにクレジットカードを持つことに不安を感じる方は、プリペイドカードやデビットカードの利用も検討してみましょう。プリペイドカードは、事前にお金をチャージすれば、クレジットカードと同様に支払いに使えます。

銀行口座がなくても利用でき、チャージした金額以上使う心配がないため、使いすぎ防止にも役立ちます。

また、デビットカードは、利用金額がその場で口座から引き落とされる仕組みのカードで、口座残高以上の利用はできないため、支払い能力を超えた買い物をして金融事故を起こす心配がありません。

なお、デビットカードは基本的に審査なしで作れるため、クレジットカードの審査に自信がない方でも気軽に申し込めます。

審査基準が気になる方は編集部が執筆したクレジットカード審査基準の記事もご確認ください。

大学生にもおすすめ!

学生向けクレジットカードおすすめ18選をご紹介!

Amazonやスターバックスで大幅還元率UP!

JCB CARD W

出典:JCB CARD W

- スターバックス、Amazonなどのパートナー店で利用するとポイント最大21倍

- ポイントが常に2倍!

- 18歳以上なら収入0でも申し込める

| 発行会社 | 株式会社ジェーシービー | ||

|---|---|---|---|

| 年会費 | 無料 | 申し込み資格 | 18歳~39歳 |

| ポイント還元率 | 1.00%~10.50% ※最大還元率はJCB PREMO に交換した場合 |

電子マネー スマホ決済 |

QUICPay Apple Pay Google Pay |

| ポイント使用例 | JCBギフトカード スターバックスカード (Oki Dokiポイント) |

付帯保険 | 海外旅行保険(利用付帯) ショッピング保険(海外) |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

|

- メリット

- デメリット

- ポイント還元率常時1.0%以上

- 年会費永年無料

- 最短5分でカード番号発行※

- カード番号は裏面に記載

- ブランドはJCBのみ

- 国内旅行保険なし

モバ即の入会条件:

【1】 9:00AM~8:00PMでお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法についてはHPをご確認ください。

- 良い口コミ

- 悪い口コミ

新規にご入会でAmazon.co.jpご利用分最大12,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえAmazon.co.jpで利用すると、Amazon.co.jpでのカードご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日(火)~2025年3月31日(月)

さらにApple Pay・Google Pay・アプリご利用分最大3,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえApple Pay・Google Pay・アプリ利用(Appleメディアサービス・Google Playストア)で利用すると、ご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年10月1日~2025年3月31日の期間に新規入会された方

\パートナー店でポイント最大21倍!/

今すぐJCB CARD Wに申し込む

Oki Dokiポイントが1,000円につき2ポイント貯まる

JCBカードWは、JCBカード屈指の高還元率を誇るカードです。国内・海外どこで使っても、ポイント還元率は常時2倍!1,000円につき2ポイントの割合で、ザクザクポイントが貯まります。

パートナー店での利用でポイント最大21倍

JCBカードWは、スターバックスやAmazon、セブン‐イレブンといったパートナー店で利用すると、ポイント還元率がさらにアップします。例えば、スターバックスでStarbucks eGiftの購入に利用すると、ポイント還元率は最大21倍となります。

ポイント還元率がアップする店舗の例を下表にまとめました。

| 店舗名 | ポイント倍率 |

|---|---|

| スターバックス | Oki Dokiポイント20または10倍 |

| セブン‐イレブン | Oki Dokiポイント3倍 |

| ドミノ・ピザ | Oki Dokiポイント2倍 |

| ビックカメラ | Oki Dokiポイント2倍 |

| ローソン | Oki Dokiポイント3倍 |

| 成城石井 | Oki Dokiポイント3倍 |

| 洋服の青山 | Oki Dokiポイント5倍 |

| apollostation | Oki Dokiポイント2倍 |

| 出光SS | Oki Dokiポイント2倍 |

| シェルSS | Oki Dokiポイント2倍 |

| 高島屋 | Oki Dokiポイント3倍~ |

| メルカリ | Oki Dokiポイント2倍 |

| 一休.com | Oki Dokiポイント2倍 |

| Amazon | Oki Dokiポイント4倍 |

| 楽天市場 | Oki Dokiポイント2倍 |

| Yahoo!ショッピング | Oki Dokiポイント2倍 |

| ビックカメラ.com | Oki Dokiポイント3倍 |

| モスバーガー | Oki Dokiポイント2倍 |

| デイリーヤマザキ | Oki Dokiポイント3倍 |

| ミニストップ | Oki Dokiポイント3倍 |

| 京王百貨店 | Oki Dokiポイント3倍 |

| 成城石井.com | Oki Dokiポイント3倍 |

※ポイントアップ登録が必要です。スターバックスのポイントアップには条件がありますので公式サイトをご確認ください。

参考:JCB公式HP

コンビニやスーパー、ドラッグストアなど、学生が利用しやすい店舗で還元率がアップするため、日常的な買い物を通じて効率良くポイントを貯められます。

18歳以上なら収入0でも申し込みができる

主婦や学生といった、本人に収入がなくても世帯の収入源が別にある方であれば審査に通る可能性が高いです。このため、若い世代にとても人気の高いクレジットカードとなっています。

\パートナー店でポイント最大21倍!/

今すぐJCB CARD Wに申し込む

安心のナンバーレスカード!

三井住友カード(NL)

出典:三井住友カード(NL)

- 安心のナンバーレスカード

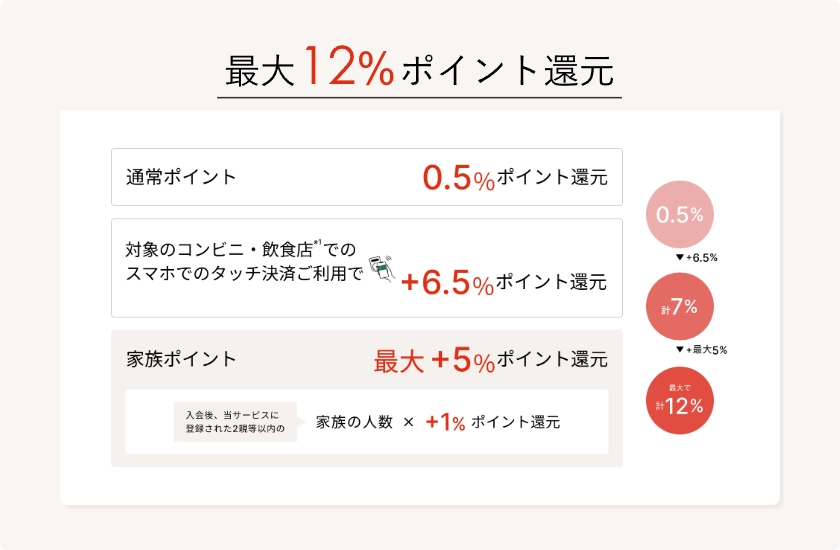

- 対象のコンビニや飲食店などでスマホのタッチ決済利用でポイント最大7%還元※

- 「家族ポイント」の活用でポイント最大+5%還元

- 学生は対象サブスクサービスの利用でポイント最大10%還元

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| 運営会社 | 三井住友カード株式会社 | ||

|---|---|---|---|

| 年会費 | 永年無料 | 申し込み資格 | 満18歳以上 ※高校生を除く |

| ポイント還元率 | 0.5%~7%※ | 電子マネー スマホ決済 |

iD(専用) WAON Apple Pay Google Pay PiTaPa |

| ポイント使用例 | Vポイント Amazonギフト券 (Vポイント) |

付帯保険 | 海外旅行傷害保険 (利用付帯) |

| 国際ブランド | 追加カード | 家族カード:年会費永年無料 ETCカード:年会費550円(税込)(初年度無料) ※前年1回の利用で翌年無料 |

|

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- メリット

- デメリット

- 年会費永年無料

- 最短10秒でカード番号を発行※

- Vpassアプリでカード情報をまとめて管理

- 通常時はポイント還元率0.5%

- カード情報の確認にはアプリが必須

※即時発行ができない場合があります。

- 良い口コミ

- 悪い口コミ

新規入会&条件達成で4,000円分プレゼント

新規入会&スマホのタッチ決済1回利用で4,000円分のVポイントPayギフトプレゼント。

キャンペーン期間:2024年9月2日~

\対象サブスク支払いで最大10%ポイント還元!/

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

今すぐ三井住友カード(NL)に申し込む

対象店舗での利用でポイント最大7%還元!※1

三井住友カード(NL)は、対象店舗で利用するとポイントが最大7%還元※1されます。7%還元を受けるには、対象店舗利用時に、スマホでVisaのタッチ決済またはMastercard®タッチ決済で支払いましょう。

- セイコーマート

- セブン‐イレブン

- ポプラ

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※2

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

家族ポイントで還元率がアップ!

「家族ポイント」制度を組み合わせれば、サービスに登録している家族の人数に応じてさらにポイント還元率がアップします。

出典:三井住友カード

- サービス対象カードの本会員(家族会員は対象外)

- Vpass会員

- 代表者(主会員)の二親等以内の続柄の家族

参考:三井住友カード

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

対象サブスクの利用で「学生ポイント」最大10%還元

三井住友カード(NL)には、学生限定でポイント還元率がアップする「学生ポイント」というシステムがあります。三井住友カード(NL)を対象サブスクサービスの支払いに利用すると、ポイントが最大10%還元されます。

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

さらに、携帯電話料金の支払いやQR決済サービスへのチャージなどでも還元率が上がります。

安心のナンバーレスカード

ナンバーレスカードとは、「クレジットカード番号」、「有効期限」、「セキュリティコード」といったカード情報の記載がないクレジットカードのことです。クレジットカード情報などのカード情報は、スマホアプリ上にデジタルカードとして発行されます。

三井住友カード(NL)ナンバーレスを採用しているため、セキュリティ面で安心して利用できます。

\対象サブスク支払いで最大10%ポイント還元!/

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

今すぐ三井住友カード(NL)に申し込む

カラオケやテーマパークで使えるクーポンが豊富

エポスカード

出典:エポスカード

- マルイ店頭でカードを受け取れる

- 全国10,000店舗以上で優待や割引がある

- エポスアプリで利用状況をチェックできる

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | スターバックスカード Amazonギフト券 (エポスポイント) |

付帯保険 | 海外旅行保険 |

| 国際ブランド | 追加カード | ETCカード:年会費無料 |

- メリット

- デメリット

- 年会費永年無料

- 海外旅行保険が自動付帯

※2023年10月1日より利用付帯に変更 - 最短即日発行

- 通常時はポイント還元率0.5%

- 家族カードを発行できない

- 良い口コミ

- 悪い口コミ

また、入会特典としてポイントも付与された。

今後ゴールドカードにしたいと考えているが、その場合ポイントがたまりやすくなるのではと考えている。

なし

\全国10,000店舗以上で優待・割引あり!/

今すぐエポスカードに申し込む

マルイ店頭でカードを受け取れる

エポスカードは丸井グループが発行するクレジットカードです。ネットで事前申し込みをすればマルイ店頭で最短当日に受け取れます。マルイの店舗が近くにある方は、ぜひ利用を検討してみてください。

全国10,000店舗以上で優待や割引がある

エポスカードを持っていれば、飲食店や美容室、カラオケ、遊園地など全国10,000店舗以上で優待や割引を受けられます。年会費は永年無料なので、飲食店やレジャー施設を利用する機会の多い学生なら、持っていて損はない1枚でしょう。

エポスアプリで利用状況をチェックできる

エポスアプリでは、エポスカードの過去の利用状況や支払い予定金額などを簡単にチェックできます。カード利用時はプッシュ通知を受け取れるため、不正利用に気付きやすいこともメリットです。

\全国10,000店舗以上で優待・割引あり!/

今すぐエポスカードに申し込む

QUICPay利用で2%のポイント還元

セゾンパール・アメックス

- 安心のデジタルカード&ナンバーレスカード

- QUICPay加盟店で使うと永久不滅ポイント4倍(2.0%相当)

- 海外で使うと永久不滅ポイント2倍

| 年会費 | 1,100円 (初年度無料・年1回以上 利用で翌年度無料) |

申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~2.00%※1 | 電子マネー スマホ決済 |

iD QUICPay 楽天Edy Apple Pay Google Pay |

| ポイント使用例 | Amazonギフト券 JTB旅行券 (永久不滅ポイント) |

付帯保険 | - |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

※1 ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。また、交換商品によっては、1Pの価値は5円未満になります。

- メリット

- デメリット

- 年に1回以上利用すると年会費無料

- デジタルカードは最短5分で発行

- 有効期限のない永久不滅ポイントが貯まる

- 通常時はポイント還元率0.5%

- 年1回使わないと年会費がかかる

- 国内・海外旅行保険が付帯しない

- 良い口コミ

- 悪い口コミ

新規ご入会&条件達成で最大8,000円相当プレゼント

①該当ページより申し込みを行い、ご入会月の翌々月末までに50,000円(税込)以上のショッピングご利用で、永久不滅ポイント5,000円相当( Digitalは6,500円相当)をプレゼント。

②同期間中に上記1と1回以上のキャッシングのご利用で、さらに永久不滅ポイント1,500円相当をプレゼント。

③同期間中に上記1と家族カード(ファミリーカード)の発行で、さらに永久不滅ポイント1,500円相当をプレゼント( Digitalは無し)。

\QUICPay加盟店なら2%還元!/

今すぐセゾンパール・アメックスに申し込む

QUICPay加盟店で使うと永久不滅ポイント4倍(2.0%相当)

セゾンパール・アメックスは、QUICPay加盟店で「Apple Pay」「Google Pay」「セゾンQUICPay」のいずれかを利用すると、永久不滅ポイントが通常の4倍(還元率2%相当)貯まります。

QUICPayはコンビニや飲食店、スーパーなどさまざまなお店で利用できるため、効率的にポイントを貯められるでしょう。また海外で利用すると永久不滅ポイントが通常の2倍になるので、旅行や留学の予定がある方にもおすすめです。

※2022年11月1日(火)以降は、QUICPay加盟店での年間利用合計金額30万円以上となる引落月までが2%還元(永久不滅ポイント4倍)の対象。

最短5分で発行!ナンバーレスで安全性が高い

セゾンパール・アメックスは、審査完了後最短5分でアプリ上にデジタルカードが発行されます。そのためすぐにクレジットカードを利用したい場合に、待ち時間が少なく済みます。

また、後日郵送されるプラスチックカードにはカード番号や有効期限、セキュリティ番号が記載されておらず、安全性に配慮されていることもメリットです。

ポイントに有効期限がない永久不滅ポイント

ポイントが付与されるものの、ポイント自体に有効期限があるクレジットカードが多い中、永久不滅ポイントを謳い、ポイントに有効期限を設けていないセゾンパール・アメックスはとてもおすすめです。

\QUICPay加盟店なら2%還元!/

今すぐセゾンパール・アメックスに申し込む

最高2,000万円の海外旅行保険が自動付帯

学生専用ライフカード

出典:ライフカード学生

- ポイントアッププログラムで最大25倍

- 貯まったポイントの使い道が豊富

- 海外利用総額の4%がキャッシュバック

| 年会費 | 無料 | 申し込み資格 | 18歳~25歳 |

|---|---|---|---|

| ポイント還元率 | 0.30%~0.60% | 電子マネー スマホ決済 |

iD 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Amazonギフト券 JTB旅行券 (LIFEサンクスポイント) |

付帯保険 | 海外旅行保険 |

| 国際ブランド | 追加カード | ETCカード:年会費1,100円(初年度無料・年1回以上利用で翌年度無料) |

- メリット

- デメリット

- 年会費無料

- 最高2,000万円の海外旅行保険が自動付帯

- ポイントアップ制度が充実

- 通常時のポイント還元率が低め

- 国内旅行保険なし

- 良い口コミ

- 悪い口コミ

新規ご入会&ご利用で最大10,000円キャッシュバック

新規ご入会後、アプリログインで2,000円、3万円以上のご利用で8,000円キャッシュバック。

対象期間:入会~3か月後

さらに条件の達成で最大5,000円キャッシュバック

Apple Pay/Google Payのご利用で3,000円、対象加盟店のサブスクのお支払いで2,000円キャッシュバック。

対象期間:入会4か月後~6か月後

\モールサイトなら最大25倍!/

今すぐ学生専用ライフカードに申し込む

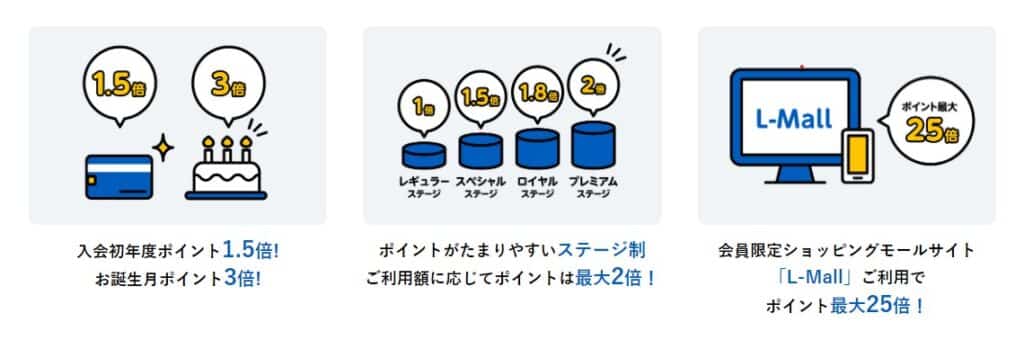

ポイントアッププログラムで還元率が最大25倍

出典:ライフカード

出典:ライフカード

学生専用ライフカードには、使うほどお得になるポイントアッププログラムがあります。利用金額に応じてステージがアップする仕組みで、最上位のプレミアムステージは常にポイント2倍!

さらに、会員限定ショッピングモールサイト「L-Mall」を利用すると、最大25倍のポイントが還元されます。

貯まったポイントの使い道が豊富

貯まったポイントは、Webカタログで選んだ商品やギフトカードなどに交換できます。また欲しい商品が見つからなければ電子マネーにも交換できるため、使い道に困ることはないでしょう。

海外利用の総額で4%がキャッシュバック

事前にエントリーすれば、海外での利用総額の4%がキャッシュバックされます。キャッシュバック金額の上限は年間100,000円です。

さらに、最高2,000万円の海外旅行傷害保険も自動付帯します。海外留学や旅行に行く予定のある方に特におすすめのカードです。

\モールサイトなら最大25倍!/

今すぐ学生専用ライフカードに申し込む

卒業年の1月以降なら高校生も申し込み可能!

イオンカードセレクト

出典:イオンカードセレクト

出典:イオンカードセレクト

- 卒業年の1月以降なら高校生も申し込める

- イオングループ店舗での利用がお得

- 所定の条件を満たせば無料でゴールドカードを発行できる

| 年会費 | 無料 | 申し込み資格 | 18歳以上 学生可※ イオン銀行の口座をお持ちの方 |

|---|---|---|---|

| ポイント還元率 | 0.5%~1% | 電子マネー スマホ決済 |

WAON Apple Pay |

| ポイント使用例 | JCBギフトカード イオン商品券 (WAON POINT) |

付帯保険 | ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

※高校生卒業年度の1月1日から3月31日までの期間であれば、高校生の方でもお申込みいただけます。

- メリット

- デメリット

- 年会費無料

- WAONポイントがお得に貯まる

- 無料でゴールドカードを持てる

- 通常時はポイント還元率0.5%

- イオンの利用頻度が低い場合には使いにくい

- 良い口コミ

- 悪い口コミ

また、WAON機能がクレジットカードについているためWAONカードを持ち歩く必要がなくて便利です。しかし、カード払い200円ごとに1WAON POINT貯まりますが還元率があまり良くないのが難点です。

ポイントがどういうものなのか、いつ付くのか・・・などが分かりづらい。又、それらのポイントをいつ使えばいいのかよく分からない。

対象のイオンカード新規入会・利用でいつでも最大5,000WAON POINT進呈

・カード新規入会で1,000WAON POINT進呈

・カード利用で最大4,000WAON POINT進呈(カード翌々月10日までのクレジットご利用分の10%を還元)

\イオングループ店舗でのお買い物がお得/

今すぐイオンカードセレクトに申し込む

条件を満たせば高校生でも申し込める

イオンカードセレクトは、次の条件を満たすことで、高校生でも申し込めます。

- 申し込み時点で満18歳以上

- 卒業年の1月1日~3月31日までの期間

高校生が在学中に申し込めるクレジットカードは珍しいため、大学進学を待たずにカードを作りたい方におすすめです。

イオングループ対象店舗での特典・割引が豊富

イオンカードセレクトを持っていれば、イオングループ対象店舗で、次のような特典・割引を受けられます。

- WAON POINTがいつでも2倍

- 毎月20・30日はお買い物代金が5%OFF

- 毎月15日はお買い物代金が 5%OFF(55歳以上の方限定)

- イオンシネマでの映画鑑賞割引

学生でもゴールドカードを持てる可能性がある

イオンモールやグループ店舗をよく利用する方なら、カードを活用してお得に買い物ができます。また年間の利用額50万円以上など、一定の条件を満たせば無料でゴールドカードの発行ができます。

このため、主要な支払いをまとめれば、学生でもゴールドカードを持てる可能性があります。

\イオングループ店舗でのお買い物がお得/

今すぐイオンカードセレクトに申し込む

セゾンポイントモール経由でポイント最大30倍

セゾンカードインターナショナル

- カードタイプとデジタルタイプの2種類対応

- セゾンポイントモール経由の買い物利用でポイント最大30倍

- 有効期限なしの永久不滅ポイント

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.00% | 電子マネー スマホ決済 |

iD QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Amazonギフト券 スターバックスカード (永久不滅ポイント) |

付帯保険 | - |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- 年会費無料

- 家族カード・ETCカードも永年無料

- デジタルカードは最短5分で発行

- 通常時はポイント還元率0.5%

- 国内・海外旅行保険なし

- 良い口コミ

- 悪い口コミ

抽選で2人にひとり5,000円キャッシュバック

対象カードを新規で自動リボ(リボ宣言)にご登録、かつショッピングリボ合計5万円以上(税込)ご利用いただいたお客様が対象。

キャンペーン期間:2023年3月15日〜2023年6月14日

抽選でSHEINで使えるギフトカードを最大5,000円分プレゼント

エントリーのうえ、SHEINにてセゾンカードを合計5,000円(税込)以上ご利用されたお客様が対象。

キャンペーン期間:2023年3月27日〜2023年5月8日

\セゾンポイントモール経由で最大30倍!/

今すぐセゾンカードインターナショナルに申し込む

カードタイプとデジタルタイプの2種類対応

セゾンカードインターナショナルは、カードタイプとデジタルタイプの2種類があります。また、デジタルタイプは最短5分で発行できます。

デジタルカードは、ネットショッピングで利用できるのはもちろん、Apple Payに登録すると店舗での非接触決済にも対応しています。

不正利用に不安を感じる方は、カード番号やセキュリティコードの記載がなく、アプリでカード情報を管理できるデジタルカードの利用を検討すると良いでしょう。

セゾンポイントモール経由の買い物利用でポイント最大30倍

ネットショッピング時にセゾンポイントモールを経由するだけで、最大30倍のポイントが還元されます。セゾンポイントモールには、AmazonやYahoo!ショッピングなどの店舗があり、生活必需品を購入するだけでも多くのポイントが貯まるはずです。

有効期限なしの永久不滅ポイント

セゾンカードインターナショナルの利用で貯まる「永久不滅ポイント」には、有効期限がありません。そのため「期限が迫っているから何か購入しなければ」と焦る心配はなく、欲しい商品やサービスが見つかったタイミングで利用できます。

貯まったポイントはセゾンポイントモールの支払いに使えるので、生活用品の支払いに利用するのもおすすめです。

\セゾンポイントモール経由で最大30倍!/

今すぐセゾンカードインターナショナルに申し込む

対象コンビニで最大5.5%相当のポイント還元

三菱UFJカード

出典:三菱UFJカード

- 年1回の利用で年会費が無料

- セブン‐イレブン・ローソンで使うと5.5%相当のポイント付与

- タッチ決済・スマホ決済に対応し支払いがスムーズ

| 年会費 | 1,375円 (初年度無料・年1回以上利用で翌年度無料) |

申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.40%~5.50% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Tポイント Amazonギフト券 (グローバルポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費440円(初年度無料) ETCカード:年会費無料 |

- メリット

- デメリット

- 在学中は年会費無料

- 対象コンビニでポイント還元率アップ

- カード情報は裏面に記載

- 通常時はポイント還元率0.4%

- 卒業後は年1回以上使わないと年会費がかかる

- 良い口コミ

- 悪い口コミ

MAX10,000円相当のグローバルポイントプレゼント

・新規ご入会 + ご入会日から2ヵ月後末日までのショッピングご利用金額が10万円以上のお客様が対象です。

1円でも使えば1,000円相当のポイントをプレゼント。

\コンビニで使うとポイント5.5%/

今すぐ三菱UFJカードに申し込む

年1回の利用で年会費無料

三菱UFJカードの利用には通常1,375円(税込)の年会費がかかりますが、初年度と在学中は無料です。さらに、年1回以上利用すると翌年の年会費が無料になるため、カードを使う予定がある方なら実質無料で使い続けられます。

セブン‐イレブン・ローソンで使うと5.5%相当のポイント付与

三菱UFJカードは、セブン‐イレブンまたはローソンで使うと5.5%相当のポイント還元を受けられます。このため、コンビニで買い物する機会が多い方におすすめです。

貯まったポイントは、商品やギフトカードとの交換、キャッシュバックなどに使えます。

※還元するポイントは、1ヵ月の利用金額合計1,000円ごとに算出します。

※スペシャルポイントはセブン‐イレブン、ローソンそれぞれの利用金額を集計の上算出します(一部対象外の店舗があります)。

※Apple Payとカード現物(タッチ決済含む)の利用分は、それぞれ別で集計します。Apple PayはQUICPay(クイックペイ)での利用が対象です。

※還元率は1ポイント5円相当の商品に交換した場合のレートです。

タッチ決済・スマホ決済に対応し支払いがスムーズ

三菱UFJカードは、クレジットカードをかざすタッチ決済と、スマホをかざすスマホ決済の両方に対応しています。どちらの決済方法でもかざすだけで会計できるため、衛生的でスムーズな支払いが可能です。

\コンビニで使うとポイント5.5%/

今すぐ三菱UFJカードに申し込む

唯一PayPayの残高にチャージできる

PayPayカード

出典:PayPayカード

- PayPayの残高にチャージして支払いできる

- 全国に多数あるPayPay加盟店で効率良くポイントを貯められる

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.00%~5.00% | 電子マネー スマホ決済 |

Apple Pay 楽天ペイ |

| ポイント使用例 | セブンイレブンお支払い Yahoo!ショッピングお支払い (PayPayポイント) |

付帯保険 | - |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費550円 |

- メリット

- デメリット

- ポイント還元率常時1%以上

- 安心の番号レスカード

- 利用した時点で利用速報を通知

- 付帯保険なし

- 良い口コミ

- 悪い口コミ

\PayPayユーザーなら効率的にポイントが貯まる!/

PayPayカードに申し込む

PayPayの残高にチャージして支払いできる

PayPayカードは、PayPayの残高に直接チャージできるクレジットカードです。電子決済はPayPayのみという店舗もあるので、PayPayカードを持っておくとスムーズに会計できます。

通常のクレジットカードとしても利用できるため、PayPay未対応の店舗でも心配ありません。

全国に多数あるPayPay加盟店で効率良くポイントを貯められる

PayPayは全国に加盟店が多いため、ポイントを貯めやすいのが特徴です。コンビニ・飲食店・家電量販店・ファッションストアなど、ジャンルを問わず多くの店舗でPayPay支払いができます。

利用速報で即座に利用情報がわかる

PayPayカードを利用した時点でその利用内容が利用速報として即座に通知されます。日時や金額の情報を知ることで身に覚えのない利用についても把握でき、安心してクレジットカードを利用することができます。

\PayPayユーザーなら効率的にポイントが貯まる!/

PayPayカードに申し込む

ホットペッパーやじゃらんで最大4.2%還元

リクルートカード

出典:リクルートカード

- ポイント還元率常時1.2%以上

- 貯まったポイントはPontaポイント・dポイントに交換可能

- 対象店舗での利用で還元率最大4.2%

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.20%~3.20% | 電子マネー スマホ決済 |

楽天Edy Suica Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | Pontaポイント dポイント (リクルートポイント) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- 年会費永年無料

- ポイント還元率が高い

- 最高2,000万円の海外旅行保険が付帯

- ポイント還元率が上がるのはリクルート系サービスのみ

- 旅行保険が利用付帯

- 良い口コミ

- 悪い口コミ

年会費無料のクレジットカードなのに、最大限度額2,000万円の海外旅行損害保険まで付くのは、とても魅力的です。

また、盗難補償もしっかりサポートしてくれます。国際ブランドによって発行会社が異なるため、盗難時にかける電話番号などが異なりますが、申請時から60日前までの機関の損害を補償してもらえます。

【JCB限定】リクルートポイントをMAX6,000円分プレゼント

・新規ご入会 + カードご利用 + 携帯電話料金を対象カードでお支払いすることが条件。

キャンペーン期間:カード発行日から60日まで

【JCB限定】リクルートポイントをMAX1,000円分プレゼント

・新規入会時、家族カード同時ご入会が条件。

1枚発行につき500円分のポイントプレゼント。

\基本ポイント還元率1.2%/

今すぐリクルートカードに申し込む

常時1.2%以上!高水準のポイント還元率

リクルートカードは、常時1.2%以上の高いポイント還元率が魅力です。日々の支払いをリクルートカードに統一すれば、非常に効率良くポイントを貯められます。

貯まったポイントは、利用できる店舗の多いPontaポイント・dポイントに交換できるため、使い道に困る心配も少ないでしょう。

リクルート系のサービス利用時にポイント還元率アップ

リクルートカードは、じゃらんやホットペッパービューティーなど、リクルート系のサービスでの支払いに利用するとポイント還元率がアップします。

普段上記のようなリクルート系サービスをよく利用する方は、さらにお得にポイントを貯められるでしょう。

年会費が永年無料

リクルートカードは発行手数料及び年会費が無料となっています。これは、初年度だけでなく、2年目以降もずっと無料となっています。

\基本ポイント還元率1.2%/

今すぐリクルートカードに申し込む

海外旅行サービスが充実

セゾンブルー・アメックス

- 26歳になるまで年会費無料

- 海外旅行損害保険が最高3,000万円まで自動付帯

- 旅行中のサービスが充実

| 年会費 | 3,300円 (初年度無料、26歳になるまで無料) |

申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.00%※1 | 電子マネー スマホ決済 |

iD QUICPay 楽天Edy Apple Pay Google Pay |

| ポイント使用例 | Amazonギフト券 スターバックスカード (永久不滅ポイント) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費1,100円 ETCカード:年会費無料 |

※1 ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。また、交換商品によっては、1Pの価値は5円未満になります。

- メリット

- デメリット

- 旅行保険が自動付帯

- 海外ショッピングでポイント2倍

- グルメ・ショッピング・レジャー関連の特典も充実

- 通常時はポイント還元率0.5%

- 26歳以上の方は2年目以降年会費がかかる

- 良い口コミ

- 悪い口コミ

仮に年会費が取られる年齢になっても年会費は安いと思います。

基本的な還元率は低いと思いますが、海外での使用時には2倍になるのも良いです。

金色とかラメが入っている訳では無いもののAMEX専用のデザインに加えてセゾンのロゴがあまり強調されずに入っているので非常にスマートです。

カード券面がかなり発色の良いブルーな為財布などに入っていても一発でわかります。

「アメックスを無料で持ちたい!」「クレジットカードにランニングコストをかけたくない!」

以上のように思っている方にとって、セゾンブルー・アメックスは間違いのない選択と言えるでしょう。

永久不滅ポイントをMAX8,000円相当プレゼント

・ご入会月の翌々月末までに50,000円(税込)以上のショッピングご利用 or キャッシングのご利用 or 家族カードの発行などが条件です。

\26歳までは年会費無料!/

今すぐセゾンブルー・アメックスに申し込む

26歳になるまで年会費無料

セゾンブルー・アメックスは、通常3,300円(税込)の年会費がかかりますが、26歳までは無料で利用できます。年会費無料かつ旅行やレジャーに関連する特典が充実しているため、海外に行く予定がある方やよく旅行をする方ならぜひ持っておきたい1枚です。

海外旅行損害保険が最高3,000万円まで付帯

セゾンブルー・アメックスでは、海外旅行に行くたびに最高3,000万円の旅行傷害保険が自動付帯されます。自動付帯なので、チケット代やツアー代を必ずカードで支払う必要はありません。

旅行中に役立つサービスが無料で利用できる

「海外Wi-Fi・携帯電話レンタルサービス」や「旅行パッケージツアーのお問い合わせデスク」など、旅行中に役立つサービスを無料で利用できることもメリットです。

\26歳までは年会費無料!/

今すぐセゾンブルー・アメックスに申し込む

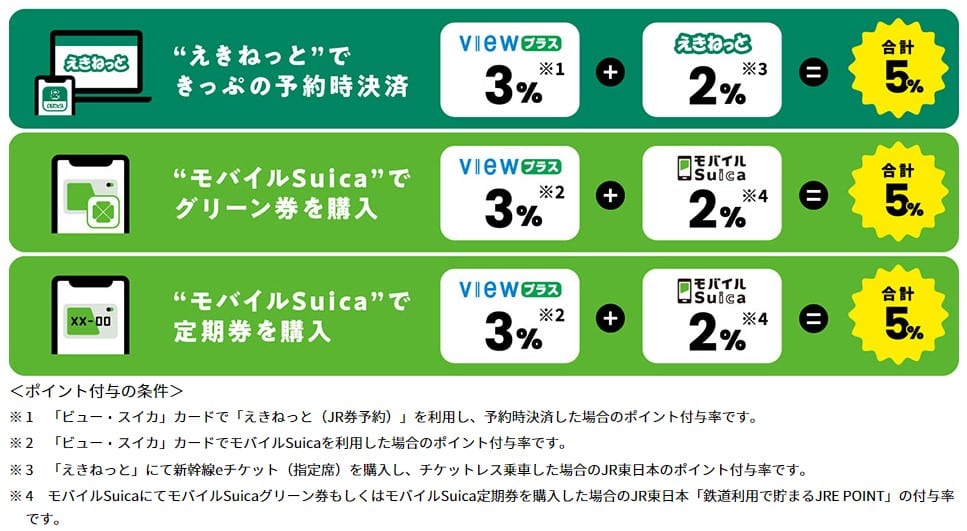

SuicaやJRを利用する電車通学の学生へ

「ビュー・スイカ」カード

出典:ビュー・スイカカード

- Suica付きで通学に便利

- ポイント最大還元率は3.5%!

- 交通機能とクレジット機能を兼ね備えている

- 貯まったポイントはSuicaにチャージ可能

| 年会費 | 524円 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~3.68% | 電子マネー スマホ決済 |

楽天Edy Suica Apple Pay 楽天ペイ |

| ポイント使用例 | びゅう商品券 ルミネ商品券 (JRE POINT) |

付帯保険 | 海外旅行保険 国内旅行保険 |

| 国際ブランド | 追加カード | 家族カード:年会費524円(定期券機能付きのカードに限る) ETCカード:年会費524円 |

- メリット

- デメリット

- 海外旅行傷害保険が自動付帯

- 電車や駅ビルなどの利用で効率良くポイントが貯まる

- 年会費524円(税込)がかかる

- 通常時はポイント還元率0.5%

- 良い口コミ

- 悪い口コミ

それだけだと一般的な還元率ですが、オートチャージの利用をすると、1.5%分のポイントが貯まります。ここが大きなポイントです。

貯めたポイントはSuicaや電子マネー、商品券、グリーン車利用券など多様な商品に交換できます。

JREポイントをMAX4,000円相当プレゼント

・エントリー + 新規にご入会 + カードご利用が条件。

キャンペーン期間:2023年2月1日~2023年5月31日

追加でJREポイントを2000円相当プレゼント

・上記キャンペーンにおいて、2023年5月31日時点で年齢が29歳以下の方が条件。

\ポイント最大還元率は3.5%!/

今すぐ「ビュー・スイカ」カードに申し込む

オートチャージもできる!Suica付きのクレジットカード

「ビュー・スイカ」カードは、JR東日本の関連会社が発行する、交通系に特化したクレジットカードです。クレジットカードとSuicaが一体になっており、通勤や通学に使えます。

オートチャージ機能が付いていることも魅力です。オートチャージ機能があれば、改札機にカードをタッチするだけで自動的にSuicaにチャージできるため、残高不足の心配がありません。加えて、オートチャージ時はポイントが通常の3倍(1.5%)貯まります。

ポイントアップシステムが充実

「ビュー・スイカ」カードは、ポイントアップシステムが充実していることも特徴です。例えば、SuicaへのオートチャージやモバイルSuicaへのチャージ、モバイルSuica定期券の購入で、最大3%がポイント還元されます。

さらに、JR東日本運営の通販サイト「JRE MALL」での利用や、きっぷの購入でも還元率が上がります。

出典:ビュー・スイカカード

出典:ビュー・スイカカード

溜まったポイントはSuicaにチャージが可能

溜まったポイントは、「VIEW ALTTE」でSuicaにチャージすることが可能です。ポイントをどんどん貯めてSuicaにチャージが可能なので、Suicaで定期券を購入する方や、電車・新幹線に乗る機会が多い方に特におすすめのカードです。

\ポイント最大還元率は3.5%!/

今すぐ「ビュー・スイカ」カードに申し込む

アカデミー会員向け特典が充実

楽天カードアカデミー

出典:楽天カードアカデミー

- アカデミー会員向け特典が充実

- 楽天市場での利用でポイント3倍

- 楽天ポイントカードと組み合わせてポイントを二重取り

| 年会費 | 無料 | 申し込み資格 | 18歳以上~28歳以下 学生専用 楽天会員の方 |

|---|---|---|---|

| ポイント還元率 | 1.00%~3.00% | 電子マネー スマホ決済 |

楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | 楽天ポイント ANA・JALマイル (楽天ポイント) |

付帯保険 | 海外旅行保険 |

| 国際ブランド | 追加カード | ETCカード:年会費550円 |

- メリット

- デメリット

- 年会費永年無料

- 卒業後は自動で楽天カードに切り替え

- 学生向けの優待・割引が豊富

- 家族カードを発行できない

- 一般向けの楽天カードより限度額が低い

- 良い口コミ

- 悪い口コミ

新規ご入会・ご利用で5,000楽天ポイントプレゼント

・新規ご入会、カード利用期限までに1円以上、1回以上対象カードの利用が条件。

カード利用期限:カードお申し込み日の翌月末まで

自動でリボ払いで最大5,000楽天ポイントプレゼント

・楽天カードお申し込み時に「自動でリボ払い」サービスに登録し、対象カードを30,000円以上の利用が条件。

\楽天市場での還元率3%/

今すぐ楽天カードアカデミーに申し込む

アカデミー会員限定の割引・特典が充実

出典:楽天カード

出典:楽天カード

楽天カードアカデミーには、楽天学割(25歳以下の方限定)やアカデミー会員特典など、学生に嬉しい特典が無料で付帯します。楽天市場や楽天ブックス、楽天トラベルなど、学生がよく使うサービスで優待を受けられるます。

このため、楽天サービスをよく利用する方に特におすすめです。

楽天ポイントがザクザク貯まる

出典:楽天カード

出典:楽天カード

楽天カードアカデミーを上手に使用すれば、楽天ポイントがザクザク貯まります。例えば、楽天カードを持っているだけで、楽天市場でのポイント還元率が3倍になります。

楽天SPU(スーパーポイントアッププログラム)のその他の条件を満たせば、ポイントが最大14倍になることもあります。また、対象店舗でポイントカードと一緒に利用すれば、通常のポイントとあわせてポイントを二重取りすることも可能です。

学校卒業後は自動で通常の楽天カードに切り替わる

楽天カードアカデミーを利用しながら学校を卒業すると、通常の楽天カードに切り替わって引き続き利用することができます。

\楽天市場での還元率3%/

今すぐ楽天カードアカデミーに申し込む

日常利用でマイルがどんどん貯まる

JALカード(navi)

出典:JALカードnavi

- マイルが貯まる学生向けクレジットカード

- 毎日の買い物や公共料金の支払いでマイルが貯まる

- 学生向けボーナスが充実

| 年会費 | 無料 | 申し込み資格 | 18歳以上~30歳未満の大学院、大学、短大、専門学校、高専4・5年生の方 |

|---|---|---|---|

| ポイント還元率 | 1.00%~2.00% | 電子マネー スマホ決済 |

楽天Edy WAON 楽天ペイ |

| ポイント使用例 | JALマイル Amazonギフト券 (JALマイル) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | ETCカード:年会費無料 |

- メリット

- デメリット

- 在学中は年会費無料

- 特典航空券を割引で交換可能

- 在学中はマイルの有効期限なし

- 家族カードを発行できない

- 卒業後は年会費有料のカードに切り替わる

- 良い口コミ

- 悪い口コミ

\JAL特約店ならマイル2倍!/

今すぐJALカード(navi)に申し込む

マイルが貯まる学生向けクレジットカード

JALカード(navi)は、JALが学生向けに提供しているクレジットカードで、マイルを貯めることに特化しています。在学中は年会費無料で、JALを利用するごとにマイルが貯まるので、旅行などでJALをよく利用する方は持っていて損はないカードと言えます。

毎日の買い物や公共料金の支払いでマイルが貯まる

JALカード(navi)では、飛行機の利用時だけでなく、毎日の買い物や公共料金の支払いでもマイルが貯まります。中でもJALカード特約店で利用すると、マイルの還元率が通常の2倍!日常の買い物を通じて効率良くマイルが貯まります。

学生向けボーナスが充実

JALカード(navi)では、JAL指定の外国語検定に合格するとマイルがもらえる「語学検定ボーナスマイル」や、少ないマイルで航空券に交換できる「減額マイルキャンペーン」など、学生向けボーナスが充実しています。貯めたマイルでお得に旅行したい方におすすめです。

\JAL特約店ならマイル2倍!/

今すぐJALカード(navi)に申し込む

電子マネーiDと一体型、d払いでポイント二重取り

dカード

出典:dカード

- クレジットと電子マネー機能を兼ね備える

- ポイントの二重取り・三重取りでお得!

- 特約店の利用でポイント還元率が2~5%にアップ

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 1.00%~4.50% | 電子マネー スマホ決済 |

iD 楽天Edy Apple Pay |

| ポイント使用例 | VJAギフトカード スターバックスカード (dポイントクラブ) |

付帯保険 | 海外旅行保険(29歳以下) 国内旅行保険(29歳以下) ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費550円(初年度無料) |

- メリット

- デメリット

- 年会費永年無料

- ポイント還元率常時1%以上

- 電子マネー「iD」搭載

- ドコモのスマホ料金の支払いでポイントが貯まらない

- 良い口コミ

- 悪い口コミ

2.ポイント付与できる店舗が多いのが気に入っている。特に薬局。生活消耗品は都度購入するので、少額でもポイント付与できるのがよい。

自分の勤務先のカードというような認識でした。

利用できる店舗や事業所が沢山あるので、ポイントも貯まりやすい感じで満足しています。

【20歳以上限定】 \最大4,000ポイントがもらえる/

新規ご入会&Webエントリーを行い、カードをご利用されたお客様が対象。

対象者:2022年6月1日以降にdカード GOLDをお申込みの方

【18~19歳限定】 \最大6,000ポイントがもらえる/

新規ご入会&Webエントリーを行い、カードをご利用されたお客様が対象。

キャンペーン期間:2022年12月20日~2023年5月31日

\特約店でポイント最大5%!/

今すぐdカードに申し込む

ポイントの二重取り・三重取りでお得!

出典:dカード

dカードは、クレジットカードと電子マネーiDが一体になっています。日常の支払いでクレジットカード機能と電子マネー、dポイントカードを組み合わせれば、ポイントの二重取りまたは三重取りが可能です。

- d払いの支払い方法にdカードを設定

- d払いかつdポイントの対応店舗でdポイントカードを提示

- d払いで支払い

dカードに加えて、d払いやdポイントカードを利用できる方は、非常にお得にポイントを貯められます。

特約店の利用でポイント還元率が2~5%にアップ

dカードは、特約店で利用すると通常のポイントに加えて特約店ポイントが加算されます。ポイント倍率は店舗によて異なりますが、最大5%です。

飲食店や百貨店、ドラッグストアなどさまざまなジャンルの店舗が特約店に加盟しているため、日常の買い物のついでに効率良くポイントを貯められます。

電話料金の支払いでポイントが貯まる

毎月支払うことになる電話料金でもポイントを貯めることができます。さらに、その溜まったポイントを機種変更の支払い料金に充てることもできるので大変おすすめです。

\特約店でポイント最大5%!/

今すぐdカードに申し込む

持っているだけでANAマイルが貯まる

ANAカード〈学生用〉

出典:ANAカード学生用

- 入会時&継続時に1,000マイルもらえる

- ANAのフライト利用時にお得にポイントが貯まる

- 国内・海外旅行保険が自動付帯

| 年会費 | 無料(在学中の年会費無料) | 申し込み資格 | 18歳以上 学生専用 |

|---|---|---|---|

| ポイント還元率 | 0.50%~3.00% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay |

| ポイント使用例 | JCBギフトカード スターバックスカード (Oki Dokiポイント) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | ETCカード:年会費無料 ※VISA、Mastercardの場合、初年度無料。前年度に一度もETC利用のご請求がない場合は、年会費550円のお支払いが必要。 |

- メリット

- デメリット

- 在学中は年会費無料

- カードを所有しているだけでマイルが貯まる

- 割引・優待制度が充実

- 家族カードを発行できない

- 卒業後は年会費有料のカードに切り替わる

- 良い口コミ

- 悪い口コミ

なし

\ANAマイルがお得に貯まる/

今すぐANAカード〈学生用〉に申し込む

持っているだけで毎年1,000マイルもらえる

ANAカード〈学生用〉は、入会時と継続時にそれぞれ1,000マイルをもらえます。年会費無料で、所有しているだけでマイルが貯まるのは大きなメリットです。

また卒業時、学生カードから一般カードに切り替えるとさらに2,000ポイントをゲットできます。

※すでにANAカードに入会している方は、入会時のボーナスマイルの対象外です。

ANAのフライト利用でポイントが効率良く貯まる

ANAカード〈学生用〉は、ANAのフライトの支払いに利用すると、次のようなポイント優遇を受けられます。

- フライト時に10%のボーナスマイルがもらえる

- 「スマートU25」利用時のマイルが2倍になる

国内、海外旅行保険が自動付帯

ANAカード〈学生用〉には、国内・海外旅行保険が自動付帯するので、旅行や留学にもぜひ持っていきたい1枚と言えます。

\ANAマイルがお得に貯まる/

今すぐANAカード〈学生用〉に申し込む

高還元率&補償も充実!

au PAYカード

出典:au PAYカード

- ポイント還元率常時1%以上

- au PAY マーケットの利用でポイント最大7%還元

- 付帯補償が充実

| 年会費 | 1,375円 (au携帯電話等との契約および年1回以上利用で翌年度無料) |

申し込み資格 | 18歳以上 高校生除く 本人または配偶者に定期収入のある方 個人でご利用のau IDをお持ちのお客さま (法人契約でご利用のau IDではお申し込みいただけません) |

|---|---|---|---|

| ポイント還元率 | 1.00% | 電子マネー スマホ決済 |

楽天Edy au PAY Apple Pay 楽天ペイ au PAY |

| ポイント使用例 | Pontaポイント (Pontaポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費440円 ETCカード:年会費無料 |

- メリット

- デメリット

- 年会費実質無料

- Pontaポイントが貯まる&使える

- auユーザー以外でも利用できる

- 対象サービスの契約または1年間カード使用歴がない場合は年会費がかかる

- au IDの取得が必須

- 良い口コミ

- 悪い口コミ

年会費が無料なのでいいが、他のカードよりポイント還元率が低く感じるので、もう少しポイントの還元率がいいと嬉しい。

ポンタポイントもあまり実用性がなかったのであまり良い印象はありませんでした。

全員にPontaポイントを2,000ポイントプレゼント

・新規ご入会時に「あらかじめリボ」を5万円以下に設定 + 入会日の翌月末までにau PAY カードで合計3万円以上のショッピングご利用があることが条件。

抽選でPontaポイントを500ポイントプレゼント

・入会時にキャッシングご利用希望枠を設定していただいたお客様が対象。

キャンペーン期間:2022年4月1日~

\ポイント還元率常時1%以上/

今すぐau PAYカードに申し込む

ポイント還元率常時1%以上

au PAYカードは、常時1%以上の高いポイント還元率が魅力です。いつ使っても1%以上のポイントが付くため、基本還元率0.5%などのカードと比べると効率良くポイントを貯められます。

au PAY マーケットの利用でポイント最大7%還元

全国に多数あるポイントアップ店や、総合ショッピングサイト「au PAYマーケット」を利用すれば、ポイント還元率がさらにアップします。au PAYマーケットでは、ポイントが最大7%還元されることもあります。

付帯補償が充実

au PAYカードには、トラブルや不正利用を防ぐための、次のような補償・サービスが付帯します。

- 海外旅行あんしん保険

- お買物あんしん保険

- 紛失・盗難補償

- カード利用速報のメール

年会費無料のカードとしては比較的補償内容が充実しているため、ポイントをお得に貯めつつ、補償も重視したい方におすすめです。

\ポイント還元率常時1%以上/

今すぐau PAYカードに申し込む

手続き不要でポイントを自動キャッシュバック!

VIASOカード

出典:三菱UFJカード VIASOカード

- 貯まったポイントを自動キャッシュバック

- スマホやインターネット料金の支払いでポイント2倍

- 年会費無料で最高2,000万円の海外旅行損害保険が付帯

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.00% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay 楽天ペイ |

| ポイント使用例 | オートキャッシュバック (VIASOポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

- メリット

- デメリット

- 年会費永年無料・条件なし

- ポイント交換の手続き不要

- 固定費の支払いでポイント2倍

- 通常時はポイント還元率0.5%

- ポイント還元率が上がるキャンペーンなどは少なめ

- 良い口コミ

- 悪い口コミ

その為、ポイントを使わずにいて失効させたりする心配がありません。

ゴールドカードではないのに海外旅行の保険が付いてるのも良いと思うからです。

固定費の支払いとかにしなければ恩恵も受けれない特徴を持ったカードです。

MAX8,000円をキャッシュバック

・15万円以上ショッピングのご利用、会員専用WEBサービスのご登録が条件。

ご入会から3ヵ月後末日までが特典対象期間。

さらにMAX2,000円をキャッシュバック

・上記キャンペーン達成後、さらに「楽Pay」にご登録することが条件。

\スマホ・ネット支払いでポイント2倍!/

今すぐVIASOカードに申し込む

貯まったポイントを自動でキャッシュバック

出典:三菱UFJカード VIASOカード

VIASOカードは、オートキャッシュバック機能を搭載していることが特徴です。貯まったポイントは、カードの請求額から自動的に差し引かれます。

キャッシュバック金額の差額が支払い用口座に振り込まれる

キャッシュバック金額が請求額を上回った場合は、差額が支払い用口座に振り込まれる仕組みです。ポイントを使い忘れて失効するリスクがないことは大きなメリットと言えるでしょう。1ポイント単位で利用できるため、端数まで無駄なく使い切れます。

スマホやインターネット料金の支払いでポイント還元率2倍

VIASOカードは、対象のスマホキャリアやインターネットプロバイダー、ETC料金の支払いに使うことで、ポイント還元率が2倍にアップします。

- 携帯電話・PHSの利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル)

- インターネットプロバイダーの利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net)

- ETCマークのある高速道路、一般有料道路の通行料金

参考:三菱UFJカード VIASOカード

固定費の支払いでポイント還元率が上がるため、無理なくポイントを貯められるのがメリットです。

\スマホ・ネット支払いでポイント2倍!/

今すぐVIASOカードに申し込む

学生がクレジットカードを利用する際の3つの注意点

1.利用限度額は低めに設定されることが多い

クレジットカードには利用者ごとに限度額が定められており、基本的に限度額を超える支払いはできません。学生の場合、初回限度額は10万円〜30万円程度に設定されるケースが多いです。

学生は社会人と比べて収入が少なく、利用実績も少ないため、限度額が低めに設定される傾向にあります。限度額を引き上げるには、収入を増やしたり利用実績を積んだりして信用度を高めた上で、増額申請する必要があります。

そのためクレジットカードを作っても、いきなり高額な買い物ができるわけではない点に注意が必要です。

2.リボ払いの利用は避ける

クレジットカードの支払い方法として、「リボ払い」の利用は極力避けてください。

利用金額にかかわらず、事前に設定した一定金額のみを毎月口座から引き落とす支払い方法です。毎月の支払い金額が安定するためお金の管理がしやすくなる一方、支払いきれなかった利用金額は「支払残高」として積み上がり、一定の利息が加算されます。

例えば支払い金額を毎月2万円に設定している場合、1ヵ月に10万円使ったとしても引き落とされるのは2万円のみです。その際、支払いきれなかった8万円は「支払残高」として積み上がり、毎月一定の利息が加算されます。

リボ払いの金利と膨らんでいく利息に要注意

リボ払いの金利は15%前後に設定されることが多く、返済期間が長くなるほど利息が膨らみます。気軽に利用すると、気づいた時には高額な借金を抱えているという事態にもなりかねません。

また返済を遅延すれば、信用情報に傷が残ります。そのため、リボ払いはできるだけ利用しない方が無難です。

3.支払いを遅延するとクレヒスに傷がつく

クレジットカードの支払いを遅延すると、クレヒスに傷がついてしまうため注意が必要です。クレジットカードの支払いを遅延すると、金融事故としてクレヒスに一定期間記録が残ります。

信用情報に事故履歴(傷)がある場合、クレジットカードや各種ローンの審査に通りにくくなるなど、さまざまな弊害が出る可能性もあります。

支払い能力以上にカードを利用しないのはもちろんのこと、うっかりミスによる残高不足にも気を付けましょう。

学生がクレジットカードを持つ5つのメリット

1.利用するごとにポイントが貯まる

クレジットカードは利用金額に応じてポイントが貯まるため、ポイント加算のない現金よりお得に支払いができます。例えば、還元率1%のカードで家賃や光熱費、生活費など毎月12万円を支払った場合、1ヵ月あたり1,200円相当のポイントを受け取れる計算です。

また、よく利用する店舗で還元率が上がるカードを選べば、ポイントをさらにお得に貯められます。さらに、クレジットカードからチャージできる電子マネーやポイントカードと組み合わせれば、ポイントを二重取りできる可能性もあります。

貯めたポイントは、電子マネーやマイルに交換したりキャッシュバックを受けたりと、さまざまな使い方ができます。

2.高額支払いを分割払いできる

クレジットカードがあれば、「分割払い」を利用できます。分割払いなら、利用金額を複数回に分けて支払えるため、高額な買い物をする際の負担を軽減可能です。

ただし分割払いでは、カード会社が一時的に支払いを立て替えるため、手数料が発生します。分割回数ごとに手数料は異なるため、分割払いの利用前には、必ず手数料を踏まえたトータルの支払額を確認しましょう。

なお分割払いを選択する際でも、限度額以上のカード利用はできないため注意が必要です。

3.アプリで簡単に利用明細を確認できる

クレジットカードの利用履歴は、アプリやWeb上ですぐに確認できます。金額の大小を問わず支出を一覧でチェックできるため、クレジットカードメインで買い物をすれば、毎月の支出管理が簡単になるのが魅力です。

定期的に利用明細を確認する習慣を付ければ、使いすぎの防止にもつながります。

4.ネットショッピングに使える

クレジットカードは、ネットショッピングの支払い手段として重宝します。近年は、コンビニ支払いや銀行振込、電子マネー決済などさまざまな支払い方法が普及していますが、中でも特に利便性に優れているのがクレジットカードです。

クレジットカードはほとんどのサービスで決済方法として使える上、振込手数料などもかからないため、ネットショッピングをする学生の方なら1枚は持っていると便利です。

5.海外での支払いに使える

クレジットカードは、旅行や留学で海外に行く際の支払い方法として役立ちます。一般的に海外に行くと現金を両替するケースが多いですが、多額の現金を持ち歩くと盗難・紛失時のリスクが上がる上、帰国時に余ってしまうこともあります。

その際、両替を少額にしてメインの支払いをクレジットカードにまとめれば、多額の現金を持ち歩く必要がなく、利用額に応じてポイントも貯まります。

キャッシング枠のあるカードなら、海外のATMで現金を引き出すことも可能です。また、海外旅行傷害保険が付帯するカードを選べば、保険料の負担も減らせます。

学生のクレジットカード利用に関するQ&A

高校生でもクレジットカードを作れる?

18歳になっていたとしても、高校生は原則としてクレジットカードを発行できません。ただし例外として「イオンカードセレクト」では、満18歳以上かつ卒業年の1月1日~3月31日までの期間であれば、高校生でも申し込み可能です。

学生はクレジットカードを何枚まで作れる?

クレジットカードを発行・所有する枚数に制限はありません。ただしクレジットカードを多数持っていると、利用料金や支払日の管理が複雑になり、支払い遅延などのトラブルの原因となります。

そのため、多くても2~3枚程度に留めておくのがおすすめです。

クレジットカードを作るのにお金はかかる?

クレジットカードの発行自体にお金はかかりません。ただし中には毎年年会費がかかるカードもあるため注意しましょう。

クレジットカードの限度額を超える支払いをしたい時はどうしたら良い?

原則として、クレジットカードを限度額以上の支払いに利用することはできません。ただし、大きな買い物や旅行代金の支払いなどにカードを使いたい時は、カード会社に相談することで、一時的に限度額を上げてもらえる可能性があります。

また収入などの条件次第では、増額申請をして限度額を引き上げてもらうことも可能です。

奨学金を借りていてもクレジットカードに申し込める?

奨学金の有無は、クレジットカードの審査に影響しません。そのため奨学金を借りている方でも、問題なくクレジットカードに申し込めます。

クレジットカードと家族カードの違いは?

クレジットカードも家族カードも、基本的な使用方法は同じです。ただし家族カードの場合、本会員である両親が利用明細をチェックできます。

またカードの種類によっては、本会員の口座からしか引き落としができないケースもあるため注意しましょう。家族に明細を見られたくない方や、自分の口座で支払いを管理したい方は、新規でクレジットカードを発行するのがおすすめです。

学生専用のクレジットカードは、卒業した後どうなる?

卒業後は自動的に一般向けのカードに切り替わります。なお学生専用カードから一般向けのカードに切り替わるにあたり、サービス内容や年会費などが変わることがあるため、更新時に新しいカードの利用条件を確認しておきましょう。

学生・収入なしでもクレジットカードは作れる!

- 18歳以上の学生なら収入0でも審査に通る可能性がある

- 学生に特におすすめのクレジットカードは「JCB CARD W」

- 年会費無料かつ特典が充実したクレジットカードがおすすめ

| カード名 | ①JCB CARD W |

②三井住友カード (NL)  |

③VIASOカード |

④エポスカード |

⑤セゾンカード インターナショナル  |

⑥学生専用ライフカード |

⑦三菱UFJカード |

|---|---|---|---|---|---|---|---|

| 学生に おすすめの ポイント |

Amazon/楽天市場/スタバでのポイント還元がすごい! ハワイの旅行や有名テーマパークで嬉しい特典 |

最短10秒で即時発行 ※即時発行ができない場合があります。 「学生ポイント」で対象サブスクは最大10%ポイント還元! ※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。 |

年会費無料! 最大2,000万円の海外旅行保険が付帯 |

即日発行! カラオケやテーマパークで使える割引クーポンが豊富 |

「セゾンカード感謝デー」で買い物5%OFF セゾンポイントモール経由でポイント最大30倍 |

海外旅行保険が2000万円まで自動付帯 海外でのショッピングは4%ポイント還元 ※年間最大10万円まで等条件あり |

在学中年会費無料 セブン-イレブンとローソンでポイント5.5%相当付与 |

| 年会費 | ◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◯ 初年度無料 ※学生は在学中無料 |

| 入会資格 | 18歳以上 ~39歳以下 (学生可) ※本人または配偶者に安定した継続的な収入のある方 |

満18歳以上 (学生可) ※高校生は除く |

18歳以上 (学生可) ※18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。 |

18歳以上 (学生可) |

18歳以上 (学生可) ※高校生を除く ※18歳以上で連絡が可能で、提携する金融機関に決済口座をお持ちの方 |

18歳以上 ※大学・大学院・短期大学・専門学校に在籍中の方 |

18歳以上 ※未成年の方は親権者の同意が必要 |

| 審査・ 発行期間 |

◎ 最短5分 ※1 |

◎ 即時発行 (最短10秒) ※即時発行ができない場合があります。 |

◯ 最短1営業日 |

◯ 通常1週間 店頭申込の場合、即日発行 |

◎ 最短即日発行 Web申し込み後にセゾンカウンターで受け取る場合 即日発行可能 即日~7営業日 |

◯ 最短2営業日 |

◯ 最短1営業日 JCBは最短2営業日、アメリカンエキスプレスは最短3営業日 |

| ポイント 還元率 |

◎ 1.00%~10.50% ※最大還元率はJCB PREMOに交換した場合 |

◎ 0.5%~12%※2 |

◯ 0.5%~1.0% |

◯ 0.5%~1.25% |

◯ 0.45% |

◯ 0.5%~1.5% |

◯ 0.4〜5.5% |

| ポイント 利用先 |

▶︎スタバやセブン-イレブンなど優待店利用でポイント還元率が最大5.5% ▶︎OkiDokiランド利用でポイント最大20倍 |

▶︎対象のコンビニや飲食店などでスマホのタッチ決済利用でポイント最大7%還元※2 ▶︎ポイントアップモール利用でAmazonの還元率が4%に ※2024年4月現在。ポイント還元率は予告なく変更となる場合がございます。 |

▶︎POINT名人.comを経由すればポイント最大25倍 ▶︎携帯電話やインターネット、ETCの利用でポイントが2倍 |

▶︎VISA加盟店ならどこでも0.5%ポイント還元 ▶︎ポイントアップサイト利用で楽天市場の還元率が1% |

▶︎ショッピング利用 ▶︎提携ポイントへの交換等 |

▶︎誕生月はポイント3倍 ▶︎L-Mall経由のショッピングでポイント還元率が最大10% |

– |

| キャンペーン | ◎ 最大15,000円相当 プレゼント |

◯ 新規入会&条件達成で4,000円分プレゼント ※2024年9月2日~ |

◯ 最大10,000円相当プレゼント |

◯ 最大2,000円相当プレゼント |

◯ 最大3,000円相当プレゼント |

◯ 最大15,000円相当 キャッシュバック |

◯ 最大10,000円相当 プレゼント |

| 国際 ブランド |

|||||||

| ポイント 種類 |

Oki Dokiポイント | Vポイント | 自動キャッシュバック | エポスポイント | 永久不滅ポイント | LIFEサンクスポイント | – |

| 申込み 方法 |

Web申込み | Web申込み | Web申込み | Web申込み 郵送申込み 店頭申込み |

Web申込み | Web申込み | Web申込み |

| ショッピング 利用可能枠 |

– | 10万円~100万円 | 10万円~100万円 | – | – | 10万円~200万円 | 10万円~100万円 社会人は10~100万円、学生は10万円 |

| 付帯保険 | 海外旅行 ショッピング |

海外旅行傷害保険 (利用付帯) |

海外旅行 ショッピング |

海外旅行 | – | 海外旅行 | 海外旅行 ショッピング |

| 交換マイル | ANA JAL スカイ |

ANA | – | ANA JAL |

ANA JAL |

ANA | JAL |

| スマホ決済 | Apple Pay Google Pay |

Apple Pay Google Pay |

Apple Pay 楽天ペイ au PAY |

Apple Pay Google Pay |

Apple Pay Google Pay |

Apple Pay Google Pay 楽天ペイ |

Apple Pay Google Pay 楽天ペイ |

| 電子マネー | QUICPay | iD(専用) PiTaPa WAON |

楽天Edy | 楽天Edy EPOS Pay |

– | – | – |

| 締め日・ 支払日 |

15日締め・翌月10日払い | 15日締め・翌月10日払い 月末締め・翌月26日払い |

15日締め・翌月10日払い | 4日締め・翌月4日払い 27日締め・翌月27日払い |

10日締め・翌月4日払い | 5日締め・当月27日払い | 15日締め・翌月10日払い |

| 公式 サイト |

公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

【1】 9:00AM~8:00PMでお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法についてはHPをご確認ください。

※2 ・スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

「クレジットカードの種類が多くて選べない」とお悩みの方は、今回紹介した学生向けクレジットカードおすすめ18選をぜひ参考にしてみてください。

当サイトでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

※この記事の詳細情報は作成時点のものです。最新情報は各機関公式サイトにてご確認ください

※掲載の法人、機関または商品については編集部による集計、調査により推薦したものになります

※監修者掲載の記事について、監修者はコメントの監修を行っており、サービスを選定したものではありません

※価格は全て税込価格になります

※掲載の法人、機関または商品には広告を含みます

※掲載の法人、機関または商品を購入・申込すると、売上の一部が編集部に還元されることがあります